謝德仁等/文

研究目的與意義

二十多年前,許多國(guó)有企業(yè)陷入了財(cái)務(wù)困境,“養(yǎng)不活”自己,表現(xiàn)為企業(yè)處于高財(cái)務(wù)杠桿和虧損狀態(tài),當(dāng)時(shí)政府采取的重要措施之一就是通過(guò)債轉(zhuǎn)股來(lái)去杠桿。

謝德仁(1999)對(duì)此進(jìn)行了分析,提出了國(guó)有企業(yè)負(fù)債率悖論并指出,當(dāng)時(shí)通脹率高于國(guó)有企業(yè)的負(fù)債融資利率,國(guó)有企業(yè)的財(cái)務(wù)杠桿高只是表象與結(jié)果,實(shí)質(zhì)上是企業(yè)的經(jīng)濟(jì)效益不佳(資產(chǎn)質(zhì)量不高)所致,后者是因,前者為果,當(dāng)然后者又有其自身的因(如國(guó)有企業(yè)經(jīng)理人激勵(lì)不足、政府股東的目標(biāo)多元、職能錯(cuò)位和信息不對(duì)稱、國(guó)有企業(yè)的信用廉價(jià)和預(yù)算軟約束等)。

時(shí)光荏苒,二十來(lái)年后,我國(guó)又不得不進(jìn)行了新一輪的企業(yè)去杠桿。去杠桿的具體環(huán)境和具體主體雖然在變換,但我們的觀點(diǎn)沒(méi)有變,財(cái)務(wù)杠桿高只是企業(yè)經(jīng)濟(jì)效益不佳的表現(xiàn)與結(jié)果。

謝德仁自1990年代的去杠桿和國(guó)有企業(yè)債轉(zhuǎn)股開(kāi)始就一直在思索、追問(wèn)和嘗試回答企業(yè)財(cái)務(wù)困境之成因和演變邏輯。

雖然謝德仁(1999)沒(méi)有使用自由現(xiàn)金流量(Free Cash Flow,F(xiàn)CF)的概念,但市場(chǎng)經(jīng)濟(jì)中的企業(yè)經(jīng)濟(jì)效益的落腳點(diǎn)最終是持續(xù)創(chuàng)造出自由現(xiàn)金流量,經(jīng)濟(jì)效益不佳其實(shí)就是企業(yè)長(zhǎng)期不能創(chuàng)造自由現(xiàn)金流量,從而無(wú)法自己“養(yǎng)活”自己。

謝德仁(2013)從厘清自由現(xiàn)金流量概念和計(jì)算方法入手,深入分析了企業(yè)分紅能力,并進(jìn)一步論證提出了現(xiàn)金增加值(Cash Value Added,CVA)的概念和計(jì)算邏輯。

在謝德仁(2013)看來(lái),一個(gè)非公益類的企業(yè)無(wú)論是為包括股東在內(nèi)的直接利益相關(guān)方創(chuàng)造價(jià)值,還是要為更廣義的利益相關(guān)方去創(chuàng)造價(jià)值——如履行慈善捐贈(zèng)、精準(zhǔn)扶貧等社會(huì)責(zé)任——最終都需要發(fā)生現(xiàn)金流出,而現(xiàn)金的可持續(xù)來(lái)源是自由現(xiàn)金流量。

因此,長(zhǎng)期來(lái)看,一個(gè)企業(yè)能否持續(xù)地為利益相關(guān)方創(chuàng)造價(jià)值取決于其創(chuàng)造的經(jīng)營(yíng)活動(dòng)凈現(xiàn)金流量在滿足自身投資活動(dòng)所需現(xiàn)金和支付利息之外還有所余,亦即企業(yè)長(zhǎng)期來(lái)看能否創(chuàng)造自由現(xiàn)金流量。

如果一個(gè)企業(yè)長(zhǎng)期來(lái)看不能創(chuàng)造自由現(xiàn)金流量,就沒(méi)有能力持續(xù)地為利益相關(guān)方創(chuàng)造價(jià)值,其有極大概率在客觀上處于依靠籌資活動(dòng)所得現(xiàn)金去支付利息和給股東分紅,即處于“龐氏利息(Ponzi Interests)”和“龐氏分紅(Ponzi Dividends)”之雙龐氏狀態(tài)。

雖然一個(gè)企業(yè)的龐氏狀態(tài)在時(shí)間上可以持續(xù)較長(zhǎng)的一段時(shí)期,但終究是不可持續(xù)的,終究會(huì)在潮水退去時(shí)被市場(chǎng)參與者發(fā)現(xiàn)其在“裸泳”。

為此,謝德仁(2018a, 2018b)提出,去杠桿應(yīng)該是結(jié)構(gòu)性去杠桿,去杠桿的目標(biāo)企業(yè)應(yīng)該是那些長(zhǎng)期來(lái)看不能創(chuàng)造自由現(xiàn)金流量,長(zhǎng)期處于龐氏狀態(tài)的企業(yè),而對(duì)于那些自由現(xiàn)金流量創(chuàng)造力很強(qiáng)的企業(yè),即使財(cái)務(wù)杠桿比較高,也無(wú)需去杠桿,它們不會(huì)引致系統(tǒng)性金融風(fēng)險(xiǎn),資本市場(chǎng)參與各方應(yīng)該著力督促上市公司去提升自由現(xiàn)金流量和現(xiàn)金增加值的創(chuàng)造力,真正實(shí)現(xiàn)企業(yè)高質(zhì)量發(fā)展。

就此而言,去杠桿的關(guān)鍵抓手還是在于通過(guò)去龐氏化,以結(jié)構(gòu)性的去杠桿,迫使那些長(zhǎng)期處于龐氏利息乃至龐氏分紅狀態(tài)的企業(yè)要么重建自身的自由現(xiàn)金流量創(chuàng)造力,要么關(guān)門“大吉”。

自由現(xiàn)金流量創(chuàng)造力(Free Cash Flow Creativity,F(xiàn)CFC)其實(shí)只是在問(wèn)企業(yè)和其利益相關(guān)方一個(gè)常識(shí)性問(wèn)題,即長(zhǎng)期來(lái)看,一個(gè)企業(yè)能否自己“養(yǎng)活”自己?如果一個(gè)企業(yè)長(zhǎng)期不能“養(yǎng)活”自己,卻在高談闊論什么ESG之類,實(shí)在是一件很“無(wú)厘頭”的事情。為此,謝德仁(2021)提出和設(shè)計(jì)了一個(gè)度量自由現(xiàn)金流量創(chuàng)造力的原創(chuàng)性指標(biāo)——凈資產(chǎn)自由現(xiàn)金流量回報(bào)率(Free Cash Flow on Equity,F(xiàn)CFOE)。

有了自由現(xiàn)金流量及其創(chuàng)造力這一思想“武器”,自然就有了:謝德仁之問(wèn):長(zhǎng)期來(lái)看,A股上市公司能否自己“養(yǎng)活”自己呢?

謝德仁和林樂(lè)(2013)發(fā)現(xiàn)上證紅利50指數(shù)成分股公司雖然股利收益率高于一般的上市公司,但自由現(xiàn)金流量創(chuàng)造力其實(shí)很弱,基本上處于龐氏分紅狀態(tài)。

謝德仁和張梅(2015)發(fā)現(xiàn)A股16家上市商業(yè)銀行的自由現(xiàn)金流量創(chuàng)造力也很弱,處于龐氏利息和龐氏分紅狀態(tài)。

雖然2013年以來(lái),謝德仁和帶領(lǐng)的團(tuán)隊(duì)每年都在測(cè)算A股上市公司的自由現(xiàn)金流量創(chuàng)造情況,但由于自由現(xiàn)金流量的特性所決定,需要長(zhǎng)時(shí)期的現(xiàn)金流量數(shù)據(jù),才能合理判斷一個(gè)企業(yè)的自由現(xiàn)金流量創(chuàng)造力,而我國(guó)上市公司1998年才開(kāi)始編報(bào)現(xiàn)金流量表,所以,我們的相關(guān)統(tǒng)計(jì)分析只是在課堂中進(jìn)行了報(bào)告。

當(dāng)時(shí)針轉(zhuǎn)至2019年下半年,上市公司2018年年報(bào)數(shù)據(jù)已可以在數(shù)據(jù)庫(kù)完整獲取,一些1998年及此前上市的公司已累積有21年的現(xiàn)金流量數(shù)據(jù),我們終于決定把對(duì)A股非金融行業(yè)上市公司的自由現(xiàn)金流量創(chuàng)造力的數(shù)據(jù)分析結(jié)果向社會(huì)進(jìn)行報(bào)告(謝德仁、劉勁松、廖珂,2020)。

我們的發(fā)現(xiàn)并不樂(lè)觀,在1998-2018年的21年間,雖然A股公司資本回報(bào)支付能力在不同年份、不同行業(yè)、不同地區(qū)、不同板塊、不同產(chǎn)權(quán)性質(zhì)、不同成長(zhǎng)性、是否屬于重要股指成分股、是否屬于A+H股、不同盈利能力和不同投資規(guī)模的公司間有一定的差異,但總體上是不盡如人意的。

幾乎所有的A股公司都發(fā)生過(guò)“龐氏利息”與“龐氏分紅”行為,超過(guò)八成的A股公司長(zhǎng)期持續(xù)存在龐氏行為,即使是那些2007年之前已上市且未被借殼的公司,也有超過(guò)七成長(zhǎng)期處于龐氏利息狀態(tài),超過(guò)八成長(zhǎng)期處于龐氏分紅狀態(tài),故A股公司存在較為嚴(yán)重的“雙龐氏”現(xiàn)象,即龐氏利息和龐氏分紅行為相當(dāng)普遍。

換言之,相當(dāng)多的A股公司長(zhǎng)期自己“養(yǎng)不活”自己,資本回報(bào)支付能力孱弱。顯然,就A股公司過(guò)去21年間的自由現(xiàn)金流量創(chuàng)造力和資本回報(bào)支付能力而言,總體上沒(méi)有達(dá)到企業(yè)高質(zhì)量發(fā)展的要求,這種微觀企業(yè)基礎(chǔ)是難以支撐我國(guó)宏觀經(jīng)濟(jì)高質(zhì)量發(fā)展的。

但是,我們也注意到,A股公司中有近兩成的公司自由現(xiàn)金流量創(chuàng)造力比較好,具有較強(qiáng)的持續(xù)資本回報(bào)支付能力。

近兩年的一系列企業(yè)債券違約和雙龐氏狀態(tài)很嚴(yán)重的房地產(chǎn)企業(yè)陷入財(cái)務(wù)困境,在我們看來(lái),這是中央為了實(shí)現(xiàn)我國(guó)經(jīng)濟(jì)增長(zhǎng)模式由高速發(fā)展向高質(zhì)量發(fā)展轉(zhuǎn)型、防范和化解系統(tǒng)性金融風(fēng)險(xiǎn)而在主動(dòng)、可控地利用市場(chǎng)化、法治化手段“去龐氏化”。

而降低乃至基本去除我國(guó)經(jīng)濟(jì)中的“龐氏化”成分,就需要包括投資者、企業(yè)管理層、監(jiān)管機(jī)構(gòu)等在內(nèi)的資本市場(chǎng)參與者建構(gòu)、重視和踐行自由現(xiàn)金流量創(chuàng)造理念,促進(jìn)企業(yè)提高自由現(xiàn)金流量創(chuàng)造力,真正提升為利益相關(guān)方創(chuàng)造價(jià)值的能力。

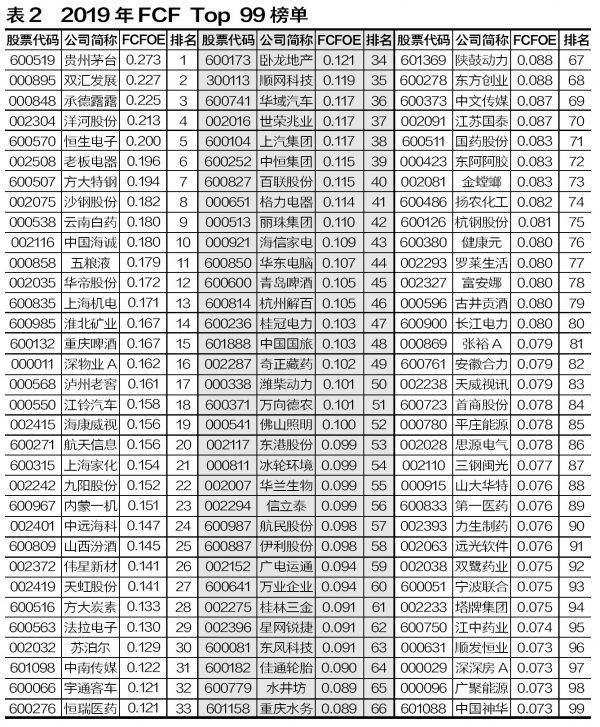

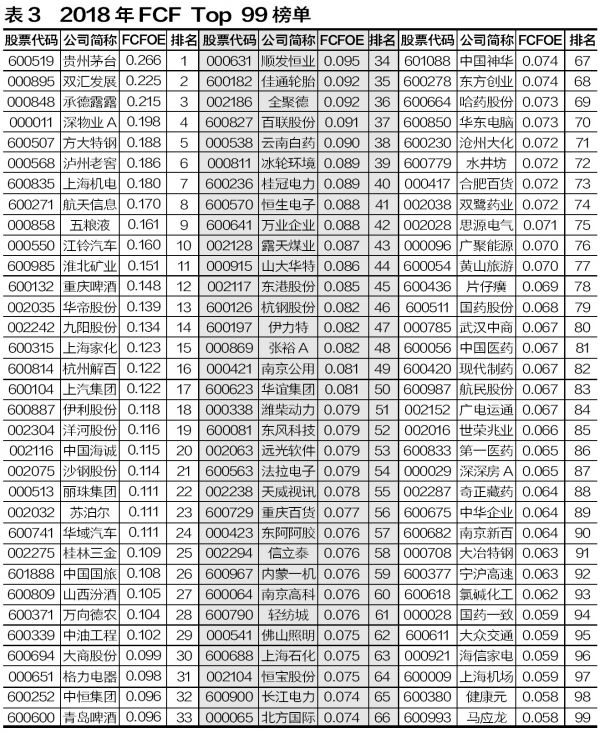

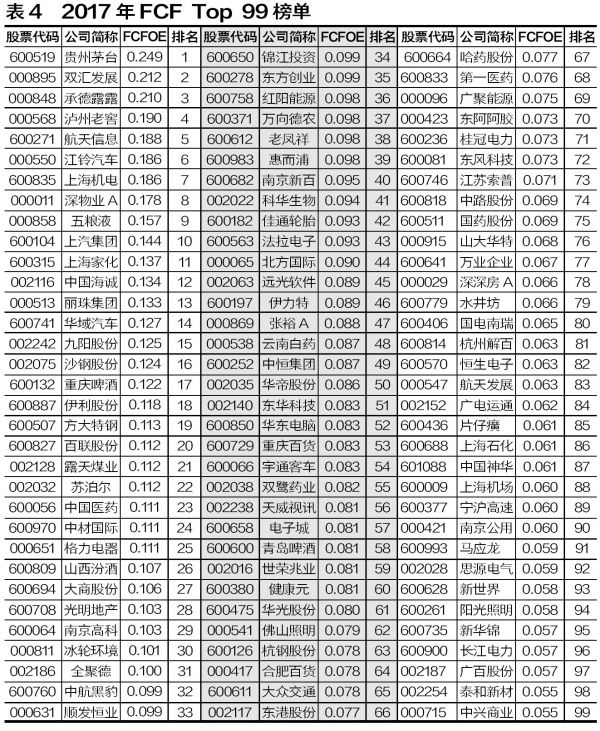

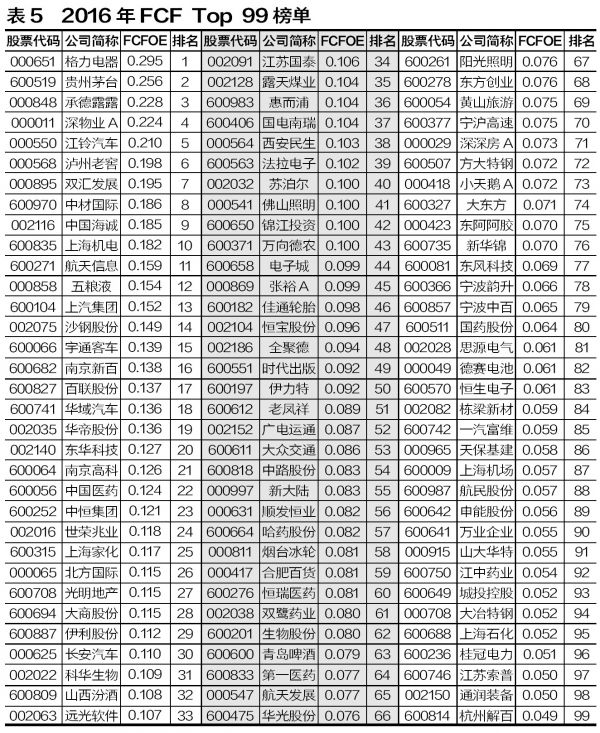

為推動(dòng)上述目標(biāo)的實(shí)現(xiàn),助力我國(guó)經(jīng)濟(jì)轉(zhuǎn)型和企業(yè)高質(zhì)量發(fā)展,我們團(tuán)隊(duì)決定研究、制作并向社會(huì)公開(kāi)近5年的A股非金融行業(yè)上市公司自由現(xiàn)金流量創(chuàng)造力99強(qiáng)榜單(FCF Top 99),并建議證監(jiān)會(huì)和交易所制定規(guī)則,從自愿披露開(kāi)始去推動(dòng)上市公司自由現(xiàn)金流量創(chuàng)造相關(guān)信息的披露工作。

嚴(yán)格意義上,創(chuàng)造了自由現(xiàn)金流量未必一定能夠創(chuàng)造股東價(jià)值,只有進(jìn)一步創(chuàng)造了現(xiàn)金增加值,才能真正創(chuàng)造股東價(jià)值(謝德仁,2013,2021)。

為此,本研究團(tuán)隊(duì)還將研究制作并發(fā)布上市公司現(xiàn)金增加值創(chuàng)造力(CVA Top)榜單。

上市公司自由現(xiàn)金流量創(chuàng)造力99強(qiáng)榜單

謝德仁帶領(lǐng)的研究團(tuán)隊(duì)編制了2016-2020年五個(gè)年度的《自由現(xiàn)金流量創(chuàng)造力99強(qiáng)榜單》。該榜單由清華大學(xué)國(guó)有資產(chǎn)管理研究院和經(jīng)濟(jì)觀察報(bào)聯(lián)合發(fā)布。

注:因篇幅限制,F(xiàn)CFOE按四舍五入保留三位小數(shù)

研究方法

(一)樣本選擇

本榜單所基于的上市公司統(tǒng)計(jì)樣本是按照以下標(biāo)準(zhǔn)篩選所得:

1、本榜單和報(bào)告所統(tǒng)計(jì)的上市公司為A股非金融行業(yè)上市公司。

2、自IPO或借殼上市年份至某個(gè)榜單年份達(dá)10年及以上年份。

標(biāo)準(zhǔn)2說(shuō)明:如謝德仁(2021)所解析的,自由現(xiàn)金流量的統(tǒng)計(jì)與比較分析并不適合一個(gè)會(huì)計(jì)年度等短時(shí)間窗口,但從長(zhǎng)時(shí)間窗口來(lái)看,自由現(xiàn)金流量的統(tǒng)計(jì)與比較分析是適合的,即累計(jì)公司自IPO上市年度或借殼上市年度至某個(gè)榜單年度末所創(chuàng)造的自由現(xiàn)金流量。正常情形下,項(xiàng)目投資活動(dòng)的現(xiàn)金流出終究會(huì)依靠經(jīng)營(yíng)活動(dòng)凈現(xiàn)金流量得以收回并創(chuàng)造增值,長(zhǎng)期的自由現(xiàn)金流量累計(jì)之和能夠反映企業(yè)的價(jià)值創(chuàng)造能力,在同一行業(yè)不同企業(yè)之間和不同行業(yè)企業(yè)之間是可比的。經(jīng)過(guò)對(duì)美國(guó)上市公司和我國(guó)上市公司的綜合研究,研究團(tuán)隊(duì)確定研究對(duì)象為自IPO或借殼上市年份至某個(gè)榜單年份至少10年。對(duì)于IPO或借殼上市年份低于10年的公司,本研究團(tuán)隊(duì)將依據(jù)其經(jīng)營(yíng)活動(dòng)現(xiàn)金流量的質(zhì)量另外研究制作一個(gè)高質(zhì)量經(jīng)營(yíng)活動(dòng)現(xiàn)金流量公司榜單。

3、截至本榜單編制時(shí)(2021年10月),公司近三年財(cái)務(wù)報(bào)表審計(jì)意見(jiàn)為無(wú)保留意見(jiàn)且無(wú)監(jiān)管機(jī)構(gòu)認(rèn)定的會(huì)計(jì)違規(guī)事項(xiàng)。

標(biāo)準(zhǔn)3說(shuō)明:會(huì)計(jì)違規(guī)事項(xiàng)包括虛構(gòu)利潤(rùn)、虛列資產(chǎn)、欺詐上市三種類型。

4、公司在榜單年份及之前兩年的年度主營(yíng)業(yè)務(wù)處于正常經(jīng)營(yíng)狀態(tài)。

判斷依據(jù)為,備選FCF Top99的上市公司在榜單年份及之前兩年的稅后營(yíng)業(yè)利潤(rùn)(不含投資損益和公允價(jià)值變動(dòng)損益等投資活動(dòng)的損益)三年累計(jì)值大于零和其“經(jīng)營(yíng)活動(dòng)凈現(xiàn)金流量-利息支出-折舊與攤銷-經(jīng)營(yíng)類資產(chǎn)減值損失-股權(quán)激勵(lì)費(fèi)用”的三年累計(jì)值大于零(即經(jīng)營(yíng)活動(dòng)凈現(xiàn)金流量質(zhì)量高)。

標(biāo)準(zhǔn)4說(shuō)明:研究團(tuán)隊(duì)希望榜單納入的是那些長(zhǎng)期踏踏實(shí)實(shí)做實(shí)業(yè)且獲得了高質(zhì)量發(fā)展的公司,而不是那些通過(guò)非實(shí)業(yè)的金融投資賺取到高額投資活動(dòng)凈現(xiàn)金流入、進(jìn)而自由現(xiàn)金流量看上去也不錯(cuò)的公司,為此,研究團(tuán)隊(duì)要求公司實(shí)業(yè)的主業(yè)經(jīng)營(yíng)正常且有高質(zhì)量的經(jīng)營(yíng)活動(dòng)凈現(xiàn)金流量。當(dāng)然,沒(méi)有公司能夠長(zhǎng)期通過(guò)金融投資賺取高額現(xiàn)金回報(bào),所以,從長(zhǎng)達(dá)10年以上的時(shí)間窗口來(lái)看,沒(méi)有實(shí)實(shí)在在的高質(zhì)量經(jīng)營(yíng)活動(dòng)現(xiàn)金流量,公司自然無(wú)法進(jìn)入榜單。

(二)自由現(xiàn)金流量創(chuàng)造力的度量方法

在經(jīng)過(guò)上述4個(gè)標(biāo)準(zhǔn)篩選出的上市公司樣本中,研究團(tuán)隊(duì)采用謝德仁(2021)所提出的、具有原創(chuàng)性的自由現(xiàn)金流量創(chuàng)造力指標(biāo)——凈資產(chǎn)自由現(xiàn)金流量回報(bào)率(FCFOE)來(lái)進(jìn)行排序,最終確定榜單各個(gè)年份的FCF Top99名單。

榜單年度的FCFOE =自公司IPO上市年度(借殼年度)至T年末的年均自由現(xiàn)金流量/年均合并凈資產(chǎn)

凈資產(chǎn)自由現(xiàn)金流量回報(bào)率是站在長(zhǎng)時(shí)間窗口的上市公司股東價(jià)值創(chuàng)造視角看公司的自由現(xiàn)金流量創(chuàng)造力,較好地保證了同一個(gè)榜單年度上市公司之間的可比性,即采用上市公司自IPO上市年度(或借殼上市年度,下同,后面予以省略)至某個(gè)榜單年度末(T年末)所創(chuàng)造的累計(jì)自由現(xiàn)金流量除以其統(tǒng)計(jì)年份數(shù),得到其長(zhǎng)時(shí)間窗口來(lái)看的年均自由現(xiàn)金流量;然后進(jìn)一步測(cè)算上市公司的年均凈資產(chǎn);兩者相除得到FCFOE。

其中,自公司IPO上市年度至T年末年均自由現(xiàn)金流量=(自公司IPO上市年度至T年末累計(jì)的FCF+T年末理財(cái)產(chǎn)品投資凈額)/自公司IPO上市年度至T年末的年份數(shù)

年均合并凈資產(chǎn)=自公司IPO上市年度至T年末的年末合并凈資產(chǎn)之和/自公司IPO上市年度至T年末的年份數(shù)

FCF= 經(jīng)營(yíng)活動(dòng)凈現(xiàn)金流量+投資活動(dòng)凈現(xiàn)金流量-當(dāng)期應(yīng)計(jì)利息支出

T年末理財(cái)產(chǎn)品投資凈額=交易性金融資產(chǎn)+可供出售金融資產(chǎn)+持有至到期投資+短期投資凈額(2006年及以前適用)+長(zhǎng)期債權(quán)投資凈額(2006年及以前適用)+債權(quán)投資+其他債權(quán)投資+其他權(quán)益工具投資+其他非流動(dòng)金融資產(chǎn)。

由于現(xiàn)行的現(xiàn)金流量表未分別披露歸屬于上市公司股東和其子公司少數(shù)股東的自由現(xiàn)金流量,為統(tǒng)一口徑,本榜單測(cè)算FCFOE時(shí)采用的合并凈資產(chǎn)包含少數(shù)股東權(quán)益,但不含合并凈資產(chǎn)中的永續(xù)債。

正如謝德仁(2021)所指出的,從合并凈資產(chǎn)口徑來(lái)計(jì)算上市公司的FCFOE,也更加客觀和可比,避免了上市公司在母公司和子公司之間騰挪或者“操縱”各類現(xiàn)金流量所導(dǎo)致的弱可比性。

(三)數(shù)據(jù)來(lái)源

本榜單的研究與制作完全基于上市公司公開(kāi)披露的財(cái)務(wù)報(bào)表數(shù)據(jù),數(shù)據(jù)取自CSMAR、RESSET和Wind三個(gè)公開(kāi)數(shù)據(jù)庫(kù)。

對(duì)2016-2020年FCF Top99榜單公司的初步分析

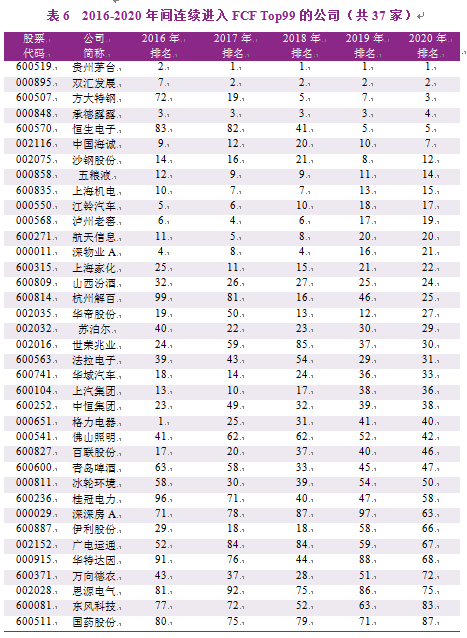

(一)連續(xù)五年進(jìn)入FCF Top99榜單的公司

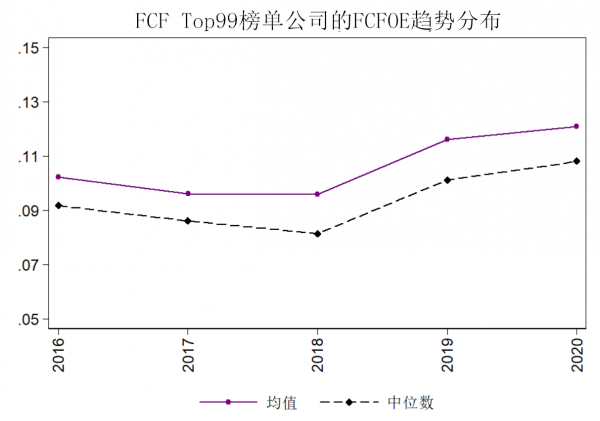

(二)FCF Top99榜單公司FCFOE的趨勢(shì)分布

(三)FCF Top99榜單公司的產(chǎn)權(quán)性質(zhì)

(四)FCF Top99榜單公司的行業(yè)分布

(五)FCF Top99榜單公司的地區(qū)分布

參考文獻(xiàn)

謝德仁,1999,國(guó)有企業(yè)負(fù)債率悖論:提出與解讀,《經(jīng)濟(jì)研究》,第9期:72-79。

謝德仁,2013,企業(yè)分紅能力之理論研究,《會(huì)計(jì)研究》,第2期:22-32。

謝德仁、林樂(lè),2013,上市公司現(xiàn)金分紅能力分析——基于上證紅利50指數(shù)成份股的數(shù)據(jù),《證券市場(chǎng)導(dǎo)報(bào)》,第12期:43-48+55。

謝德仁、張梅,2016,論商業(yè)銀行現(xiàn)金流量表的重構(gòu)——兼析我國(guó)商業(yè)銀行可持續(xù)分紅能力,《會(huì)計(jì)研究》,第3期:21-28。

謝德仁,2018a,推動(dòng)結(jié)構(gòu)性去杠桿 防范化解系統(tǒng)性金融風(fēng)險(xiǎn),中國(guó)證券報(bào),6月16日,前沿視點(diǎn),A07版。

謝德仁,2018b,培育現(xiàn)金增加值創(chuàng)造力 實(shí)現(xiàn)企業(yè)高質(zhì)量發(fā)展,中國(guó)證券報(bào),8月11日,前沿視點(diǎn),A08版。

謝德仁、劉勁松、廖珂,2020,A股公司資本回報(bào)支付能力總體分析(1998-2018)——基于自由現(xiàn)金流量創(chuàng)造力視角,《財(cái)會(huì)月刊》,第19期: 9-31。

謝德仁,2021,自由現(xiàn)金流量創(chuàng)造力十問(wèn),《財(cái)會(huì)月刊》,第21期:22-27。

榜單研究團(tuán)隊(duì)

上市公司自由現(xiàn)金流量創(chuàng)造力(FCF Top99)榜單由清華大學(xué)經(jīng)管學(xué)院教授、清華大學(xué)國(guó)有資產(chǎn)管理研究院研究部主任謝德仁帶領(lǐng)的團(tuán)隊(duì)研究制作,團(tuán)隊(duì)成員如下:清華大學(xué)經(jīng)管學(xué)院會(huì)計(jì)系教授謝德仁博士,首都經(jīng)貿(mào)大學(xué)會(huì)計(jì)學(xué)院副教授林樂(lè)博士,武漢大學(xué)經(jīng)濟(jì)與管理學(xué)院助理教授廖珂博士,清華大學(xué)經(jīng)管學(xué)院會(huì)計(jì)系博士生劉勁松,清華大學(xué)經(jīng)管學(xué)院會(huì)計(jì)系博士生史學(xué)智。

聯(lián)合發(fā)布機(jī)構(gòu)上市公司FCF Top99(2016-2020)榜單由清華大學(xué)國(guó)有資產(chǎn)管理研究院和經(jīng)濟(jì)觀察報(bào)于2021年10月30日在北京聯(lián)合發(fā)布。致 謝感謝財(cái)政部會(huì)計(jì)名家培養(yǎng)工程、清華大學(xué)經(jīng)濟(jì)管理學(xué)院研究基金(項(xiàng)目批準(zhǔn)號(hào)為2020051009)、清華大學(xué)中國(guó)現(xiàn)代國(guó)有企業(yè)研究院專項(xiàng)課題(項(xiàng)目批準(zhǔn)號(hào)為iSOEYB202102)等資助。

聲明榜單研究團(tuán)隊(duì)、聯(lián)合發(fā)布機(jī)構(gòu)均保持客觀中立,不存在任何利益沖突情況。本榜單僅作為學(xué)術(shù)探討,不作為商業(yè)用途。所有權(quán)保留。媒體采訪、報(bào)道、轉(zhuǎn)載,請(qǐng)注明出處(謝德仁、林樂(lè)、廖珂、劉勁松、史學(xué)智,2021,上市公司自由現(xiàn)金流量創(chuàng)造力99強(qiáng)榜單(2016-2020))。

京公網(wǎng)安備 11010802028547號(hào)