4月的信貸運行狀況引起了市場廣泛關注,增加了投資者對未來經(jīng)濟運行的擔憂。

今年以來,我國經(jīng)濟面臨較大下行壓力,消費、投資、出口增速放緩,實體經(jīng)濟需求不足;同時金融機構信貸能力承壓,信貸增速明顯放緩。

為刺激有效需求,提升銀行信貸能力,相關政策應做出針對性調(diào)整,綜合運用儲備政策工具,加大逆周期調(diào)節(jié)力度,激活市場需求,促進信貸合理穩(wěn)定增長,以實現(xiàn)穩(wěn)增長、穩(wěn)物價、穩(wěn)就業(yè)目標。

一、重點領域擁有巨大信貸需求

有觀點認為,是需求不足導致了4月信貸增長明顯放緩,而實際情況則是我國有效需求并沒有被充分釋放出來。需求不足只是階段性的表面現(xiàn)象,并不意味著我國有效需求真的不足,事實上我國經(jīng)濟在多個方面存在較大的潛在信貸需求。當前和未來一個時期基建等重點建設項目、高新技術產(chǎn)業(yè)、先進制造業(yè)、普惠小微、綠色產(chǎn)業(yè)、房地產(chǎn)相關領域的發(fā)展都存在著大量的融資需求。

1.重點建設項目承擔著當前和中長期的穩(wěn)增長與經(jīng)濟社會發(fā)展任務,配套融資需求巨大。

近期國常會提出要保障重點建設項目融資需求。截至5月末,從各省份公布的投資計劃來看,超過3.2萬個重點建設項目的總投資額達45萬億元,2022年計劃投資額超過11萬億元,其中基建是主要的投資方向。從財政預算來源看,今年一般公共預算支出預計增長8.4%,全國政府性基金預算支出增長22.3%,兩項合計新增支出4.6萬億元,其中投向重點建設項目的財政資金將拉動較大的信貸需求。從地方政府專項債資金增量來看,3.65萬億元專項債加上去年結轉的量,今年專項債實際可用資金將達5萬億元左右;與2021年相比,今年可使用規(guī)模將超過2倍,同比多增約2.8萬億元,從而會拉動較大的社會匹配資金投入。

2.先進制造業(yè)是戰(zhàn)略性發(fā)展方向,需要持續(xù)的信貸支持。

“十四五”規(guī)劃提出要發(fā)展戰(zhàn)略性新興產(chǎn)業(yè),推動先進制造業(yè)集群發(fā)展;中央經(jīng)濟工作會議也強調(diào)要提升制造業(yè)核心競爭力。2021年末本外幣工業(yè)中長期貸款余額為13.49萬億元,同比增長22.6%;今年一季度增長20.7%,如按20%年增長率計算,預計全年工業(yè)中長期貸款新增2.7萬億元。按2021年制造業(yè)增加值占工業(yè)增加值約84.1%估計,2022年制造業(yè)中長期貸款預計新增近2.3萬億元。高技術制造業(yè)與裝備制造業(yè)增加值占制造業(yè)的“半壁江山”,約56.5%;據(jù)此估算,2022年高技術制造業(yè)與裝備制造業(yè)中長期貸款新增約1.3萬億元;高技術制造業(yè)中長期貸款余額預計將保持在25%以上的較高增速。增強制造業(yè)核心競爭力、加快先進制造業(yè)發(fā)展、打造制造業(yè)強國是我國的一項長期國策;未來融資項目將穩(wěn)步增加,需要信貸資金的持續(xù)投入。

3.高新技術產(chǎn)業(yè)發(fā)展有著持續(xù)較大的信貸需求。

高新技術產(chǎn)業(yè)是當前世界重要的戰(zhàn)略產(chǎn)業(yè),有著高投入、高風險、高收益的特點,投資周期長,對資金的需求量較大。近幾年,我國高新技術產(chǎn)業(yè),尤其是生物與新醫(yī)藥技術、新能源及節(jié)能技術、新材料技術、航空航天技術等領域發(fā)展迅速。2020年全國高新技術企業(yè)數(shù)量超過27萬家,近五年年均增長28.8%,平均每年新增近3.8萬家;工業(yè)總產(chǎn)值超過36萬億元,年均增長超過10%;研發(fā)費用超過3400億元,年均增長近10%。隨著更多的高新技術產(chǎn)業(yè)園區(qū)建設并投入運營,企業(yè)數(shù)量與產(chǎn)業(yè)規(guī)模將持續(xù)擴張,企業(yè)科研項目投入對資金的需求量將迅速增長。2021年科研技術貸款增長28.9%,增速大幅超過同期信貸增速17.3個百分點,未來幾年科研技術貸款仍可能保持20%以上較高增長。今年央行創(chuàng)設的科技創(chuàng)新再貸款將進一步釋放“高新技術企業(yè)”“專精特新”中小企業(yè)、國家技術創(chuàng)新示范企業(yè)等科技企業(yè)的信貸需求。

4.在保市場主體、穩(wěn)就業(yè)目標下,普惠金融領域有較為急迫的信貸需求。

今年一季度,普惠金融領域貸款余額為28.48萬億元,增長21.4%,已連續(xù)8個季度保持20%以上增長率。在金融支持實體經(jīng)濟的政策導向下,該領域貸款有望繼續(xù)保持20%的增長速度,2022年預計新增超過5.3萬億元;其中,普惠小微企業(yè)貸款占比約為72%,全年預計新增可能超過3.8萬億元。疫情沖擊下,小微企業(yè)和個體工商戶經(jīng)營難度加大,減稅降費、租金減免、融資擔保等多項紓困政策不斷落地;目前疫情防控逐漸接近尾聲,中小微企業(yè)和個體工商戶陸續(xù)有序復工復產(chǎn),正常經(jīng)營與擴大規(guī)模的資金需求將明顯上升,普惠小微領域貸款會有較大且急迫的需求。

5.綠色產(chǎn)業(yè)發(fā)展存在穩(wěn)步增長的信貸需求。

在推動高質(zhì)量發(fā)展,努力實現(xiàn)“雙碳”目標下,我國以綠色環(huán)保、新能源、新能源汽車為代表的綠色低碳產(chǎn)業(yè)發(fā)展迅速;《“十四五”工業(yè)綠色發(fā)展規(guī)劃》提出,到2025年我國綠色環(huán)保產(chǎn)業(yè)產(chǎn)值要達到11萬億元;未來綠色產(chǎn)業(yè)將成為我國經(jīng)濟增長的新引擎。2021年全國綠色貸款余額為15.9萬億元,同比增長33%,其中直接或間接投向碳減排效益項目約有10.7萬億元,占比67%。按30%年增速計算,2022年綠色貸款預計新增4.8萬億元,其中直接或間接投向碳減排效益項目的可能達到3.2萬億元。未來碳減排支持工具、煤炭清潔高效利用專項再貸款兩項結構性工具對綠色產(chǎn)業(yè)信貸需求的拉動作用也將進一步顯現(xiàn)。

不考慮其他領域信貸需求,2022年上述領域的新增信貸需求量可能在16萬億~18萬億元,而一季度投放了約5萬億元,二季度信貸增速有所放緩;在相關政策的推動下,三四季度信貸增長速度可能明顯回升。

二、信貸增長放緩主因是需求未能有效釋放

1.當前隱性信貸需求未能有效釋放,主要受兩方面因素制約。

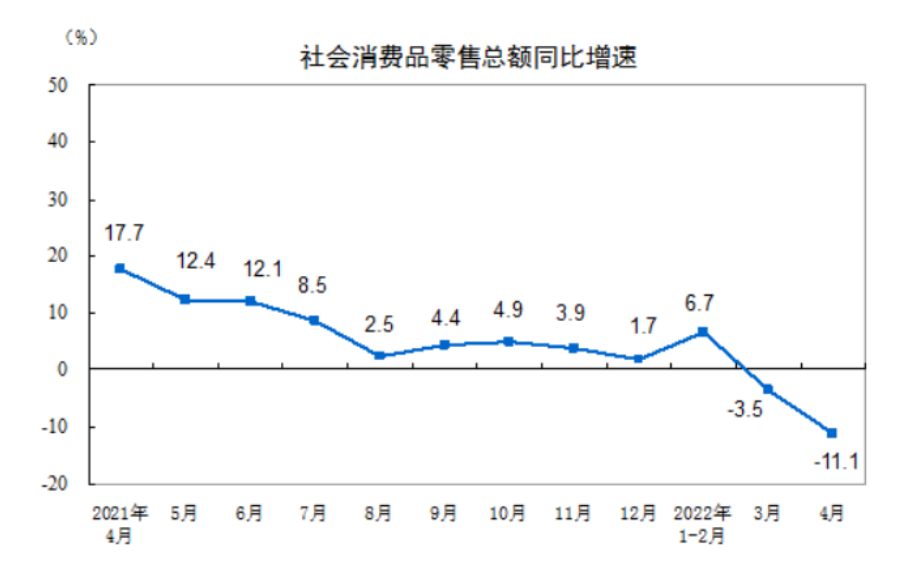

一方面,疫情沖擊抑制了內(nèi)需與外需的釋放。疫情期間,居民收入下降,出行受限,消費場所限制人流或被迫暫時性關閉,消費能力與意愿受到一定抑制。今年4月末,全國交通運輸業(yè)客運量累計同比增速為-33.3%,較2月末大幅下降23.3個百分點。部分企業(yè)停工,投資下降,貨物流通速度下降,4月末貨運量累計同比下降1.81%,貨物周轉量累計同比較2月末回落1.71個百分點,至3.5%。海外貨幣政策收緊、俄烏沖突帶來成本上升、國內(nèi)疫情影響出口企業(yè)生產(chǎn)等因素降低了外需。

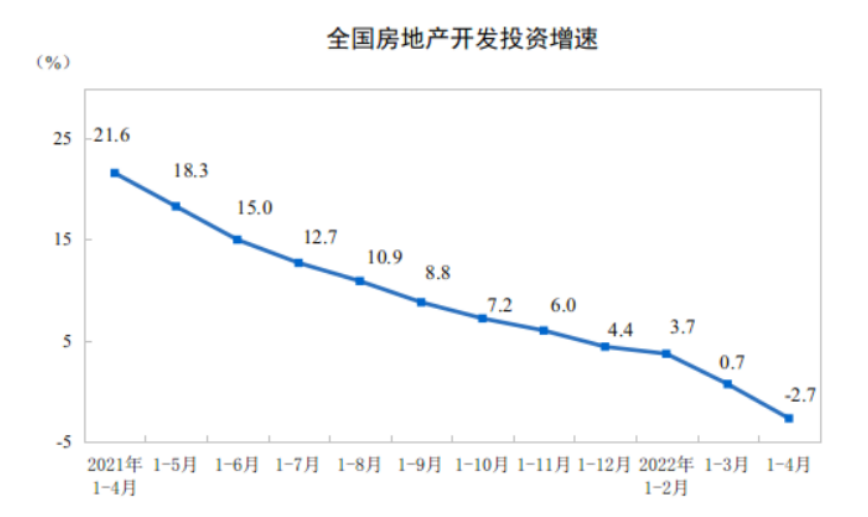

另一方面,房地產(chǎn)行業(yè)下行影響消費與投資。根據(jù)測算,房地產(chǎn)投資增速每下降1個百分點可能導致固定資產(chǎn)投資減少0.3個百分點,拖累社零消費總額減少0.4個百分點;可能會拖累2022年GDP增長0.1個百分點。今年4月房地產(chǎn)投資同比增速繼續(xù)下行至-2.7%;全國30大中城市商品房成交面積同比下降53.8%;截至5月24日,5月商品房成交面積同比下降50.3%。房地產(chǎn)行業(yè)的全面下行較大地限制了消費與投資的需求增長。

2.伴隨著消費、投資與出口下行,各部門信貸能力與融資需求減弱。

4月居民部門信貸下降2170億元,同比少增7453億元;受疫情沖擊與房地產(chǎn)下滑影響,以居民住房貸款為主的中長期信貸大幅少增5232億元;消費需求走弱導致短期信貸受到壓縮。企業(yè)部門信貸新增5784億元,其中中長期信貸增加2652億元,看起來比居民部門信貸情況略好;但需要注意的是票據(jù)融資大幅增加,同比多增2437億元,該部分信貸資金并不能有效地支持到企業(yè)中長期投資,且有月末“沖量”、銀行分支行占用信貸額度等相關問題。總體來看,內(nèi)需與外需不足弱化了居民與企業(yè)部門的信貸需求。

3.當前經(jīng)濟下行壓力持續(xù)增大,風險上升導致銀行收緊信貸投放條件。

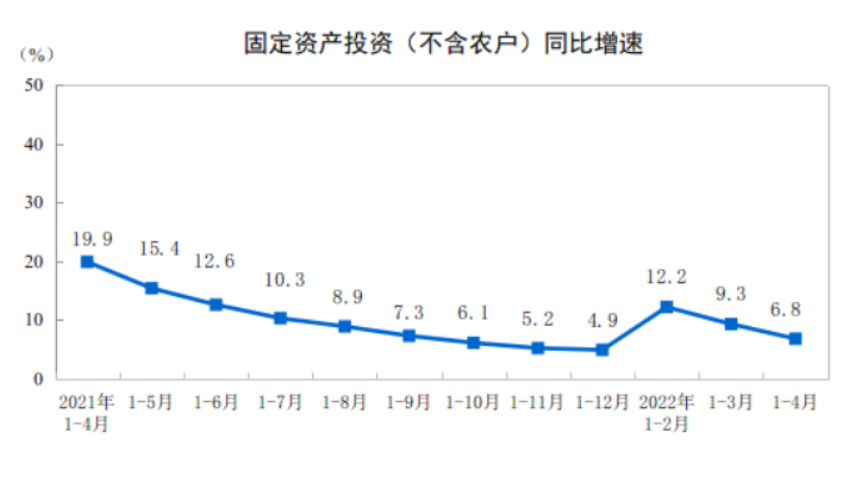

在正常的經(jīng)濟條件下,銀行信貸風險偏好較高,對部分融資項目的風險容忍度也較高。但當前消費、投資與出口增速下行,國內(nèi)外經(jīng)濟形勢復雜嚴峻。4月我國社零總額累計同比增速較上個月下降3.47個百分點,固定資產(chǎn)投資累計同比較上月下降2.5個百分點,其中房地產(chǎn)投資增速下降更加明顯。原材料價格上漲,銷售受阻,企業(yè)盈利能力與舉債能力下降,投資信心受挫;居民收入與消費能力下降,購房意愿降低。美聯(lián)儲、英央行等部分海外經(jīng)濟體已步入貨幣緊縮進程,尤其美聯(lián)儲采取相對激進的加息舉措并同步開啟縮表,海外流動性收緊引發(fā)世界經(jīng)濟增長放緩,外需縮水。4月我國出口累計同比增速較上個月下降2.7個百分點;國內(nèi)產(chǎn)業(yè)鏈和供應鏈因疫情也遭受較大影響。經(jīng)濟下行壓力持續(xù)增大,疊加企業(yè)債務風險上升,部分房企已經(jīng)開始違約,從而導致銀行風險偏好降低,與正常經(jīng)濟條件下相比,銀行信貸政策與投放條件相對收緊。

4.2020年以來,貸款延期與存款增長放緩影響銀行可貸資金增長。

2020年6月,央行推出普惠小微企業(yè)貸款延期還本付息支持工具,并于2021年末轉變?yōu)槠栈菪∥①J款支持工具;今年5月該工具的額度與支持比例又增加了一倍。受疫情沖擊,今年央行鼓勵銀行支持中小微企業(yè)和個體工商戶貸款、貨車司機貸款、受疫情影響嚴重的個人住房貸款等延期還本付息,一定程度上降低了存量信貸資金回流規(guī)模。2021年普惠小微企業(yè)貸款共延期2.17萬億元,今年金融機構將更大力度支持貸款延期,規(guī)模可能超過10萬億元。經(jīng)驗表明,過往年度收回再貸資金通常約占存量信貸的1/3,但近兩年銀行貸款收回資金可能在1/4左右,資金回籠速度下降,導致收回再貸資金規(guī)模增長較為有限。同時,近年銀行存款增速有所下降,由2020年一季度末的9.9%降至2021年末的9.3%,甚至個別月份曾達到8.3%較低水平,銀行存量存貸比則由79.7%升至83%,銀行可貸資金增長明顯放緩。

5.持續(xù)讓利實體壓縮了銀行盈利空間可能也是信貸增長放緩的重要原因。

當前定期存款基準利率已持續(xù)六年保持不變,貸款利率卻在不斷下行。2021年9月與2022年3月新發(fā)生定期存款加權平均利率分別為2.21%與2.37%,上升了0.16個百分點;而同期新發(fā)放貸款加權平均利率分別為5.0%與4.65%,下降了0.35個百分點。誠然,央行結構性貨幣政策工具給予了商業(yè)銀行較低的再貸款利率,一般在1.75%~2.0%,但規(guī)模相對有限。2022年一季度末,全國再貸款再貼現(xiàn)余額為2.47萬億元,與基礎貨幣比規(guī)模相對較小,其降低商業(yè)銀行資金成本的功能相對有限。2021年商業(yè)銀行凈息差降至2.08%,與2012年的2.75%相比,足足下降了0.67個百分點,幅度較大。同時銀行非息收入增長并不顯著,2021年末全國商業(yè)銀行非息收入占比為19.81%,與2019年的21.93%與2020年的21.04%相比下降明顯,銀行利潤對利息收入的依賴度上升。銀行利潤空間收窄一定程度上會影響其信貸投放的積極性。在現(xiàn)有監(jiān)管要求不變的情況下,銀行信貸成本相對上升,疊加部分企業(yè)違約、疫情影響企業(yè)經(jīng)營與還款能力等因素抬升了信用風險,銀行信貸能力與投放意愿相應受到抑制。

三、供需兩端發(fā)力共同促進信貸增長

當前信貸要保持合理穩(wěn)定增長,需從供需兩端共同發(fā)力;關鍵是要刺激有效需求,同時提升金融機構信貸投放意愿和能力。有必要從財政政策、房地產(chǎn)政策、紓困政策、貨幣政策、宏觀審慎政策以及銀行業(yè)本身入手,加大政策執(zhí)行力度,疏通政策傳導機制,發(fā)揮好政策的逆周期調(diào)節(jié)作用,促進信貸恢復平穩(wěn)較快增長。

1.建議積極財政政策加快支出進度,推動基建項目盡快落地。

1~4月財政支出進度僅達到30%,財政存款新增4046億元,財政對基建投資的支出還有較大空間。基建項目對投資與消費的拉動作用是較為顯著的。按照今年的計劃安排,財政政策對基建投資的支持力度較大,但項目資金落地進度仍需加快。今年基建項目的配套融資需求較大,金融機構應做好資金安排,支持基建項目落地。今年地方政府專項債可用資金規(guī)模明顯大于去年,其配套融資多為中長期信貸,投資周期較長,大都由政府及國資背景企業(yè)背書,項目信用狀態(tài)良好,較為符合銀行中長期信貸投放要求。擴大退減稅總量、加快專項債發(fā)行、增加中央政府對地方的轉移支付、延長緩繳社保費時間和擴展緩繳行業(yè)范圍、新增1萬億元國家融資擔保等一系列積極財政措施的落地實施,都將有效地推動重點項目建設與先進制造業(yè)、高新技術產(chǎn)業(yè)、綠色產(chǎn)業(yè)等領域的持續(xù)發(fā)展;中小微企業(yè)也將恢復正常經(jīng)營。隨之而來的是這些領域信貸需求尤其是中長期信貸需求的快速增長。

2.建議進一步放寬房地產(chǎn)需求限制性政策,刺激居民購房與企業(yè)投資需求。

鼓勵根據(jù)當?shù)貙嶋H情況解除落戶限制、購房限制;降低購房首付比例,進一步放寬公積金貸款條件,增加貸款額度,刺激居民購房需求。支持房企加快銷售回款,下調(diào)預售資金監(jiān)管比例、調(diào)降預售門檻、加快預售證審批等,提高房企預售資金使用效率;適當調(diào)整“四證”申請條件,加快行政審批效率,滿足房企合理的開發(fā)貸申請要求。階段性放寬三道紅線監(jiān)管與貸款集中度管理要求,適當延長達標日期,放寬各檔房企有息負債年增幅上限。適度提升各檔金融機構個人住房貸款占比與房地產(chǎn)貸款占比的上限,保證開發(fā)貸與并購貸的平穩(wěn)有序投放。適度放寬銀行表外融資業(yè)務,降低信托融資監(jiān)管要求,適度恢復前端融資,激發(fā)土地市場活力。積極調(diào)整首套及二套購房貸款申請條件,繼續(xù)降低按揭貸款利率,加快貸款審批與放款速度,釋放居民剛需與改善性購房需求。保障購房消費者的合法權益,持續(xù)刺激購房需求。加大對優(yōu)質(zhì)房企的金融支持力度,保證開發(fā)投資資金到位。支持民營房企拓寬直融渠道,支持REITs、物業(yè)IPO等多種方式融資,鼓勵資質(zhì)優(yōu)良房企境內(nèi)外發(fā)債融資;通過多種方式更大程度地利用內(nèi)外部社會資金支持房地產(chǎn)投資的合理增長,拉動建材、家電等相關產(chǎn)業(yè)發(fā)展,促進有效信貸需求釋放。

3.建議加大對中小微企業(yè)的支持力度,保證各項紓困政策盡快落到實處。

疫情極大地沖擊了中小微企業(yè)與個體工商戶正常的生產(chǎn)經(jīng)營節(jié)奏,對消費、就業(yè)影響巨大。地方政府應盡快落實已出臺的各項中小微企業(yè)紓困政策,強化服務意識,推動企業(yè)加快申報留抵退稅,提高審批效率;合理擴大中小微企業(yè)社保緩期繳納范圍與額度,降低行政審批等相關費用;盡快下發(fā)對中小微企業(yè)穩(wěn)崗擴崗的財政補貼,以現(xiàn)金形式適當獎勵穩(wěn)崗擴崗先進企業(yè);加大對中小微企業(yè)與個體工商戶適度的房租減免幅度,必要時可提供免息或低息貸款用于支付房租或發(fā)放員工薪資。

出臺減免稅費、免費租用辦公場所、設立工商稅務登記綠色通道等更大力度的優(yōu)惠政策,鼓勵創(chuàng)業(yè),支持靈活就業(yè)。監(jiān)管部門加強對各項紓困政策的督導工作,避免出現(xiàn)“懶政”行為。盡快恢復物流運行,加大商品物資供應,保障中小微企業(yè)與個體工商戶可獲得充足的生產(chǎn)物資;打擊哄抬物價行為,保持物價穩(wěn)定;給予農(nóng)業(yè)生產(chǎn)補貼,保障糧食等農(nóng)產(chǎn)品供應;調(diào)控原材料價格,降低中小微企業(yè)生產(chǎn)成本。通過發(fā)放購物券、加大家電補貼、購車補貼等政策加快恢復消費增長,提高企業(yè)銷售收入。通過加大支持力度和加快政策落地促使中小企業(yè)盡快恢復生產(chǎn)經(jīng)營,推動信貸恢復增長。

4.建議貨幣政策加大力度保持市場流動性合理寬裕,著力降低銀行負債端成本。

央行可考慮再次小幅降準,釋放低成本長期流動性,降低銀行負債端資金成本;合理擴大OMO與MLF操作規(guī)模,保持流動性合理寬裕,保障銀行具有充足的信貸資金供應。貨幣政策可適時增加支農(nóng)支小再貸款、普惠金融、碳減排支持工具、科技創(chuàng)新再貸款等結構性工具額度,創(chuàng)設消費再貸款支持大宗商品消費增長,對薄弱環(huán)節(jié)信貸投放表現(xiàn)優(yōu)秀的銀行發(fā)放現(xiàn)金或低成本資金激勵。必要時可小幅下調(diào)政策利率,或定向降息,進一步下調(diào)專項再貸款利率,為銀行穩(wěn)定盈利提供一定空間,切實支持銀行對重點領域與薄弱環(huán)節(jié)的信貸投放。增加政策性銀行對重點項目的信貸支持額度,并加快落地。

5.在特殊經(jīng)濟形勢下,建議宏觀審慎政策加大逆周期調(diào)節(jié)力度,合理指導和調(diào)整銀行監(jiān)管指標。

適度調(diào)整撥備覆蓋率要求,2021年末銀行撥備覆蓋率為196.5%,大幅超過監(jiān)管要求的150%,個別銀行甚至超過500%,可考慮適度降低撥備覆蓋率下限或設定撥備覆蓋率上限,以降低資金占用,增加信貸投放。可考慮鼓勵銀行適度降低流動性覆蓋率LCR,釋放部分優(yōu)質(zhì)流動性資產(chǎn),2021年末該率為145.3%,遠高于監(jiān)管要求的100%。可考慮下調(diào)商業(yè)銀行杠桿率(一級資本與調(diào)整后的表內(nèi)外資產(chǎn)余額的比率)4%下限至3%的國際標準。建議嚴格限制銀行貸款利率超額浮動行為,適度設定小微企業(yè)、涉農(nóng)、科創(chuàng)等重點領域或薄弱環(huán)節(jié)相關貸款利率上限,規(guī)范信貸投放相關環(huán)節(jié)。

6.商業(yè)銀行應積極籌措資金,適度提高風險偏好,優(yōu)化審批流程,加大力度投放信貸。

商業(yè)銀行應積極主動、有所作為,關注長期收益,及時向重點建設項目、先進制造業(yè)、高新技術產(chǎn)業(yè)、綠色產(chǎn)業(yè)及餐飲旅游航空等領域提供足額優(yōu)惠的信貸支持。做好中長期資金安排,增加對基建配套融資的資金儲備;適度放寬基建項目的融資條件,適當降低風險審查要求,合理貫徹專項債資金作為項目資本金的支持政策,注重項目長期收益。加大對5G、人工智能、云計算等新基建項目的長期信貸支持,降低相關企業(yè)信貸融資成本,適度放寬還款條件與期限。

明確政策界限,分清各方責任,強調(diào)“依法合規(guī)可以免責”,規(guī)范投放信貸,限制隱性債務擔保。合理提高風險偏好,適度調(diào)整管理流程,優(yōu)化風險審查機制,降低政策支持的重點領域與薄弱環(huán)節(jié)的信貸條件,關注長期客戶資源儲備。積極籌措信貸資金,通過加大現(xiàn)金或物質(zhì)獎勵、創(chuàng)新存款產(chǎn)品等提高居民與企業(yè)存款積極性。加快信貸流程審批與放款速度,按時收回未延期貸款,提高資金周轉效率。加大力度吸收非銀金融機構存款,合理控制非銀金融機構貸款業(yè)務,降低理財產(chǎn)品投資規(guī)模,拓寬資金來源渠道,增加信貸可用資金。積極推動科技賦能和產(chǎn)品創(chuàng)新,強化金融科技手段運用,拓寬信貸覆蓋面,提高業(yè)務拓展與審批效率。開發(fā)更多優(yōu)質(zhì)金融產(chǎn)品與多樣化的還款方式,滿足不同行業(yè)企業(yè)特色化的信貸需求。

京公網(wǎng)安備 11010802028547號