強勢美元和俄羅斯輸歐天然氣管道被炸金融風(fēng)險在哪?歐洲將面臨債務(wù)危機的風(fēng)險、甚至有解體的風(fēng)險,土耳其、阿根廷、南非、印尼,和墨西哥等國將面臨貨幣危機的風(fēng)險。

美聯(lián)儲對放貨幣是做好了準(zhǔn)備,但對收貨幣可能引發(fā)的金融風(fēng)險是否有足夠的準(zhǔn)備?這是自從08金融危機之后,全球的經(jīng)濟研究者和投資者,都反復(fù)想尋求的。

但不管怎樣,美聯(lián)儲收貨幣會增加全球金融系統(tǒng)的不穩(wěn)定性,這是毫無疑問的。

一旦金融系統(tǒng)出現(xiàn)不穩(wěn)定,危機總會在最脆弱的地方爆發(fā)出來。隨著美元強勢的不斷演進(jìn),對一些相對脆弱的經(jīng)濟體來說,未來爆發(fā)危機的可能性會越來越大,就像人總是被“最后一個包子撐壞”一樣,某一根“最后的稻草”出現(xiàn),危機便隨之而至。用經(jīng)濟學(xué)的術(shù)語來說就是,金融市場呈現(xiàn)典型的非線性特征。

金融危機一般表現(xiàn)為金融領(lǐng)域大部分金融指標(biāo)出現(xiàn)急劇惡化,如銀行發(fā)生擠兌,金融機構(gòu)大量破產(chǎn)倒閉,股市暴跌,貨幣大幅度貶值,出現(xiàn)償債困難等。

上個世紀(jì)80-90年代,東亞經(jīng)濟實現(xiàn)快速發(fā)展,堪稱“東亞奇跡”。但快速發(fā)展的同時,經(jīng)濟體也伴隨著不穩(wěn)定。隨著90年代美元走出強勢,一些資金便開始從東南亞撤出,最終演化出了“東南亞金融危機”。

當(dāng)時很多經(jīng)濟研究者對東南亞金融危機爆發(fā)進(jìn)行歸因探討時,均認(rèn)為克魯格曼的觀點很有代表性。1994年克魯格曼在《外交雜志》上發(fā)表了《亞洲奇跡的神話》一文,認(rèn)為僅靠增加投入而不進(jìn)行技術(shù)創(chuàng)新和提高效率的做法,是不可持續(xù)的,即亞洲國家的增速很快就會回落,甚至還可能還會因繁榮時期要素的投入過多帶來反噬。

緊接著克魯格曼在《流行的國際主義》一文再次指出亞洲經(jīng)濟發(fā)展模式中難以持續(xù)的制度性缺陷,指出“亞洲奇跡”主要依靠的是汗水而非靈感,因而是“建立在浮沙之上,遲早會幻滅”。

但他很難解釋的是,后來中國經(jīng)濟出現(xiàn)快速騰飛,創(chuàng)造出了“中國奇跡”,而“中國奇跡”的出現(xiàn)也是建立中國人民的汗水之上。隨著中國經(jīng)濟的不斷升級轉(zhuǎn)型,也并不是他所認(rèn)為的“不可持續(xù)”。而且韓國,經(jīng)濟在經(jīng)歷了要素投入之后,進(jìn)行了轉(zhuǎn)型升級,快速地進(jìn)入到發(fā)達(dá)經(jīng)濟體的行列。

其實,分析經(jīng)濟體會否出現(xiàn)金融危機,還是需要了解經(jīng)濟體的內(nèi)在結(jié)構(gòu)。

從貨幣危機的角度來看,假若一國持續(xù)出現(xiàn)貿(mào)易逆差,外匯市場又屬于自由浮動匯率制,本幣又不屬于全球性交易貨幣,那么這樣的經(jīng)濟體,在美元強勢的時候,是很容易出現(xiàn)貨幣危機的。

從債務(wù)危機的角度來看,假若一國杠桿率出現(xiàn)持續(xù)的高位攀升,該國經(jīng)濟增長動力又不足,假若還遭遇通脹壓力,國外投資者占債務(wù)持有者的比重又不小,那么一旦國際市場有風(fēng)吹草動,或者美元出現(xiàn)強勢,那么爆發(fā)債務(wù)危機的可能性就非常之大。

從股市的角度來看,假若過去持續(xù)的貨幣寬松推動股票市場持續(xù)繁榮,股市的整體市盈率和市凈率均持續(xù)超過歷史均值,此時經(jīng)濟增長表現(xiàn)開始乏力,或者貨幣政策開始收緊,或者美元強勢引發(fā)資金從國內(nèi)時流出時,那么爆發(fā)股市危機的可能性就非常之大。

作為全球交易性貨幣的前幾名,例如:美元,歐元,英鎊,日元和人民幣,其實不太擔(dān)心他們會出現(xiàn)匯率危機,因為他們擁有足夠的工具去平抑外匯市場的波動。

但對于一些經(jīng)濟體量相對較小的發(fā)達(dá)經(jīng)濟體而言,例如韓國,以及一些經(jīng)濟體量相對大的發(fā)展中經(jīng)濟體,而且匯率又自由浮動,例如新興經(jīng)濟體中的印度、巴西、南非、俄羅斯、阿根廷、墨西哥、土耳其、泰國、越南等,一旦外匯市場出現(xiàn)危機,是缺乏足夠的工具和實力去平抑劇烈波動的。

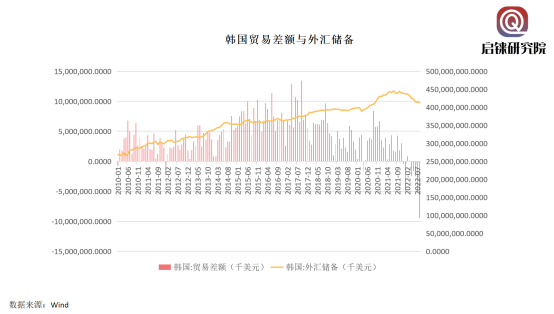

由于大宗商品價格飆升,進(jìn)口增速大于出口,韓國今年上半年韓國創(chuàng)下歷史最大貿(mào)易逆差,達(dá)到103億美元。其中,2022年6月韓國貿(mào)易逆差為24.7億美元,8月份韓國貿(mào)易逆差進(jìn)一步升至94.8億美元。2022年以來,韓國的外匯儲備已累計縮水270億美元。

但韓國從1998年到2021年已連續(xù)24年實現(xiàn)貿(mào)易順差。外匯儲備比較豐厚,到2022年8月份擁有4364億美元。目前美元強勢,但“地主家”的家底好,韓國央行能干預(yù),所以不存在大家所擔(dān)憂的匯率危機。

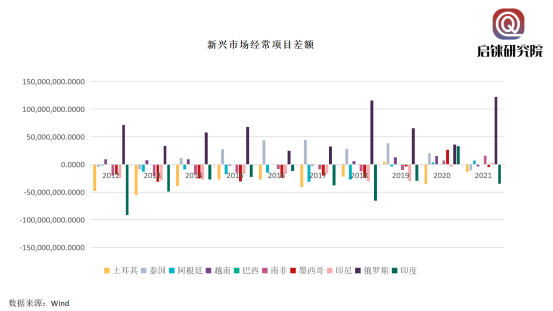

從經(jīng)常賬戶來看,新興經(jīng)濟體出現(xiàn)持續(xù)逆差,那么這樣的經(jīng)濟體要實現(xiàn)國際收支平衡,只能是資本項目的持續(xù)順差,這些順差對該經(jīng)濟體來說屬于負(fù)債。

欠債的企業(yè)都明白,最擔(dān)心的就是流動性收緊,導(dǎo)致負(fù)債成本或融資成本上升。資本項持續(xù)順差的經(jīng)濟體也一樣,最擔(dān)心的就是全球流動性收緊,一旦出現(xiàn)美元強勢,那么過去進(jìn)入這些經(jīng)濟體的資金就會撤離,從而導(dǎo)致貨幣危機。

為何資金在遇到全球流動性收緊的時候會撤離呢?

因為全球的流動性一旦緊張,投資者就會開始防風(fēng)險。怎么防風(fēng)險?那就是追逐核心資產(chǎn),拋售垃圾資產(chǎn)。在投資者看來,經(jīng)濟體量大、貨幣流動性好的資產(chǎn)就屬于核心資產(chǎn),抗風(fēng)險能力強。

而中小發(fā)展中經(jīng)濟體,由于經(jīng)濟體脆弱,經(jīng)濟體量又小,抗風(fēng)險能力弱,他們的資產(chǎn)就被投資者當(dāng)作垃圾資產(chǎn)而拋棄。

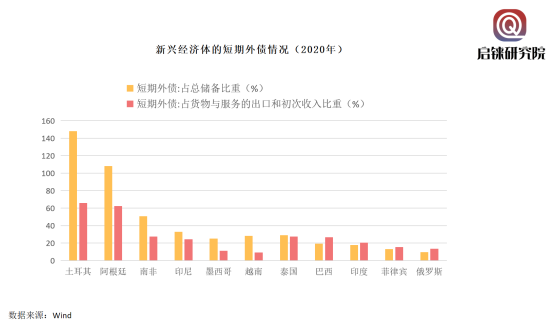

從短期負(fù)債的情況來看土耳其、阿根廷、南非、印尼、墨西哥和越南壓力都比較大。從貿(mào)易逆差的角度來看,土耳其、阿根廷、南非、印尼和墨西哥等國家,除了2020年,其他的時候都是貿(mào)易逆差國。兩者結(jié)合,未來美元繼續(xù)強勢,土耳其、阿根廷、南非、印尼和墨西哥這五經(jīng)濟體出現(xiàn)貨幣危機就屬于大概率事件。而且目前土耳其的通脹率是80%,阿根廷是78.5%,已經(jīng)到了崩潰的邊緣。

其實歷史也重復(fù)過!

上個世紀(jì)80年代初,美聯(lián)儲主席沃克爾為了應(yīng)對“滯脹”,開啟大幅加息,美元表現(xiàn)強勢。上個世紀(jì)60-70年代最活躍的經(jīng)濟體——拉美,在強勢美元的沖擊下,資金紛紛出逃。資金是經(jīng)濟體的血液!當(dāng)血不斷地被輸出時,最后所面臨的是,整個八十年代成了拉美失去的十年。

上個世紀(jì)90年代中期,美元又走出強勢行情,隨后東南亞金融危機、墨西哥金融危機、巴西貨幣危機、阿根廷債務(wù)危機、俄羅斯三次金融危機,一個接一個襲來。

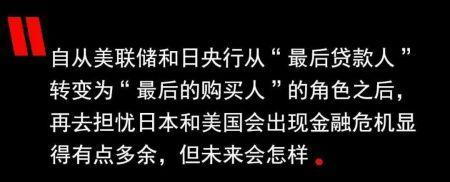

利率的抬升無疑會增加房地產(chǎn)、股市和債市的壓力。但自從美聯(lián)儲和日央行從“最后貸款人”轉(zhuǎn)變?yōu)椤白詈蟮馁徺I人”的角色之后,這種擔(dān)憂顯得有點多余。

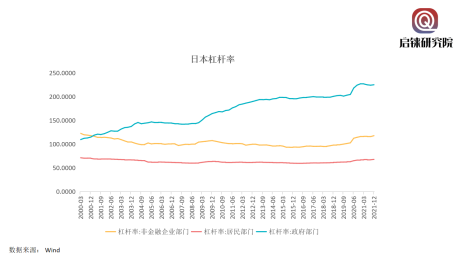

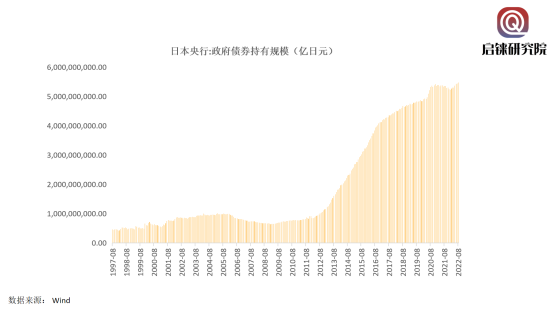

日本在經(jīng)歷持續(xù)通縮的時候,日本央行就開啟降息,接著量化寬松,然后負(fù)利率,最后直接下場當(dāng)交易者。2020年11月底,日本央行首次超越日本政府養(yǎng)老投資基金,成為日本股市最大持股者,持倉總規(guī)模超過4300億美元。

作為實力雄厚的買主,日本央行下場購買,對日本股市上漲的提振效果自然立竿見影,推動日本股市成為了2020年全球上漲最猛的市場之一,漲幅達(dá)到45%,絲毫看不出新冠疫情的沖擊。

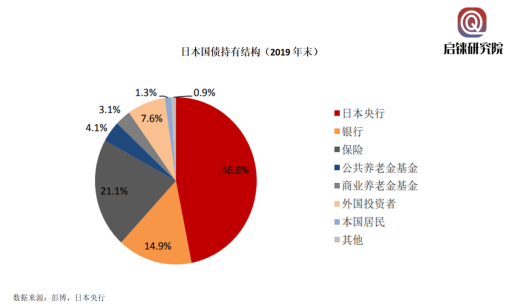

從日本的債務(wù)持有人結(jié)構(gòu)來看,我們不用太擔(dān)心,因為46.8%是日本央行持有,海外投資者所占的比重只有7.6%。即便海外投資者對日本政府高杠桿率有所擔(dān)憂,想在它的債券市場興風(fēng)作浪,也幾乎是起不了什么作用,因為絕大部分的籌碼都掌握在日本的機構(gòu)和國民手中。

當(dāng)然對日本來說,更為主要的是,一旦金融市場出現(xiàn)風(fēng)險暴露,日央行立刻就會出手相救,只要市場有需求,日央行就可以無節(jié)制地提供流動性。

2008年出現(xiàn)次貸危機,美聯(lián)儲開啟了量化寬松之路。2020年,全球出現(xiàn)新冠肺炎疫情,很多國家經(jīng)濟活動快速下滑,金融市場也開始出現(xiàn)恐慌,美聯(lián)儲開始效仿日央行,開始直接下場,成為市場的“最后購買人”。

有美聯(lián)儲做后盾,美國股市在短暫調(diào)整之后就不斷創(chuàng)出新高,從金融市場絲毫看不出新冠疫情對經(jīng)濟的影響。

市場是穩(wěn)住了,但美聯(lián)儲的資產(chǎn)負(fù)債表卻是快速膨脹,2007年,美聯(lián)儲的基礎(chǔ)貨幣投放量是8229億美元,到了2021年底,基礎(chǔ)貨幣投放量達(dá)到6.4萬億美元,增長了近8倍。

當(dāng)然,自美聯(lián)儲從“最后貸款人”演變?yōu)椤白詈筚徺I人”角色之后,投資者似乎就不再擔(dān)心金融市場出現(xiàn)流動性枯竭,投資者覺得假若出現(xiàn)危機,立馬開動機器印錢便是。

所以這一次即使美國十年期國債收益率不斷創(chuàng)新高,美國股市也出現(xiàn)不同程度的下跌時,但市場的投資者依舊并沒有恐慌的情緒。

有了發(fā)達(dá)經(jīng)濟體央行的最后兜底,誰還會擔(dān)心再出現(xiàn)金融危機?

一件事能不能做成,一是看做事者有沒有這想法,其次,做事者有沒有這能力。顯然發(fā)達(dá)經(jīng)濟體的央行目前是有這能力,而且遇到危機時也有這想法。

這不像發(fā)展中經(jīng)濟體,他們是有這想法,但是不具備平抑危機的能力,因為經(jīng)濟體量太小,外匯市場受制于發(fā)達(dá)經(jīng)濟體。所以未來的危機爆發(fā),更多會集中于中小經(jīng)濟體的發(fā)展中國家。

問題是,如果通過央行印鈔票就可以一勞永逸地解決金融危機問題,那為何自從央行誕生以來一直堅守“最后貸款人角色”?

“是藥三分毒”,自從日本央行下場購買股票之后,市場的柔性慢慢就減少。

不斷地向市場開閘放水,美元和日元的信用就會慢慢被侵蝕,積累到某一時點,也許就會出現(xiàn)崩塌,而到了那個時候,我們沒有任何手段可以去應(yīng)對,只能眼睜睜地看著信用體系的崩潰。但目前,似乎離這一步還很遠(yuǎn)!因為目前還沒有可替代他們的貨幣!

既然美聯(lián)儲和日本央行都可以通過轉(zhuǎn)變角色來實現(xiàn)市場的平穩(wěn),歐央行也同樣可以實現(xiàn),而且過去的操作步伐也緊跟美聯(lián)儲。但俄烏沖突引起歐洲能源危機之后,歐洲“右翼”勢力開始興起,這些“右翼”勢力主張“反歐盟”“反移民”“反性少數(shù)群體”等,意大利兄弟黨就是“右翼”勢力的典型代表。

這一次意大利選舉兄弟黨的獲勝,將揭開歐盟的軟肋:財政不統(tǒng)一的歐元區(qū),歐央行如何實現(xiàn)對市場的救助?2012年的歐債危機,可能將面臨再次重演!

能源危機

9月27日,歐洲連接俄羅斯的天然氣管道“北溪1號”和“北溪2號”在丹麥海域部分都被破壞,從已知情況來看,管道的修復(fù)至少需要一個多月的時間,今年冬天,歐洲將面臨沒有俄羅斯天然氣可用!

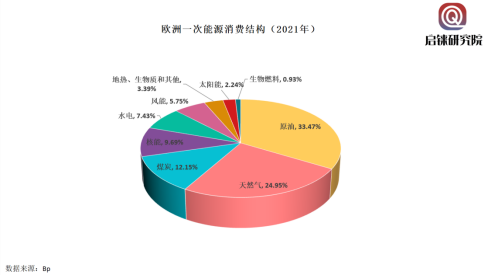

為了保住居民用氣,估計很多工業(yè)生產(chǎn)由于缺乏能源供應(yīng),將面臨停產(chǎn)。我們來看看歐洲的能源消費結(jié)構(gòu),和過去對俄羅斯能源的依賴度,就知道為何全球都在擔(dān)心歐洲的這個冬天了。

由于煤炭比石油的熱效率低,石油又比天然氣的熱效率更低,歐洲在努力推進(jìn)綠色發(fā)展經(jīng)濟的過程中,更多的依賴天然氣和石油,煤炭幾乎都淡出了。所以我們看到2021年,歐洲的能源消費33.47%依靠的是石油,24.95%依靠的是天然氣,兩者加起來占了58.42%。

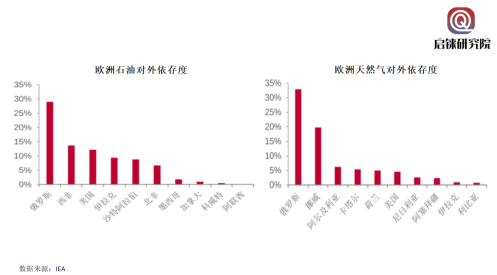

歐洲除了挪威和荷蘭生產(chǎn)一些天然氣之外,石油和天然氣更多的都依賴進(jìn)口,其中主要是向俄羅斯進(jìn)口。接近30%的進(jìn)口石油來自俄羅斯,接近33%的天然氣進(jìn)口來自俄羅斯。

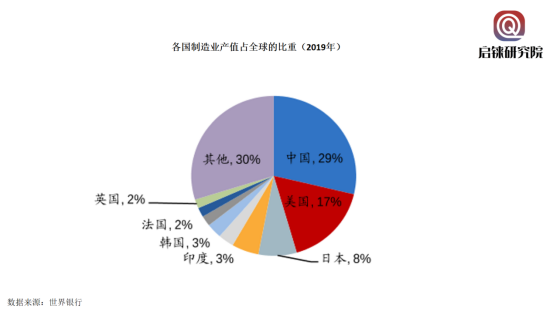

俄烏沖突影響最大的是歐洲產(chǎn)業(yè)鏈。我們知道全球有三大產(chǎn)業(yè)鏈,一個是北美,一個是東亞,另外一個是歐洲。

歐洲在中高端制造業(yè)方面具有很強的比較優(yōu)勢,但制造業(yè)都依賴原材料和能源,之前主要是俄羅斯供給他們,加之地理上又臨近,運輸成本自然比較低。

目前戰(zhàn)爭持續(xù),而且“北溪1號”和“北溪2號”運輸管道都遭破壞,面對能源的短缺,其結(jié)果將會引發(fā)很多跨國企業(yè)搬離歐洲。

還記得1997年東南亞金融危機,結(jié)果就是導(dǎo)致亞洲四小龍很多制造業(yè)企業(yè)搬到匯率相對安全的我國。

從全球的三大產(chǎn)業(yè)鏈來說,歐洲受傷會比較嚴(yán)重。東亞產(chǎn)業(yè)鏈因為可以接受到俄羅斯的天然氣和石油,所以傷害性相對小一些。

北美因為自己就是天然氣和石油的凈出口地區(qū),價格上漲還可以增加收入。但歐洲不一樣,俄羅斯現(xiàn)在對歐洲的天然氣幾乎處于斷供的狀態(tài),制造業(yè)出現(xiàn)能源短缺,幾乎就只有停產(chǎn)來應(yīng)對。

全球鋁業(yè)巨頭海德魯宣稱,因為能源原因,9月以后,公司將斯洛伐克的所有冶煉廠徹底關(guān)閉。德國的萊赫鋼鐵廠,已經(jīng)宣布無限期停產(chǎn)。

歐洲的軟肋在哪?

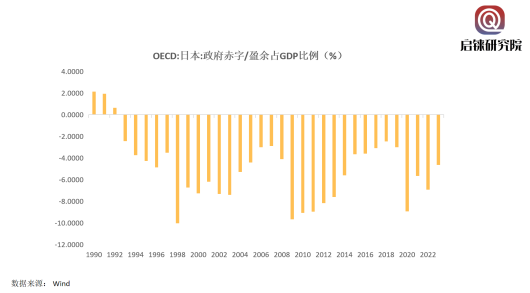

當(dāng)高杠桿和高通脹并存的時候,金融市場其實是很脆弱的,隨時可能因為恐慌情緒的蔓延,造成金融市場的流動性枯竭,2008年次貸危機和2012年的歐債危機,相信每一位投資者都記憶猶新。

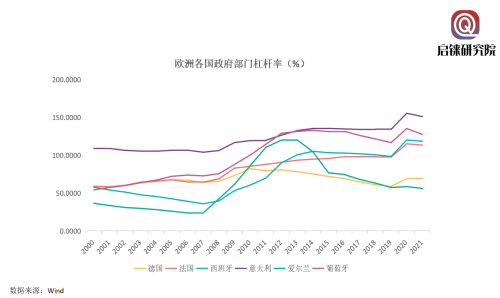

但問題是,經(jīng)歷歐債危機之后,除了愛爾蘭,其他經(jīng)濟體的杠桿率這幾年并沒有下降,反而不斷攀升,特別是意大利,政府部門的杠桿率屢創(chuàng)新高。

2012年歐盟為了應(yīng)對爆發(fā)的債務(wù)危機,進(jìn)行了一系列改革,例如,歐盟與國際貨幣基金組織成立了歐洲金融穩(wěn)定機制(European Financial Stability Mechanism)及歐洲金融穩(wěn)定基金(European Financial Stability Facility),目的是向歐盟國家提供金融援助,以捍衛(wèi)歐洲的金融穩(wěn)定。

央行從“最后貸款人”角色轉(zhuǎn)變?yōu)椤白詈筚徺I人”角色,需要伴隨的就是“財政貨幣化”,也就是MMT,因為央行不能憑空印錢,每一份資產(chǎn)對應(yīng)著每一份負(fù)債!所以歐央行愿意施以援手,關(guān)鍵是財政需要同步協(xié)調(diào)。

在歐債危機爆發(fā)前,盡管創(chuàng)立了歐元區(qū),但財政卻是各個成員國自己決策,這就出現(xiàn)像意大利這樣的國家,總理上臺沒什么好回報國民,就搞赤字?jǐn)U福利。

一旦遇到經(jīng)濟不好,財政收支困難,就只好找成員國繼續(xù)發(fā)債。作為勤儉節(jié)約其他的經(jīng)濟體,自然不會答應(yīng),自己的國民辛辛苦苦賺下來的財富,政治家也不好意思拿去給其他國家的國民揮霍。

2012年歐債危機爆發(fā)后,歐盟其他主要經(jīng)濟體,例如德國和法國,一方面只能施以援手,但另一方在財政方面也要求被救助的經(jīng)濟體遵守財政紀(jì)律,別再做那種寅吃卯糧的事。

從近十年的政府杠桿率來看,這種約束似乎作用不大。但現(xiàn)在歐洲面臨了能源危機,通脹壓力下被迫采用加息的策略。

能源危機本身就會加大經(jīng)濟的下行,加息收緊貨幣又會導(dǎo)致債券收益率的上行,進(jìn)而加大政府的還債壓力,同時加息也會也會抑制經(jīng)濟體的活躍度,導(dǎo)致財稅收入減少。兩者疊加,在某一時點,很可能再次引爆債務(wù)危機。

但這一次假若再次引爆危機,救助就不像上一次那么輕松。因為意大利等國家,“右翼”勢力開始管理國家,一方面,為了凸顯自身國家的重要性,不太愿意去親和歐盟,甚至愿意選擇“脫歐”來擺脫歐盟的約束;另一方面,“右翼”勢力的上臺,也會導(dǎo)致其他的經(jīng)濟體不再愿意對“右翼”政府管理的國家施以援手,誰會愿意救助一個“反對者”?

所以,隨著歐洲一些國家“右翼”勢力的上臺,由俄烏沖突引發(fā)的能源危機,一方面會導(dǎo)致歐洲經(jīng)濟出現(xiàn)“滯脹”,歐元走向疲軟;另一方面也會引發(fā)歐洲一些政府負(fù)債居高不下的經(jīng)濟體出現(xiàn)債務(wù)危機,甚至可能導(dǎo)致歐盟分崩離析。

編輯:吳小同 劉娟秀

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號