李迅雷/文

上周參加CMF宏觀經(jīng)濟(jì)熱點(diǎn)問題研討會(huì),我作了20分鐘發(fā)言,提出三個(gè)觀點(diǎn):第一,如何看待中國(guó)的資產(chǎn)負(fù)債表,應(yīng)該靜態(tài)看還是動(dòng)態(tài)看?

我認(rèn)為應(yīng)該著眼未來(lái),看到未來(lái)我們面臨的三重壓力——人口老齡化加速、房地產(chǎn)和出口走弱、地方政府的投資能力下降,結(jié)論是今后經(jīng)濟(jì)政策的大方向是加杠桿;第二,當(dāng)前面臨的究竟主要是經(jīng)濟(jì)總量問題,還是結(jié)構(gòu)問題?我的觀點(diǎn)是結(jié)構(gòu)問題,包括地方政府杠桿率過(guò)高,中央政府的杠桿率水平過(guò)低,但政府整體杠桿率水平并不高;又如,居民儲(chǔ)蓄規(guī)模和儲(chǔ)蓄率都很高,但消費(fèi)率偏低,消費(fèi)意愿不足,最具有消費(fèi)意愿的中低收入階層儲(chǔ)蓄占比過(guò)低;第三,結(jié)構(gòu)改革和結(jié)構(gòu)優(yōu)化將是繞不過(guò)去的坎,主要指國(guó)企改革——從央企到地方國(guó)企,從土地財(cái)政到股權(quán)財(cái)政,此外還需要推進(jìn)稅制改革,包括所得稅、遺產(chǎn)稅等直接稅改革。

應(yīng)對(duì)有效需求不足

——中央政府應(yīng)進(jìn)一步加杠桿

從歷史數(shù)據(jù)看,每當(dāng)PPI為負(fù)的時(shí)候,民間投資增速一般都會(huì)下降,甚至變負(fù)。我國(guó)從2009年開始,多次出現(xiàn)PPI為負(fù)的局面。如2009-2010、2013-2016、2019-2020及2022-2023,說(shuō)明我國(guó)可能面臨長(zhǎng)期的有效需求不足問題。擴(kuò)內(nèi)需是長(zhǎng)期策略,其中促銷費(fèi)遠(yuǎn)比擴(kuò)投資重要。

在這種背景下,需要討論我國(guó)資產(chǎn)負(fù)債表的狀況及如何優(yōu)化結(jié)構(gòu)問題。

首先,從靜態(tài)和動(dòng)態(tài)兩方面討論資產(chǎn)負(fù)債表問題。從靜態(tài)來(lái)講,我國(guó)當(dāng)前不存在資產(chǎn)負(fù)債表的衰退問題,因?yàn)楝F(xiàn)在企業(yè)部門、居民部門和政府部門的杠桿率水平仍在抬升,根據(jù)中國(guó)社科院金融研究所統(tǒng)計(jì),上半年我國(guó)實(shí)體部門杠桿率上升10.8個(gè)百分點(diǎn),其中:非金融企業(yè)部門上升6.9個(gè)百分點(diǎn),政府部門上升2.3個(gè)百分點(diǎn),居民部門上升1.6個(gè)百分點(diǎn)。

總體而言我國(guó)資產(chǎn)負(fù)債表仍處于穩(wěn)定擴(kuò)張狀態(tài)。其中非銀企業(yè)部門的抬升速度更快,這可能和去年疫情影響相關(guān)。現(xiàn)在中央政府發(fā)行1萬(wàn)億元特別國(guó)債加杠桿,而地方政府則被要求通過(guò)化債來(lái)降杠桿。從我國(guó)宏觀杠桿率水平看,確實(shí)在全球處于較高水平,和發(fā)達(dá)經(jīng)濟(jì)體的平均杠桿率水平相當(dāng)。根據(jù)社科院李揚(yáng)團(tuán)隊(duì)測(cè)算,我國(guó)宏觀杠桿率水平在283%左右。但從動(dòng)態(tài)角度來(lái)看,為了經(jīng)濟(jì)平穩(wěn)增長(zhǎng),我們?nèi)匀粦?yīng)該進(jìn)一步擴(kuò)表、進(jìn)一步加杠桿的問題,具體原因有以下三點(diǎn)。

第一,我國(guó)房地產(chǎn)進(jìn)入長(zhǎng)周期的下行階段。盡管房?jī)r(jià)目前的跌幅不算太大,但隨著人口老齡化加速和城市化進(jìn)程放緩,房地產(chǎn)調(diào)整時(shí)間可能會(huì)較長(zhǎng)。如果參照日本、美國(guó)、歐盟房地產(chǎn)周期的案例,調(diào)整時(shí)間均超過(guò)10年,故我們應(yīng)該未雨綢繆,做好充分的應(yīng)對(duì)準(zhǔn)備。

第二,地方政府債務(wù)壓力較大。一方面,現(xiàn)在不少地方政府面臨債務(wù)到期能否按時(shí)償還的風(fēng)險(xiǎn)。另一方面,地方政府未來(lái)債務(wù)的還本付息壓力難以化解,而債務(wù)的利息支出會(huì)進(jìn)一步影響到其當(dāng)期的財(cái)政支出、投資等決策。

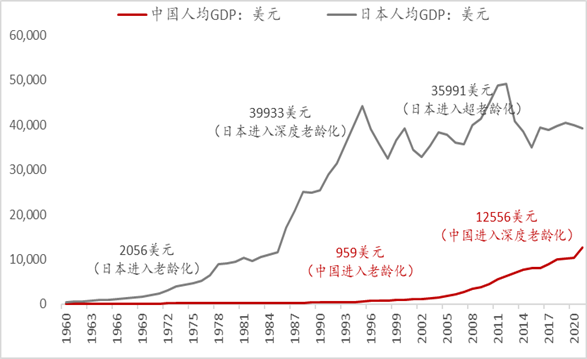

第三,人口老齡化加速。自2022年以來(lái),始于60年代初的第二次嬰兒潮中出生的人口已經(jīng) 步入“退潮”期,中國(guó)60歲以上老人的數(shù)量急劇增加,這一增長(zhǎng)可能要持續(xù)到2034年。人口老齡化會(huì)加大我國(guó)社會(huì)保障、醫(yī)療、養(yǎng)老等方面的支出壓力,因此,政府部門還需要加杠桿。

中日老齡化進(jìn)程及人均GDP(現(xiàn)價(jià))變化

數(shù)據(jù)來(lái)源:wind,中泰證券研究所

所以,我們不能夠僅僅關(guān)注當(dāng)下資產(chǎn)負(fù)債表是否會(huì)出現(xiàn)衰退問題,更要思考未來(lái)可能會(huì)出現(xiàn)的問題應(yīng)如何解決、如何處置。中國(guó)目前面臨的情況和日本當(dāng)年并不一樣,1994年日本“在失去三十年”開始之時(shí),65歲以上人口超過(guò)14%,與中國(guó)的2021年一模一樣,但1994年日本人均GDP水平已經(jīng)接近4萬(wàn)美元,是現(xiàn)在中國(guó)人均GDP水平的3倍。但1994年日本政府的杠桿率水平非常低,而現(xiàn)在我國(guó)政府杠桿率水平加上地方政府隱性債務(wù)大概在100%以上。所以,我們現(xiàn)在面臨兩大壓力:未富先老和未富先債。

今年以來(lái),很多行業(yè)在收縮過(guò)程中都出現(xiàn)了流動(dòng)性壓力。如10月狹義貨幣(M1)同比增長(zhǎng)1.9%,增速分別比上月末和上年同期低0.2個(gè)和3.9個(gè)百分點(diǎn)。M1今年以來(lái)一路下行,說(shuō)明企業(yè)的流動(dòng)性非常緊張,在PPI同比持續(xù)負(fù)增長(zhǎng)的當(dāng)下,融資性現(xiàn)金流入有限,企業(yè)加杠桿意愿不強(qiáng)。同時(shí),居民部門的儲(chǔ)蓄依然較快增長(zhǎng),今年1月份居民定期存款是868923億元,9月份是963710億元,增加了94787億元。可見,企業(yè)部門和居民部門加杠桿的意愿都顯不足。在這種情況下,只有靠中央政府加杠桿了。

三季度的GDP實(shí)際增速為5.2%,但名義增速只有3.45%,即GDP的平減指數(shù)為-1.75,經(jīng)濟(jì)收縮的現(xiàn)象初現(xiàn)端倪。如果在這種情況下繼續(xù)降杠桿,后果就會(huì)比較嚴(yán)重。此外,去杠桿和加杠桿的效果不僅方向相反,而且同樣比例的去杠桿和加杠桿,去杠桿的“殺傷力”要高于加杠桿正面影響。因?yàn)榻?jīng)濟(jì)收縮過(guò)程降杠桿,乘數(shù)效應(yīng)會(huì)更大。

從日本房地產(chǎn)下跌的三個(gè)波段看,從頭部房企的多米諾骨牌式的倒閉,到居民房貸違約大增致使銀行壞賬率飆升,最后又引發(fā)二手房市場(chǎng)暴跌,這種企業(yè)和居民部門降杠桿所帶來(lái)乘數(shù)效應(yīng),在政府層面一定要未雨綢繆,盡早應(yīng)對(duì)。

政府部門杠桿率水平不高

——只需改善政府債務(wù)結(jié)構(gòu)

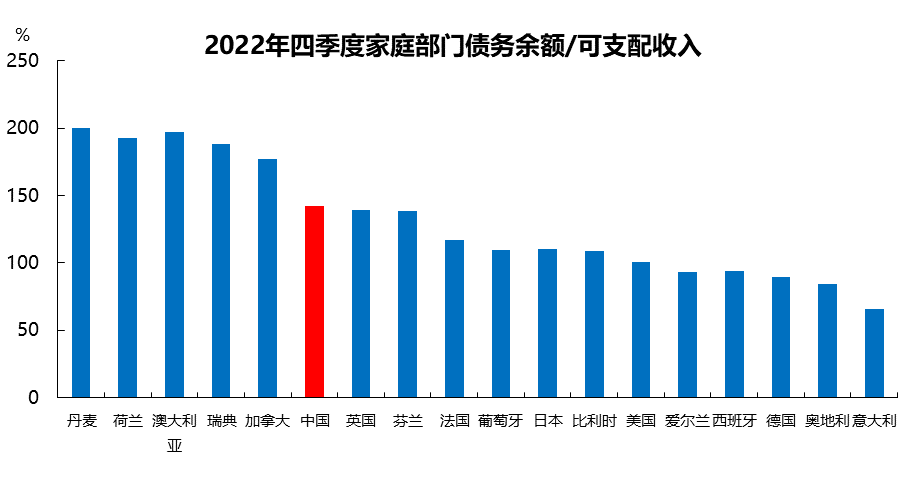

對(duì)于資產(chǎn)負(fù)債表是否存在擴(kuò)表過(guò)快的問題,可以從總量和結(jié)構(gòu)兩方面討論資產(chǎn)負(fù)債表問題。構(gòu)成我國(guó)資產(chǎn)負(fù)債表的總表,無(wú)非就是居民部門、企業(yè)部門和政府部門的三張表。其中我國(guó)非金融企業(yè)的杠桿率水平是偏高的,雖然不能認(rèn)定為全球較高的水平,因?yàn)榇嬖谄脚_(tái)型企業(yè)的債務(wù)認(rèn)定問題,但加杠桿的空間不大了。而居民部門的杠桿率為63.5%,也已經(jīng)達(dá)到發(fā)達(dá)經(jīng)濟(jì)體的平均水平,且償債壓力較大。

居民部門償債壓力國(guó)際比較

數(shù)據(jù)來(lái)源:wind,中泰證券研究所

從政府杠桿率總水平來(lái)講,我國(guó)明顯低于日本、美國(guó)等發(fā)達(dá)經(jīng)濟(jì)體,個(gè)人推算美國(guó)聯(lián)邦政府加上州政府的杠桿率在145%左右,日本則高達(dá)260%左右,而我國(guó)加上隱形債后,中央加地方的杠桿率滿打滿算在110%左右,從國(guó)際比較看并不高。

而且,從政府資產(chǎn)的角度看,債務(wù)的杠桿率水平就更低了。即幾乎所有發(fā)達(dá)國(guó)家政府的資產(chǎn)減去負(fù)債余額,應(yīng)該都是負(fù)資產(chǎn),但我國(guó)政府僅國(guó)有企業(yè)凈資產(chǎn)就達(dá)到95萬(wàn)億元,還不包括土地及各種礦產(chǎn)、森林等資源類資產(chǎn)。不過(guò),我國(guó)政府債務(wù)存在明顯的結(jié)構(gòu)性問題,即地方債占比過(guò)高,這與其他發(fā)達(dá)經(jīng)濟(jì)體的情況是相反的。

目前,我國(guó)中央政府部門杠桿率僅為21.4%,距離60%的警戒線尚有較大提升空間。在其他主體擴(kuò)表意愿不足的情況下,逆周期政策適時(shí)加碼的必要性上升,這也是7月份政治局會(huì)議直面困難,強(qiáng)調(diào)“加強(qiáng)逆周期調(diào)節(jié)和政策儲(chǔ)備”的題中之義。

國(guó)際比較:我國(guó)政府杠桿率不高但結(jié)構(gòu)奇特

數(shù)據(jù)來(lái)源:wind,中泰證券研究所

地方政府債務(wù)壓力大,加上平臺(tái)債等各種隱性債后,杠桿率可能高達(dá)90%左右。所以,改善我國(guó)政府債務(wù)結(jié)構(gòu)十分必要,這不僅可以降低地方政府的債務(wù)壓力,而且會(huì)使政府的付息成本下降。中央政府的信用是最高的,所以其舉債成本最低,債務(wù)利息也較低。相比之下,地方政府的融資成本非常高,尤其是地方融資平臺(tái)隱性債務(wù)融資成本,我估計(jì)平均在6%左右。

今年以來(lái)LPR不斷下調(diào),融資成本持續(xù)降低,對(duì)于實(shí)體融資需求的提振作用并不明顯,顯然應(yīng)該加大財(cái)政政策調(diào)控力度。目的在于幫助其他部門加快資產(chǎn)負(fù)債表修復(fù),避免出現(xiàn)債務(wù)“通縮螺旋”的結(jié)構(gòu)性風(fēng)險(xiǎn)。

所以,應(yīng)通過(guò)增發(fā)特別國(guó)債或者擴(kuò)大地方再融資債規(guī)模進(jìn)行置換,進(jìn)而大幅減輕地方政府的還本付息壓力,改善政府債務(wù)的結(jié)構(gòu)。

加快經(jīng)濟(jì)轉(zhuǎn)型步伐——

推進(jìn)國(guó)企改革和稅制改革

今年1-10月份國(guó)有土地使用權(quán)出讓收入只有34992億元,同比下降20.5%,相比2021年全年的87051億元,估計(jì)全年比2021年下降50%以上。也就是說(shuō),過(guò)去20多年地方政府高度依賴的“土地財(cái)政”收入大幅縮水,支出也相應(yīng)大幅下降。因此,我在去年年末就提出旨在推進(jìn)國(guó)企改革、增加政府財(cái)力的“股權(quán)財(cái)政”這一概念。

我們一定要充分估計(jì)這輪房地產(chǎn)周期性下行的長(zhǎng)期性,雖然日本的“失去30年”不會(huì)在中國(guó)發(fā)生,但必須得考慮到可能需要的調(diào)整時(shí)間,即當(dāng)前我們面臨的困難可能只是開始。過(guò)去的屢試不爽的刺激政策今后未必有效。

宏觀經(jīng)濟(jì)是系統(tǒng)性、全面性的,僅僅通過(guò)提高中央政府的杠桿率水平和降低地方政府杠桿不足以解決當(dāng)下尤其是未來(lái)面臨的嚴(yán)峻問題。因此,有必要以優(yōu)化股權(quán)財(cái)政為目標(biāo)之一,推進(jìn)國(guó)企改革,尤其是率先推進(jìn)央企改革。

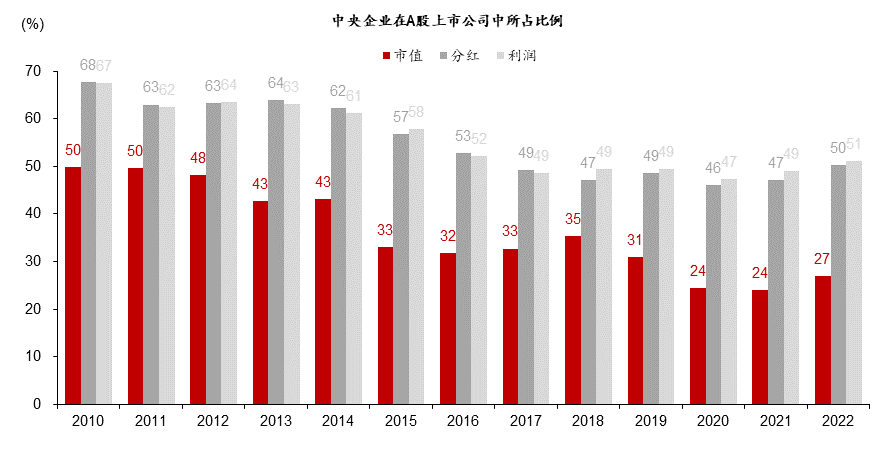

例如,在人口老齡化加速的背景下,我們可以通過(guò)提高國(guó)有股權(quán)劃撥給全國(guó)社保的比例來(lái)部分彌補(bǔ)養(yǎng)老缺口。目前A股市場(chǎng)央企整體的估值水平較低,為了使央企股權(quán)能夠提升估值水平、更好發(fā)揮央企在資源整合、并購(gòu)重組中的作用,監(jiān)管部門領(lǐng)導(dǎo)在去年年末的時(shí)候提出,要探索建立中國(guó)特色的估值體系。

2010年,央企的市值占整個(gè)A股市場(chǎng)的市值是50%,而2022年這一比重僅為27%,下降將近一半,這可能和民企不斷上市有關(guān),但也與央企的估值水平在過(guò)去10多年來(lái)持續(xù)下降有關(guān)。

提升央企估值水平:活躍資本市場(chǎng)

數(shù)據(jù)來(lái)源:wind

根據(jù)權(quán)威部門的數(shù)據(jù),2022年我國(guó)國(guó)有企業(yè)資產(chǎn)規(guī)模大概為339.5萬(wàn)億元,與房地產(chǎn)總市值規(guī)模接近。故可以通過(guò)盤活國(guó)有資產(chǎn)來(lái)優(yōu)化資產(chǎn)負(fù)債表。

具體來(lái)看,如今民企投資意愿不足,因?yàn)樵赑PI為負(fù)的情況下,實(shí)體經(jīng)濟(jì)的投資回報(bào)率持續(xù)下降。最近國(guó)資委出臺(tái)相關(guān)文件,鼓勵(lì)民企積極參與到國(guó)企混改、戰(zhàn)略性重組和專業(yè)化整合,這樣既可以通過(guò)混改,讓民企參股,甚至在完全競(jìng)爭(zhēng)性行業(yè)讓民企控股,以此來(lái)改善民間投資意愿不足問題。同時(shí),國(guó)企還可以通過(guò)完善公司治理結(jié)構(gòu),如股權(quán)運(yùn)作(例如股權(quán)激勵(lì)等)提升國(guó)有企業(yè)估值水平,這樣既可以優(yōu)化企業(yè)部門的資產(chǎn)負(fù)債表結(jié)構(gòu),也可以優(yōu)化政府資產(chǎn)負(fù)債表的結(jié)構(gòu)。

此外,稅制改革對(duì)改善經(jīng)濟(jì)結(jié)構(gòu)也能帶來(lái)積極作用,進(jìn)而有利于縮小收入差距,促進(jìn)消費(fèi)。例如可以提高直接稅比重。我國(guó)稅制結(jié)構(gòu)以間接稅為主體,直接稅比重較低。由于間接稅的稅負(fù)轉(zhuǎn)嫁效應(yīng),價(jià)格引導(dǎo)資源優(yōu)化配置的功能受到弱化,而且因?yàn)橹苯佣惐戎剌^低,現(xiàn)行稅制很難真正起到調(diào)節(jié)收入分配的作用。未來(lái)應(yīng)該通過(guò)健全以所得稅和財(cái)產(chǎn)稅為主體的直接稅體系,逐步提高占比,有效發(fā)揮直接稅籌集財(cái)政收入、調(diào)節(jié)收入分配和穩(wěn)定宏觀經(jīng)濟(jì)的作用。

總體來(lái)講,盡管我國(guó)現(xiàn)在不存在資產(chǎn)負(fù)債表的衰退問題,但需要著眼未來(lái),是有必要進(jìn)行結(jié)構(gòu)優(yōu)化,這對(duì)于經(jīng)濟(jì)轉(zhuǎn)型、避免發(fā)生系統(tǒng)性風(fēng)險(xiǎn)、提升投資者信心、促進(jìn)消費(fèi)等都有一定的支持作用。

京公網(wǎng)安備 11010802028547號(hào)

京公網(wǎng)安備 11010802028547號(hào)