本文來源:時代商學(xué)院 作者:彭晨雨

來源|時代商學(xué)院

作者|彭晨雨

編輯|畢肖磊

中國黃金協(xié)會統(tǒng)計數(shù)據(jù)顯示,2023年前三季度,全國黃金消費量達到835.07噸,同比增長7.32%;其中,占比最大的黃金首飾消費量為552.04噸,同比增長5.72%。

在市場需求的推動下,不少黃金首飾企業(yè)欲借勢沖擊資本市場,從而獲取更多資金支持來擴大市場份額。其中,2023年11月10日,專注于中國古法手工金器的老鋪黃金股份有限公司(下稱“老鋪黃金”)遞交招股書,擬登陸港交所主板。

時代商學(xué)院研究發(fā)現(xiàn),2020—2023年上半年(下稱“報告期”),老鋪黃金的毛利率遠(yuǎn)超同行業(yè)可比公司,其在招股書中表示,古法黃金產(chǎn)品包含更多的工藝技術(shù)是其利潤較高的原因之一。但古法手工黃金技藝并非該公司獨有,報告期內(nèi)其近四成產(chǎn)品為外包生產(chǎn)。

此外,隨著眾多黃金首飾品牌紛紛入局古法黃金市場,老鋪黃金的市場占有率快速下滑;從渠道方面來看,在黃金珠寶下沉市場快速崛起的情況下,以線下門店全自營模式專注高端市場的老鋪黃金想要爭取更大市場份額,或許存在一定難度。

毛利率遠(yuǎn)超同行合理性存疑,接近四成產(chǎn)品為外包生產(chǎn)

招股書顯示,老鋪黃金是經(jīng)中國黃金協(xié)會認(rèn)證的中國古法手工金器專業(yè)第一品牌,是一家集中國古法手工金器研發(fā)設(shè)計、生產(chǎn)加工、多渠道零售于一體的專業(yè)運營商,也是最早從事傳統(tǒng)工藝黃金珠寶品牌化運營的企業(yè),主要產(chǎn)品包括足金黃金產(chǎn)品和足金鑲嵌產(chǎn)品。

所謂古法黃金珠寶,是一種將現(xiàn)代設(shè)計與中國古典文化相結(jié)合,并經(jīng)特殊的中國傳統(tǒng)技術(shù)加工而成的純金珠寶,工藝設(shè)計主要包括失蠟、成型、摟胎、錘揲、鏨刻、鏤空、花絲、鑲嵌及燒藍(lán)等。

近年來,老鋪黃金的業(yè)績十分亮眼。報告期內(nèi),老鋪黃金的營業(yè)收入分別為8.96億元、12.65億元、12.94億元、14.18億元,2020—2022年的營收年復(fù)合增長率為20.2%。2023年上半年,營收更是同比增長了116.1%。

更引人注目的是老鋪黃金超高的毛利率。招股書顯示,報告期內(nèi),老鋪黃金的銷售毛利率分別為43.1%、41.2%、41.9%、41.7%,各期毛利率均高達40%以上。

而根據(jù)財報,2023年上半年,老鋪黃金同行業(yè)可比上市公司老鳳祥(600612.SH)、中國黃金(600916.SH)、周大生(002867.SZ)、菜百股份(605599.SH)的銷售毛利率分別為8.46%、4.23%、18.46%、11.49%,同樣沖擊港股上市的夢金園(夢金園黃金珠寶集團股份有限公司)毛利率也僅為5.7%。不難看出,老鋪黃金的毛利率“吊打”一眾同行。

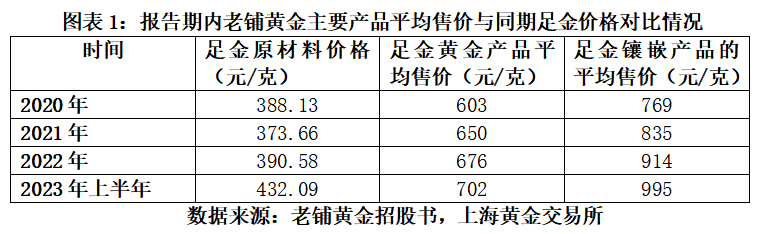

但從平均售價來看,老鋪黃金的產(chǎn)品存在不小的溢價。招股書顯示,報告期各期,老鋪黃金足金黃金產(chǎn)品的平均售價分別為603元/克、650元/克、676元/克、702元/克;足金鑲嵌產(chǎn)品的平均售價分別為769元/克、835元/克、914元/克、995元/克。

而據(jù)上海黃金交易所數(shù)據(jù),報告期各期,上海黃金交易所足金全年加權(quán)平均價格分別為388.13元/克、373.66元/克、390.58元/克、432.09元/克。

對于高毛利率和高溢價的情況,老鋪黃金在招股書中解釋:一是高端的品牌定位能夠獲得較高的溢價;二是其專注的古法黃金產(chǎn)品往往需要更多的工藝技術(shù),利潤亦較高;三是其推出的足金鑲鉆產(chǎn)品利潤率更高;四是全自營模式能令其產(chǎn)生較高的毛利率。

需注意的是,2017年,老鋪黃金的產(chǎn)品全為外包生產(chǎn);2017年后,其自產(chǎn)比例才陸續(xù)提升。

招股書顯示,老鋪黃金生產(chǎn)模式為內(nèi)部生產(chǎn)為主、外包生產(chǎn)為輔。其中,外包加工模式由老鋪黃金向外包加工商提供黃金原料,加工商按要求進行生產(chǎn)加工。

報告期內(nèi),老鋪黃金的外包加工費分別為1177.4萬元、1715萬元、1517.7萬元、1884.6萬元;自產(chǎn)成本金額分別為1568.2萬元、2933.6萬元、3684.1萬元、2842.9萬元。

計算可知,報告期各期,老鋪黃金外包加工費與自產(chǎn)成本金額的比例分別約為4.3:5.7、3.7:6.3、3:7、4:6。

另據(jù)老鋪黃金前次深交所主板IPO招股書,2017—2019年,老鋪黃金的委外生產(chǎn)金額分別為2301.36萬元、3366.01萬元、2649.50萬元,自產(chǎn)金額則分別為0元、255.18萬元、2351.18萬元。各期自產(chǎn)金額均小于委外生產(chǎn)金額,且2017年其產(chǎn)品均為委外生產(chǎn)。

老鋪黃金在招股書中表示,其產(chǎn)品外包生產(chǎn)過程中僅向加工商下達外包訂單及提供原材料,而并不涉及生產(chǎn)技術(shù)。那么,所謂“古法手工技藝”是否為行業(yè)通用技術(shù),門檻較低,而非老鋪黃金獨家專有?

另外,在其他對手也可以通過外包加工獲得古法手工黃金產(chǎn)品的情況下,老鋪黃金的產(chǎn)品是否具備獨特性?在產(chǎn)品存在較高溢價的情況下,其產(chǎn)品本身的附加價值與同行產(chǎn)品相比優(yōu)勢是否并不明顯?其高毛利率水平又是否能夠維持呢?

針對上述問題,1月11日,時代商學(xué)院曾向老鋪黃金發(fā)去調(diào)研函詢問,但截至發(fā)稿并未收到回復(fù)。

同行競對紛紛入場,老鋪黃金市占率暴跌12.7個百分點

報告期內(nèi)老鋪黃金業(yè)績得以快速增長,與古法黃金珠寶市場快速發(fā)展密切相關(guān)。

據(jù)招股書披露,弗若斯特沙利文資料顯示,市場需求帶動下,我國古法黃金珠寶市場規(guī)模從2017年的30億元增長至2022年的973億元,復(fù)合年增長率高達100.54%,預(yù)計2027年市場規(guī)模將達到2025億元。

與此同時,古法黃金賽道快速增長的市場吸引了一大批黃金珠寶企業(yè)加入,欲在這塊細(xì)分市場分一杯羹。而面對同賽道眾多對手,老鋪黃金的競爭優(yōu)勢似乎并不明顯。

2.1行業(yè)競爭加劇,市占率跌至1.3%

招股書顯示,根據(jù)弗若斯特沙利文資料,2017年,古法黃金的市場規(guī)模為30億元。彼時,老鋪黃金的年營收為4.35億元,在古法黃金市場的市占率達到14%。

而隨著古法黃金爆火,后續(xù)一眾黃金珠寶公司紛紛開始入局,并快速擴大了古法黃金的市場規(guī)模。到2022年時,古法黃金的市場規(guī)模已經(jīng)增長至973億元,同年,老鋪黃金的收入雖增長至12.94億元,但市占率反而大幅下滑至1.3%。

據(jù)招股書披露,2022年,國內(nèi)前五大黃金珠寶品牌的古法黃金產(chǎn)品的銷售收入合計達到463億元,在古法黃金珠寶市場的占有率達到47.6%。而老鋪黃金以1.3%的市占率,市場排名僅為第十。

想要在激烈的市場競爭中拿下更多的市場份額,老鋪黃金還有不少需要克服的困難。從知名度方面來看,相對于周大生、老鳳祥等成立數(shù)十年的老牌知名黃金珠寶公司,成立于2016年的老鋪黃金,目前的知名度還比較有限。

從渠道方面來看,據(jù)招股書披露,截至2023年6月30日,老鋪黃金僅有29家線下門店,而國內(nèi)前五大黃金珠寶公司的線下門店數(shù)量均在2000家以上。從市場覆蓋率來看,老鋪黃金也明顯處于劣勢。

另外,隨著黃金消費群體趨于年輕化,越來越多消費者習(xí)慣在線上渠道購買金飾。根據(jù)《2022年中國黃金首飾消費行業(yè)消費洞察報告》,從2016年到2021年,青年人購置黃金的比例已從16%增長至59%,成為各年齡段金飾消費潛力榜首;天貓數(shù)據(jù)顯示,2023年雙十一預(yù)售首日,黃金品類成交額同比增長超過250%。

而據(jù)招股書披露,老鋪黃金雖然在天貓、京東商城、微信小程序等線上渠道對全國范圍的消費者進行了覆蓋,但報告期內(nèi)仍有近九成的收入來自門店銷售,線上渠道帶來的營收占比平均只有11.3%。

綜上所述,老鋪黃金在知名度和銷售渠道方面均處于劣勢,這或與該公司“小而精”的經(jīng)營策略有關(guān)。

2.2下沉市場快速崛起,“小而精”模式下市場份額或被進一步壓縮

招股書顯示,截至最后實際可行日期(2023年11月3日),老鋪黃金的29家線下門店共有15家位于一線城市,8家位于新一線城市,2家位于香港及澳門,占比高達86.21%,且29家全部為直營或聯(lián)營門店,無加盟門店。

根據(jù)弗若斯特沙利文的資料,截至2023年10月,老鋪黃金涵蓋了全國十大高端購物中心中的8家,該覆蓋率在國內(nèi)黃金珠寶品牌中排名第一。

不難看出,老鋪黃金在經(jīng)營策略上顯然偏重直營式擴張,希望能憑借“小而精”的模式,在一線及新一線城市塑造高端的品牌形象。但隨著越來越多品牌進軍古法黃金市場,下沉市場同樣不可忽視。

根據(jù)弗若斯特沙利文數(shù)據(jù),2017—2022年間,中國一線城市、二線城市黃金珠寶的復(fù)合年增長率分別為6.7%、8.3%;而得益于三四線城市消費升級,三線、四線及低線城市的復(fù)合增長率分別達到11.0%、11.5%。

而隨著一二線城市黃金珠寶市場逐漸飽和,各大黃金連鎖品牌紛紛將目光投向了三四線城市,加大了下沉市場的開拓力度。

其中,周大福于2018年推行“新城鎮(zhèn)計劃”,開放加盟商的合作,在內(nèi)地三線及以下城市開店。據(jù)該公司財報,2023財年,周大福一線城市零售值同比下滑0.8%,而三線城市同比增長7.3%,四線城市同比增長11.7%。

老鳳祥則在多年前便通過特許加盟的方式下沉到三四線市場。據(jù)2022年財報,老鳳祥的渠道策略為“立體式經(jīng)營”,分為自營銀樓、合資公司開設(shè)門店、總經(jīng)銷、經(jīng)銷商、專賣店5種營銷模式。

周大生則于2022年10月推出了旗下全新子品牌“周大生經(jīng)典”,該子品牌店鋪投資小于綜合店,200萬元即可開店。通過經(jīng)典店建設(shè)達到“下沉”效果,增加渠道覆蓋深度,拓展四五線地區(qū)店鋪規(guī)模。

而老鋪黃金招股書顯示,此次IPO,該公司擬使用部分募集資金在國內(nèi)新開35家門店,繼續(xù)專注于一線及新一線城市,并計劃在中國香港、澳門,以及新加坡市場開設(shè)12家門店。

在目前“消費降級”趨勢日益明顯,一二線城市黃金市場增速放緩,三線及以下城市市場快速崛起的情況下,老鋪黃金卻選擇繼續(xù)加碼高端路線,其“小而精”的運營模式是否能維持業(yè)績高速增長,未來市場份額是否會被進一步壓縮,都需要打上一個問號。

參考資料:

1. 《老鋪黃金股份有限公司上市申請書》.港交所官網(wǎng)

2. 《2017年至2027年中國珠寶市場行業(yè)報告》.弗若斯特沙利文

(全文3740字)

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號