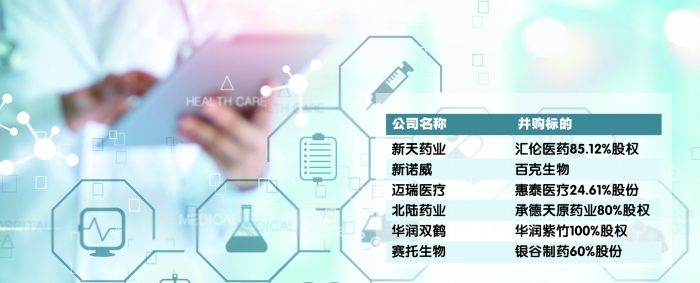

部分上市藥企并購案例郭晨凱 制圖

2024年一季度,中國醫(yī)藥產(chǎn)業(yè)掀起一輪并購熱潮。

僅在A股市場,就涌現(xiàn)出新天藥業(yè)收購匯倫醫(yī)藥、華潤雙鶴收購華潤紫竹、中國通用集團(tuán)并購整合重藥控股、邁瑞醫(yī)療收購惠泰醫(yī)療等大型交易案例,還有北陸藥業(yè)、賽托生物、新諾威等一批上市公司拋出交易方案,并購市場迎來一輪小高潮。

“當(dāng)前,國內(nèi)醫(yī)藥行業(yè)對資源整合提出新要求。”一位受訪的醫(yī)藥行業(yè)資深研究員告訴上海證券報記者,“一方面,大藥企加速通過并購新公司來構(gòu)建新的業(yè)務(wù)線或核心競爭力;另一方面,越來越多未盈利的Biotech(初創(chuàng)生物科技企業(yè))在IPO階段性收緊后冷靜思考并重新定位,接受被并購求生存。此外,對于站在初創(chuàng)公司背后的一級市場投資機(jī)構(gòu)來說,被并購也滿足了其迫切的退出需求。”

并購潮涌 國企當(dāng)先

3月8日,新天藥業(yè)發(fā)布并購預(yù)案,擬向匯倫醫(yī)藥部分股東發(fā)行股份購買其持有的匯倫醫(yī)藥85.12%的股權(quán)。此次重組后,主營業(yè)務(wù)是中成藥的新天藥業(yè),將獲得匯倫醫(yī)藥的小分子化學(xué)藥業(yè)務(wù)線。

新天藥業(yè)是當(dāng)前A股醫(yī)藥企業(yè)并購熱潮中的最新案例。

記者盤點(diǎn)發(fā)現(xiàn),今年以來,醫(yī)藥市場并購活躍,藥企買賣熱度持續(xù)升溫。1月10日晚,新諾威拋出重組預(yù)案,為實(shí)現(xiàn)生物醫(yī)藥戰(zhàn)略,其計劃全資收購石藥集團(tuán)旗下百克生物,以拓展領(lǐng)先創(chuàng)新平臺。

之后,邁瑞醫(yī)療宣布以66.5億元的價格收購科創(chuàng)板電生理第一股惠泰醫(yī)療24.61%的股份,實(shí)現(xiàn)對其控制權(quán),成為科創(chuàng)板首單“A收A” ;北陸藥業(yè)公告,擬收購承德天原藥業(yè)有限公司80%的股權(quán),進(jìn)一步擴(kuò)大其中成藥版圖;賽托生物則擬通過支付現(xiàn)金4.58億元的方式收購擁有自主知識產(chǎn)權(quán)1類創(chuàng)新藥的銀谷制藥有限責(zé)任公司60%股份,進(jìn)一步完善公司產(chǎn)業(yè)鏈布局,助力公司完成產(chǎn)業(yè)升級……

在這一輪并購熱潮中,醫(yī)藥央企的身影頻頻閃現(xiàn)。比如,華潤醫(yī)藥旗下華潤雙鶴,在不到半年時間兩度出手,釋放出強(qiáng)烈的行業(yè)整合信號。

日前,華潤雙鶴宣布,擬斥資31.15億元收購控股股東北藥集團(tuán)持有的華潤紫竹100%股權(quán),溢價率超過170%。而在幾個月前,華潤雙鶴以2.6億元的對價收購貴州天安藥業(yè)股份有限公司大部分股權(quán),進(jìn)一步豐富了公司糖尿病藥物產(chǎn)品管線。

記者注意到,今年還有更多醫(yī)藥央企加速資本運(yùn)作。2月21日,國藥集團(tuán)擬溢價34%,以154.5億港元的總代價私有化中國中藥;2月6日,中國通用集團(tuán)宣布擬并購整合重藥控股。

買家垂涎 賣家承壓

為何國內(nèi)醫(yī)藥產(chǎn)業(yè)在今年出現(xiàn)并購熱潮?

不少受訪的行業(yè)人士告訴記者,醫(yī)藥行業(yè)的發(fā)展,尤其是醫(yī)藥創(chuàng)新的推進(jìn),需要“技術(shù)+資本”的強(qiáng)強(qiáng)聯(lián)合。“當(dāng)前行業(yè)處于嚴(yán)冬中,有余糧的頭部藥企正把握時機(jī),希望通過并購尋找新的增長點(diǎn);成長壓力大增但估值回落的Biotech,不得不考慮被并購求生存。”一位業(yè)內(nèi)人士說。

將時間線拉長,不難發(fā)現(xiàn)包括華潤醫(yī)藥在內(nèi)的大型藥企,擅長通過收購來構(gòu)建新的業(yè)務(wù)線或核心競爭力。據(jù)不完全統(tǒng)計,2023年以來,華潤醫(yī)藥、國藥集團(tuán)和中國通用集團(tuán)的醫(yī)藥板塊,相繼通過收購相關(guān)資產(chǎn)而發(fā)展壯大,已披露的累計金額超過260億元。

“醫(yī)藥企業(yè)并購訴求始終存在,我們一直在尋找好的并購標(biāo)的,這并不是這兩年才開始的事情。”湖北某大型上市藥企負(fù)責(zé)人對記者坦言,現(xiàn)在市場中“狼多肉少”,值得“出手”的標(biāo)的越來越少,好的標(biāo)的公司周圍環(huán)伺著大量的競爭對手,收購方自身的實(shí)力以及對并購對象在業(yè)務(wù)上的協(xié)同作用,都將是并購成功與否的重要“籌碼”。

“對龍頭公司利好的是,Biotech的估值和創(chuàng)始人的心態(tài)都變了。”上述藥企負(fù)責(zé)人說。

“回顧過去一年的投資實(shí)踐,大家更謹(jǐn)慎了。2023年市場的變化特別大,尤其體現(xiàn)在退出端。”一位醫(yī)藥私募基金合伙人表示,A股上市標(biāo)準(zhǔn)的提高、港股市場持續(xù)的低迷,讓投資人越發(fā)謹(jǐn)慎、優(yōu)中選優(yōu),一些綜合類的投資機(jī)構(gòu)甚至開始放棄醫(yī)療領(lǐng)域的項(xiàng)目,專業(yè)投資醫(yī)療的機(jī)構(gòu)也積極擴(kuò)充其他賽道。因此,投資標(biāo)準(zhǔn)比此前更高。

對于醫(yī)藥創(chuàng)業(yè)企業(yè)來說,上市日程的不確定性,為創(chuàng)始人帶來了心理預(yù)期的變化。企業(yè)研發(fā)需要資金投入,有些企業(yè)甚至開始靠出售研發(fā)管線維持企業(yè)經(jīng)營。“越來越多的創(chuàng)始人因生存壓力而感到急迫,相比過去更能接受被并購。”上述受訪人士說。

創(chuàng)新藥從“間接并購”起步

值得注意的是,在當(dāng)前醫(yī)藥并購熱潮中,中國創(chuàng)新藥走出了自己的“特色”發(fā)展道路。

有投行人士表示,因創(chuàng)新藥產(chǎn)業(yè)在我國發(fā)展的時間并不長,布局創(chuàng)新藥的國內(nèi)藥企大多自身實(shí)力有限,加上國內(nèi)生物科技企業(yè)在創(chuàng)新藥管線上重復(fù)度較高,因此企業(yè)間的完整并購事件并不多見。麥肯錫曾稱:“中國在創(chuàng)新藥領(lǐng)域不存在真正的并購。”

“接下來,隨著融資環(huán)境持續(xù)低迷,Biotech會以更靈活多元的方式引入資金。”某創(chuàng)新藥企CVC(企業(yè)風(fēng)險投資)部門負(fù)責(zé)人對記者表示,過去,Biotech單打獨(dú)斗就能實(shí)現(xiàn)巨大突破的窗口期正在逐漸消失。抱團(tuán)做研發(fā)、共同獲得資金來分?jǐn)傃邪l(fā)風(fēng)險成為不約而同的選擇。

一個越來越明顯的行業(yè)趨勢是,大量的企業(yè)通過license-in(許可引進(jìn))或者license-out(海外授權(quán))實(shí)現(xiàn)“間接的并購”,而非股權(quán)類交易。大藥企只需要Biotech和自己形成差異化的、互補(bǔ)的、真正有價值的研發(fā)管線。

根據(jù)PMC數(shù)據(jù)庫,2023年中國創(chuàng)新藥企業(yè)通過項(xiàng)目BD(商務(wù)拓展)獲得的首付款總額達(dá)210.21億元,首次超過IPO渠道募資總額,并且是后者的近2倍。

“與國外企業(yè)相比,可能并購交易規(guī)模小很多,但國內(nèi)的創(chuàng)新藥并購潮一定會到來。”上述受訪的私募合伙人說,不僅是大藥企面臨增長乏力的隱憂,地方政府也亟須建立產(chǎn)業(yè)集群和培育龍頭,并購重組是優(yōu)化資源配置和推動產(chǎn)業(yè)整合的有效手段。政府引導(dǎo)的企業(yè)間強(qiáng)強(qiáng)聯(lián)合將逐步顯現(xiàn)。

但他同時表示,并購只是第一步。并購后企業(yè)將面對更加困難的整合問題。如何以更專業(yè)的形式完成整合,讓“新元素”與企業(yè)融合并協(xié)同發(fā)展,將成為全新挑戰(zhàn)。他相信,未來肯定會看到并購案例的增加,但也將看到很多并購失敗的案例。

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號