王晉斌/文

今年以來(lái),截至11月23日,在美聯(lián)儲(chǔ)激進(jìn)加息方式下,美元指數(shù)出現(xiàn)了11.5%的漲幅,全球許多貨幣兌美元出現(xiàn)了貶值。那么美元指數(shù)作為一個(gè)國(guó)際金融市場(chǎng)上的貨幣金融指數(shù)是如何影響其他貨幣升值或者貶值的?

浮動(dòng)匯率制度下,全球貨幣沒有物定價(jià)錨,這與1971年之前布雷頓森林體系固定匯率制度下的美元與黃金掛鉤不同。產(chǎn)生于1973年美元指數(shù)是用其他貨幣來(lái)為自己定價(jià)的。最初美元與10種貨幣之間定價(jià),通過(guò)貨幣權(quán)重構(gòu)造一個(gè)美元指數(shù)。1999年歐元誕生后,幾個(gè)貨幣并入歐元,美元指數(shù)就和6種貨幣定價(jià),這就是今年我們看到的美元指數(shù)構(gòu)成由歐元(57.6%)、日元(13.6%)、英鎊(11.9%)、加元(9.1%)、瑞典克朗(4.2%)和瑞士法郎(3.6%)六種貨幣組成,通過(guò)幾何平均加權(quán)值來(lái)計(jì)算,基期=100(1973年3月)。美元指數(shù)顯然不是一個(gè)貿(mào)易指數(shù),而是一個(gè)主導(dǎo)國(guó)際金融市場(chǎng)幣值定價(jià)的金融指數(shù)。

美元選擇性地采取了其他貨幣為自己定價(jià)的方式,構(gòu)造美元指數(shù)來(lái)表達(dá)美元相對(duì)于上述六種貨幣的強(qiáng)弱,美元指數(shù)上漲美元走強(qiáng),通常指數(shù)在100以上就可以認(rèn)為是強(qiáng)美元,反之在100以下可以認(rèn)為是美元走弱。需要注意的是,美元走強(qiáng)或者走弱并不完全是由美國(guó)的經(jīng)濟(jì)狀況和宏觀政策所決定的,同樣要取決于美元指數(shù)中經(jīng)濟(jì)體的經(jīng)濟(jì)狀況和宏觀政策。

舉個(gè)例子來(lái)說(shuō),美國(guó)由于經(jīng)濟(jì)過(guò)熱,有通脹,需要加息,美元并不一定必然走強(qiáng),這要看給美元定價(jià)的美元指數(shù)中其他貨幣是否也存在加息的情況,開放條件下的利率平價(jià)是解釋這一問題的。因此,在美元指數(shù)的相對(duì)定價(jià)中,存在正向和逆向兩種相對(duì)價(jià)格形成機(jī)制。正向的貨幣相對(duì)價(jià)格形成機(jī)制為:美國(guó)國(guó)內(nèi)宏觀政策決定美元利率和流動(dòng)性,影響國(guó)際金融上美元相對(duì)于美元指數(shù)中6種貨幣的走勢(shì),從而決定了美元指數(shù)的走勢(shì);逆向的貨幣相對(duì)價(jià)格形成機(jī)制為:美元指數(shù)中6種貨幣構(gòu)成了美元名義相對(duì)價(jià)值的定價(jià)籃子“錨”,尤其是歐元占據(jù)了57.6%的權(quán)重,歐元區(qū)的利率和流動(dòng)性影響金融市場(chǎng)上歐元相對(duì)于美元的走勢(shì),從而在較大程度上影響美元指數(shù)的走勢(shì)。當(dāng)然,美元指數(shù)籃子中的其他貨幣也可以影響美元指數(shù)走勢(shì)。

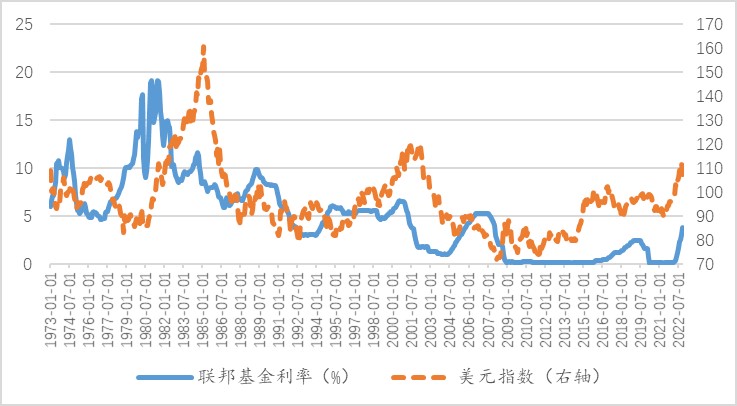

那么我們就很容易理解為什么在美聯(lián)儲(chǔ)加息周期中,并不是每個(gè)加息周期美元指數(shù)都會(huì)走強(qiáng)。圖1給出了美聯(lián)儲(chǔ)聯(lián)邦基金利率與美元指數(shù)的走勢(shì)關(guān)系,可以清晰地看出,在美元指數(shù)產(chǎn)生以來(lái)的7次美聯(lián)儲(chǔ)加息周期中,只有4次美元指數(shù)是走強(qiáng)的,3次是走弱的。1973年1月-1974年7月,聯(lián)邦基金利率從5.94%上升至12.92%,,美元指數(shù)從109.01下降至100.54;1993年10月-1995年4月,聯(lián)邦基金利率從2.99%上升至6.05%,美元指數(shù)從95.01下降至81.92;2003年12月-2007年2月,聯(lián)邦基金利率從0.98%上升至5.26%,美元指數(shù)從86.92下降至83.60。圖1也顯示了美元的升值周期中美聯(lián)儲(chǔ)沒有調(diào)整利息的現(xiàn)象,典型的是2013年12月-2015年11月,這期間聯(lián)邦基金利率基本維持在零利率(在0.09%-0.12%之間),但美元指數(shù)從80.2上漲至100.24。

圖1、歷史上聯(lián)邦基金利率(%)與美元指數(shù)的走勢(shì)

數(shù)據(jù)來(lái)源:聯(lián)邦基金利率來(lái)自美聯(lián)儲(chǔ);美元指數(shù)(收盤價(jià))來(lái)自WIND;均為月度數(shù)據(jù)。

上述情況說(shuō)明,美聯(lián)儲(chǔ)的緊縮政策并不一定必然導(dǎo)致美元走強(qiáng),根本原因還是美元是用籃子貨幣來(lái)定值的,籃子貨幣本身的變化會(huì)逆向影響美元指數(shù)。以2013年12月-2015年11月為例說(shuō)明,2015年底美聯(lián)儲(chǔ)才開始加息,為什么從2013年就開始升值,當(dāng)然2013年的Taper是重要原因,另一個(gè)重要的原因是歐元疲弱,反過(guò)來(lái)映射出美元走強(qiáng)。歐洲債務(wù)危機(jī)之后,歐洲經(jīng)濟(jì)步履維艱,歐洲央行從2014年開始了一輪大規(guī)模的擴(kuò)表,直到2016年才結(jié)束。歐元供給的增加以及低利率導(dǎo)致了美元被動(dòng)走強(qiáng)。

非美元指數(shù)中經(jīng)濟(jì)體在美元指數(shù)走強(qiáng)時(shí)大多也會(huì)出現(xiàn)貶值。這其中的傳遞機(jī)制是什么?大概有兩類情況。

第一類情況是利率機(jī)制。在美元加息導(dǎo)致美元走強(qiáng)的背景下,如果非美元指數(shù)籃子中的貨幣不加息,或者加息幅度不及美元加息幅度,或者降息,在資本市場(chǎng)開放的條件下,利差的變化會(huì)導(dǎo)致其貨幣兌美元貶值。這與美元指數(shù)中的貨幣與美元之間定價(jià)的作用機(jī)制基本是一致的,是利率匯率機(jī)制發(fā)揮了作用。

第二種情況是流動(dòng)性機(jī)制。在美元不加息,或者降息的過(guò)程中美元指數(shù)走強(qiáng)。這種情況是前面所討論的,美元指數(shù)由于其籃子貨幣弱而被動(dòng)走強(qiáng)。這種情況下,美元指數(shù)走強(qiáng)為什么會(huì)影響其他貨幣貶值呢?直接的原因是,美元指數(shù)走強(qiáng),美元資產(chǎn)相對(duì)于美元指數(shù)籃子貨幣中的資產(chǎn)更有投資價(jià)值,國(guó)際上管理投資組合的機(jī)構(gòu)投資者手上的美元就會(huì)回流美國(guó),追逐美元資產(chǎn)。美國(guó)境內(nèi)的股市、債市及其金融衍生品市場(chǎng)規(guī)模巨大,是最重要的國(guó)際金融市場(chǎng),成為短期資金回流美國(guó)的蓄水池。這樣以來(lái),美國(guó)境外美元減少,即使一國(guó)貨幣與美元利率差距沒有變化,組合資金外流也會(huì)導(dǎo)致其貨幣有貶值壓力。

可見,美元指數(shù)走強(qiáng)導(dǎo)致其他貨幣貶值,既存在利率渠道,也存在流動(dòng)性渠道。在跨境資本流動(dòng)中,可以分為拉動(dòng)因素(pulling factors)和推動(dòng)因素(pushing factors)。拉動(dòng)因素是指是指資本流入國(guó)本國(guó)經(jīng)濟(jì)導(dǎo)致的資本流入因素;而推動(dòng)因素是指資本流入國(guó)之外導(dǎo)致資本流入的因素。美元指數(shù)走強(qiáng)導(dǎo)致一國(guó)資本外流是推動(dòng)因素,但這種推動(dòng)可能并不是由于美國(guó)本身宏觀政策改變導(dǎo)致的美元走強(qiáng)所致,而是由于美元指數(shù)中經(jīng)濟(jì)體經(jīng)濟(jì)狀態(tài)下滑,其貨幣走弱導(dǎo)致美元走強(qiáng)所致。

美元指數(shù)本質(zhì)上是一個(gè)國(guó)際貨幣體系定價(jià)利益集團(tuán),美元指數(shù)反應(yīng)美元與美元指數(shù)籃子貨幣中幣值的兌換關(guān)系,這個(gè)利益集團(tuán)主導(dǎo)了全球金融市場(chǎng)的貨幣定價(jià)權(quán),也影響了其他經(jīng)濟(jì)體幣值的變化。

如果我們把每一種貨幣看作一只貨幣股票,國(guó)際金融市場(chǎng)上的貨幣(外匯)市場(chǎng)看作貨幣股票市場(chǎng),全球有170多種流通貨幣,但反應(yīng)這個(gè)市場(chǎng)走勢(shì)的指數(shù)美元指數(shù)只有六種貨幣股票構(gòu)成,其余的貨幣不進(jìn)指數(shù)。不同的是,美元指數(shù)走強(qiáng)代表其他貨幣股票承壓。如果一只貨幣股票足夠的好,在這個(gè)市場(chǎng)上的市值(交易額)也越來(lái)越大,那么這只貨幣股票可以在美元指數(shù)走強(qiáng)的時(shí)候,依然升值,就會(huì)壓制美元指數(shù)上漲,因?yàn)殡x開美元指數(shù)中經(jīng)濟(jì)體的美元不用全部流入美元資產(chǎn),而會(huì)部分流入這只貨幣股票。如果一只貨幣股票足夠的好,但在市場(chǎng)上交易的規(guī)模小,這只貨幣股票也無(wú)法影響美元指數(shù)的走勢(shì),因?yàn)檫@只貨幣股票只能吸納很少的資金。結(jié)果會(huì)出現(xiàn),美元回流美國(guó)導(dǎo)致美國(guó)資產(chǎn)價(jià)格上漲,也會(huì)吸引本來(lái)應(yīng)該投資這只足夠好的貨幣股票的美元也回流美國(guó),流動(dòng)性變化給這只貨幣股票帶來(lái)向下的壓力。

可見,隨著經(jīng)濟(jì)多極化的發(fā)展,國(guó)際市場(chǎng)上可以交易的貨幣增多,但美元指數(shù)構(gòu)成一直不變。道理很直接,一旦反應(yīng)全球貨幣市場(chǎng)的美元指數(shù)納入一只優(yōu)質(zhì)的貨幣股票,美元指數(shù)上漲的概率會(huì)下降,因?yàn)榛@子貨幣中始終有比美元強(qiáng)的貨幣;美元指數(shù)上漲的幅度也會(huì)下降,因?yàn)檫@只貨幣股票會(huì)沖減美元指數(shù)上漲幅度;美元指數(shù)下跌的幅度則會(huì)加大;因?yàn)檫@只貨幣股票會(huì)加大美元指數(shù)下跌幅度。

美元指數(shù)充分反應(yīng)了國(guó)際貨幣體系定價(jià)利益格局的政治經(jīng)濟(jì)學(xué)。

京公網(wǎng)安備 11010802028547號(hào)