2023年一季度,在新冠疫情感染快速過(guò)峰后,宏觀經(jīng)濟(jì)進(jìn)入修復(fù)階段,但仍面臨著全球經(jīng)濟(jì)走弱壓力較大、宏觀債務(wù)風(fēng)險(xiǎn)持續(xù)處于高位、房地產(chǎn)發(fā)展模式轉(zhuǎn)向等多重挑戰(zhàn)。央行一季度操作更加強(qiáng)調(diào)精準(zhǔn)穩(wěn)健,從投放量來(lái)看,資金面合理充裕下央行1月降準(zhǔn)操作缺席,2、3月公開(kāi)市場(chǎng)操作呈現(xiàn)凈回籠態(tài)勢(shì),但3月中下旬在資金面邊際收緊的背景下超量續(xù)作MLF并全面降準(zhǔn)0.25%。從公司類(lèi)信用債[1]一級(jí)市場(chǎng)表現(xiàn)來(lái)看,一季度市場(chǎng)情緒有所恢復(fù),發(fā)行規(guī)模環(huán)比有所增加、凈融資也環(huán)比恢復(fù),但高到期量影響下凈融資同比降低;發(fā)行成本方面,平均發(fā)行成本較2022年末出現(xiàn)下行;創(chuàng)新品種融資持續(xù)發(fā)力,科技創(chuàng)新債券發(fā)行持續(xù)活躍;資金仍主要流向國(guó)有企業(yè),民企融資恢復(fù)依然有限。二級(jí)市場(chǎng)方面,結(jié)構(gòu)性資產(chǎn)荒再度抬頭、理財(cái)贖回波動(dòng)熨平,信用債成交依然火熱。收益率春節(jié)前上升后持續(xù)下行,信用利差亦先小幅擴(kuò)張春節(jié)后持續(xù)收窄。展望后市,我們保持全年發(fā)行規(guī)模將達(dá)到16.7萬(wàn)億元的判斷,結(jié)合信用債到期規(guī)模預(yù)測(cè),認(rèn)為二季度發(fā)行量將在4.1萬(wàn)億元,第三、第四季度的發(fā)行量將達(dá)到4.6萬(wàn)億元和4.7萬(wàn)億元。二級(jí)市場(chǎng)方面,預(yù)計(jì)收益率將維持低位波動(dòng)態(tài)勢(shì),信用利差中樞與一季度相比或進(jìn)一步下降,走勢(shì)方面呈現(xiàn)先收窄、后擴(kuò)張的態(tài)勢(shì)。從策略上看,二季度債市總體趨勢(shì)性機(jī)會(huì)有限;目前信用利差較年初已明顯壓縮,有一定配置性價(jià)比。具體行業(yè)方面,建議投資者繼續(xù)關(guān)注房地產(chǎn)銷(xiāo)售數(shù)據(jù)變化和支持房地產(chǎn)行業(yè)政策的出臺(tái)情況,可適當(dāng)關(guān)注債務(wù)重組后造血能力恢復(fù)的出險(xiǎn)房企存續(xù)債券中未出現(xiàn)風(fēng)險(xiǎn)事件或展期債券投資機(jī)會(huì);鋼鐵行業(yè)利差雖然已大幅收窄,但仍為所有觀察行業(yè)中最高,資質(zhì)較好的國(guó)有鋼鐵企業(yè)債券仍有一定投資價(jià)值。

一級(jí)市場(chǎng):城投類(lèi)融資轉(zhuǎn)暖帶動(dòng)發(fā)行、凈融環(huán)比改善,融資分化態(tài)勢(shì)延續(xù)

1. 城投類(lèi)融資轉(zhuǎn)暖帶動(dòng)信用債發(fā)行、凈融資環(huán)比改善

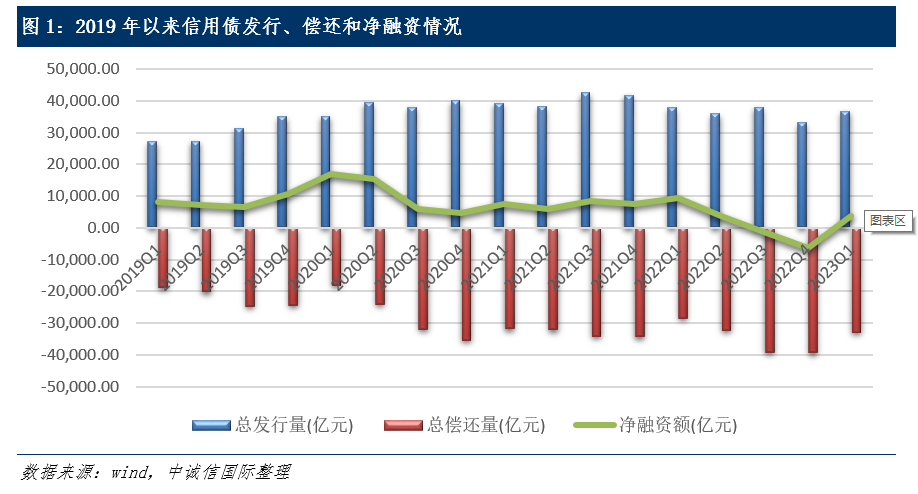

2023年一季度,在宏觀經(jīng)濟(jì)逐步修復(fù)的背景下,企業(yè)投資擴(kuò)產(chǎn)意愿有所增強(qiáng),信用債發(fā)行有所恢復(fù)。此外,雖然公司類(lèi)信用債取消發(fā)行規(guī)模同比仍有超過(guò)7成增長(zhǎng),但在波動(dòng)逐漸被熨平的情況下,取消發(fā)行規(guī)模較2022年11、12月時(shí)已經(jīng)大幅回落。在此背景下,公司類(lèi)信用債一級(jí)市場(chǎng)發(fā)行規(guī)模達(dá)3.66萬(wàn)億元,環(huán)比恢復(fù)超10%,但同比仍小幅下降3%。由于一季度信用債到期規(guī)模同比明顯增長(zhǎng)15%至3.30萬(wàn)億元,故凈融資同比收縮幅度超過(guò)六成,凈流入0.37萬(wàn)億元,但較2022年第三、第四季度大幅凈流出的情況有明顯恢復(fù)。

從發(fā)行結(jié)構(gòu)來(lái)看,一季度產(chǎn)業(yè)類(lèi)主體發(fā)行規(guī)模占比為58%,同比、環(huán)比分別下行7個(gè)和12個(gè)百分點(diǎn),而城投債[2]發(fā)行占比同比、環(huán)比明顯提升;凈融資方面,產(chǎn)業(yè)類(lèi)主體一季度凈融資仍呈現(xiàn)凈流出狀態(tài),但流出規(guī)模為570.17億元,較2022年三、四季度大幅凈流出的狀態(tài)明顯改善,城投主體融資凈流入4237.21億元,環(huán)比大幅改善,但仍未恢復(fù)至上年同期水平。

2. 發(fā)行短期化趨勢(shì)仍明顯,信貸替代效應(yīng)下AAA級(jí)債券占比降低

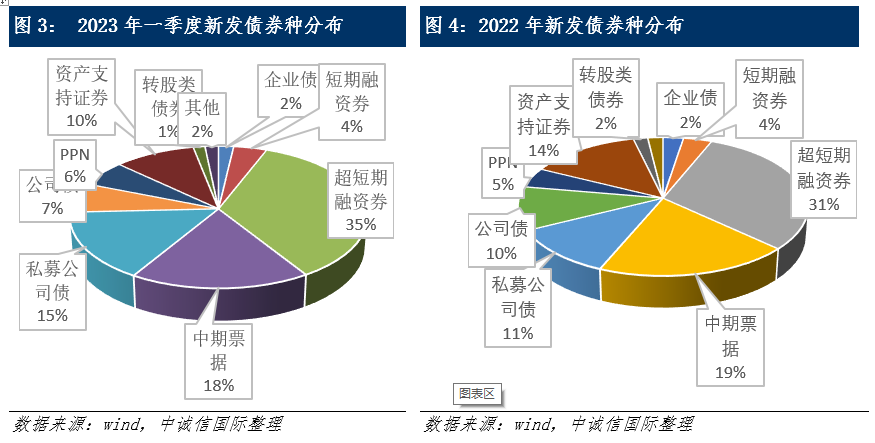

超短期融資券發(fā)行占比提升,公募、私募公司債占比一降一升。從券種角度來(lái)看,超短融、短融在公司信用類(lèi)品種發(fā)行總規(guī)模中的合計(jì)占比同比上升4個(gè)百分點(diǎn),債券發(fā)行短期化趨勢(shì)更加明顯;中期票據(jù)發(fā)行規(guī)模占比下降1個(gè)百分點(diǎn),資產(chǎn)支持證券占比下降4個(gè)百分點(diǎn);公司債中私募公司債發(fā)行規(guī)模占比上升4個(gè)百分點(diǎn),而公募公司債發(fā)行規(guī)模占比下降3個(gè)百分點(diǎn)。其他券種發(fā)行規(guī)模占比變化幅度均不超過(guò)1個(gè)百分點(diǎn)。

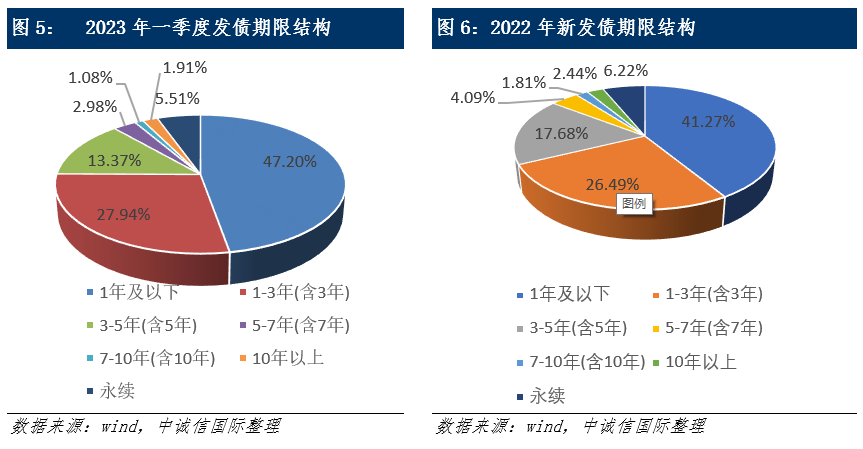

從期限分布看,信用債期限結(jié)構(gòu)依舊以中短期品種為主,3年及以內(nèi)期限的債券規(guī)模占比超過(guò)75%。與上年相比,1年及以下、1-3年期限債券占比分別增加6個(gè)、1個(gè)百分點(diǎn);其他3年以上期限債券發(fā)行規(guī)模占比均略有下降。

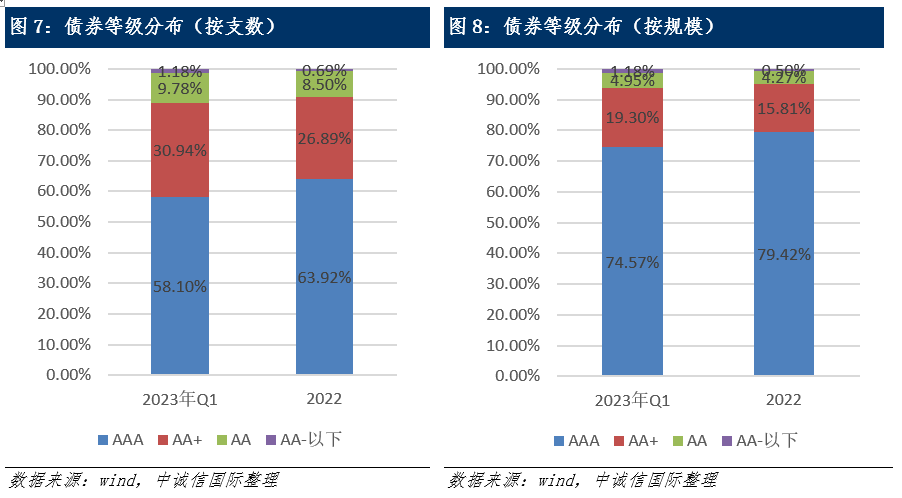

高等級(jí)債券占比有所降低。2023年一季度,已經(jīng)披露評(píng)級(jí)的債券中,債券評(píng)級(jí)[3]仍集中在AAA、AA+和AA三個(gè)等級(jí)。由于一季度信貸投放規(guī)模較大,對(duì)融資渠道較多的AAA級(jí)企業(yè)而言,貸款對(duì)債券融資存在一定替代效應(yīng),導(dǎo)致一季度AAA級(jí)企業(yè)發(fā)債占比有所下降。從支數(shù)角度來(lái)看,AAA級(jí)債券占比較2022年降低6個(gè)百分點(diǎn)至58%,AA+、AA級(jí)別債券占比分別增加4個(gè)和1個(gè)百分點(diǎn)。從規(guī)模角度來(lái)看,AAA級(jí)占比降低5個(gè)百分點(diǎn),AA+、AA級(jí)別則分別增加3個(gè)和1個(gè)百分點(diǎn)。

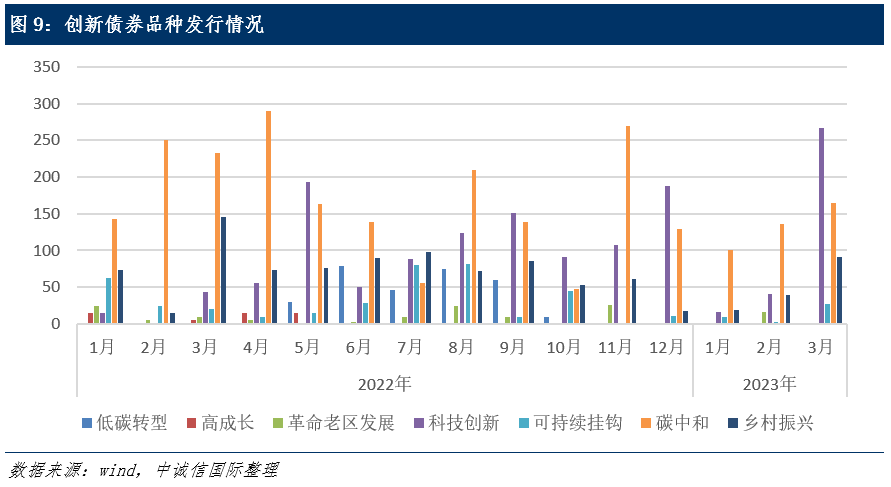

3. 科技創(chuàng)新債券維持高發(fā)行活躍度,碳中和仍為發(fā)行主力

2023年一季度信用債市場(chǎng)共有超過(guò)900億元的各類(lèi)創(chuàng)新品種發(fā)行,精準(zhǔn)強(qiáng)化對(duì)實(shí)體經(jīng)濟(jì)重點(diǎn)領(lǐng)域和薄弱環(huán)節(jié)的支持。碳中和債券仍是創(chuàng)新品種的發(fā)行主力,發(fā)行規(guī)模超過(guò)400億元,占比達(dá)到超過(guò)43%。監(jiān)管于2022年新推出的科創(chuàng)債發(fā)行也較活躍,一季度發(fā)行量總計(jì)超過(guò)320億元,占比接近35%,為所有創(chuàng)新債券品種中發(fā)行量第二高的品種。鄉(xiāng)村振興債券發(fā)行也持續(xù)火熱,2023年一季度發(fā)行150億元,占比接近16%。可持續(xù)掛鉤、革命老區(qū)發(fā)展債發(fā)行規(guī)模分別達(dá)到了40億元和17億元。發(fā)行利差[4]方面,截至2023年一季度末,主要?jiǎng)?chuàng)新品種中,碳中和、可持續(xù)掛鉤與科技創(chuàng)新債券的平均發(fā)行利差分別為66bp、80bp和90bp,明顯低于所有信用債的平均發(fā)行利差108bp;鄉(xiāng)村振興債券的平均發(fā)行利差為106bp,與平均水平基本持平;革命老區(qū)發(fā)展債平均發(fā)行利差為151bp,明顯高于平均水平。

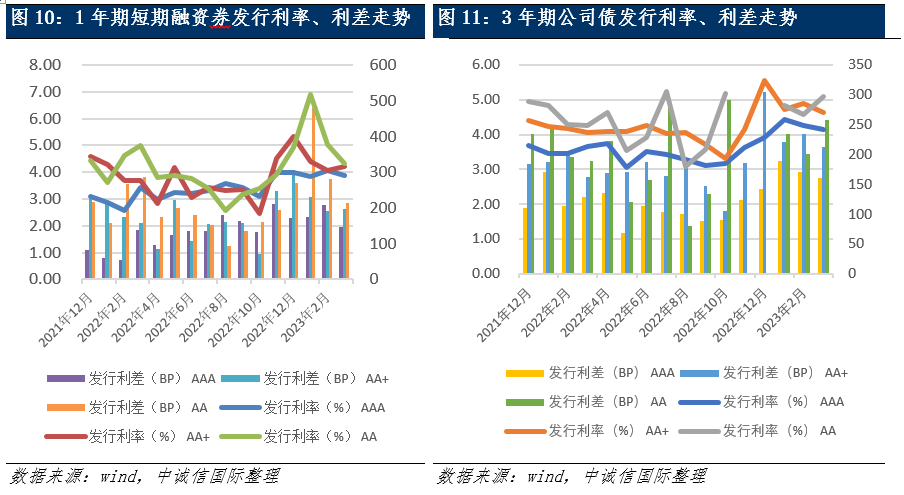

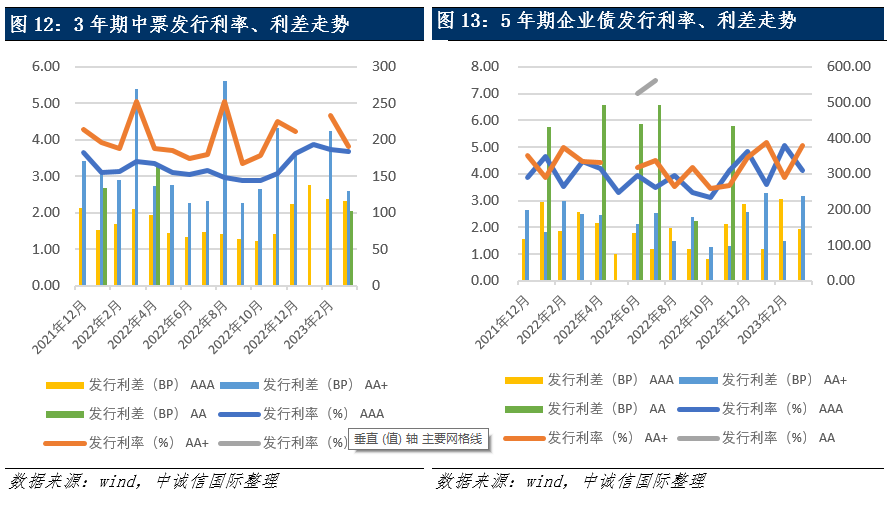

4. 債券發(fā)行利率先升后降,發(fā)行成本較上年末普遍下行

從發(fā)行利率的月度變化來(lái)看,1月跨節(jié)取現(xiàn)需求增加,央行保持公開(kāi)市場(chǎng)凈投放但操作仍相對(duì)克制,同時(shí)節(jié)前降準(zhǔn)操作缺席,資金面較月初邊際收緊但絕對(duì)水平仍相對(duì)寬松,同時(shí)隨理財(cái)贖回壓力逐漸緩解信用債需求回升,信用債發(fā)行難度較去年末有所降低,兩因素綜合影響下發(fā)行利率較上年末漲跌互現(xiàn);2月央行公開(kāi)市場(chǎng)操作趨于謹(jǐn)慎,以回籠資金為主,資金面較1月進(jìn)一步收緊,發(fā)行利率進(jìn)一步上行;3月央行超量續(xù)作MLF,并在下旬超預(yù)期全面降準(zhǔn)0.25%,資金面相對(duì)2月轉(zhuǎn)松,發(fā)行利率出現(xiàn)下行。截至3月末,主要券種各等級(jí)主體發(fā)行成本較2022年末普遍下行,幅度在9-109bp;發(fā)行利差普遍收窄,幅度在22-110bp。

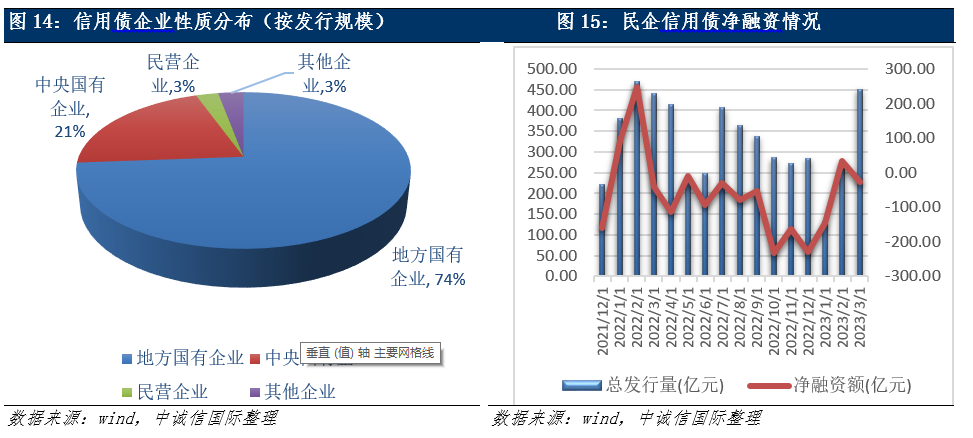

5. 融資分化延續(xù),民企融資仍待恢復(fù)

不同類(lèi)型主體債券融資仍呈現(xiàn)分化態(tài)勢(shì)。從不同所有制主體來(lái)看,信用債資金流向央企和地方國(guó)企的規(guī)模比重高達(dá)95%,民營(yíng)企業(yè)占比僅為3%。從民企融資趨勢(shì)變化來(lái)看,監(jiān)管近年來(lái)不斷強(qiáng)調(diào)加大對(duì)民企融資的支持力度,2022年以來(lái)實(shí)施民企融資支持計(jì)劃、推進(jìn)信用保護(hù)工具使用、減免民企債券發(fā)行人服務(wù)費(fèi)等支持民企融資政策,2023年3月證監(jiān)會(huì)也再次強(qiáng)調(diào)“著力提升服務(wù)的精準(zhǔn)性和直達(dá)力,讓民營(yíng)企業(yè)更有獲得感”。一季度,民企信用債凈融資缺口有所收斂,整體凈流出規(guī)模為138億元,較去年四季度大幅凈流出超600億元的情況有一定修復(fù)。同時(shí),民企債券融資內(nèi)部分化態(tài)勢(shì)依然延續(xù),債券資金仍主要流向高等級(jí)發(fā)行主體,AAA、AA+和AA級(jí)別主體發(fā)行規(guī)模占比仍超過(guò)80%,其中AAA級(jí)別主體占比接近半數(shù)。

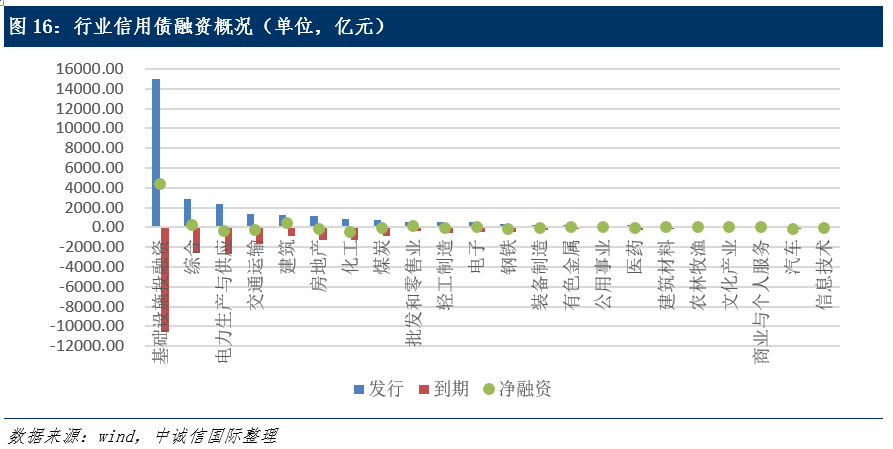

從行業(yè)情況來(lái)看,各產(chǎn)業(yè)類(lèi)發(fā)行主體中,超半數(shù)行業(yè)融資呈現(xiàn)凈流出狀態(tài)。融資凈流入的行業(yè)中,基礎(chǔ)設(shè)施投融資行業(yè)凈流入規(guī)模超過(guò)4300億元,凈流入規(guī)模最高;建筑行業(yè)凈流入規(guī)模超過(guò)400億元,凈流入規(guī)模排名第二;綜合、批發(fā)與零售業(yè)凈流入規(guī)模分別為271億元和172億元;電子、有色金屬、農(nóng)林牧漁、文化產(chǎn)業(yè)、商業(yè)與個(gè)人服務(wù)等行業(yè)凈流入規(guī)模在18-60億元之間。凈流出的行業(yè)中,化工、電力和交通行業(yè)凈流出規(guī)模均超過(guò)250億元,其中化工行業(yè)凈流出規(guī)模達(dá)到497億元,為凈流出規(guī)模最高的行業(yè);汽車(chē)、鋼鐵和煤炭行業(yè)凈流出規(guī)模在100-130億元之間;房地產(chǎn)行業(yè)信用債發(fā)行規(guī)模同比、環(huán)比均基本不變,但由于到期規(guī)模同比、環(huán)比分別有15個(gè)和5個(gè)百分點(diǎn)的上行,房地產(chǎn)行業(yè)一季度凈流出133億元,同比、環(huán)比情況均有所弱化,融資情況仍有待改善。

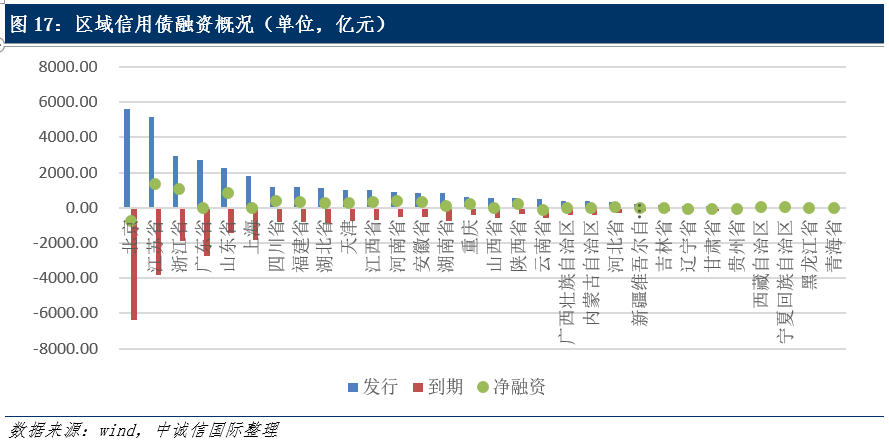

從區(qū)域來(lái)看,近8成省份的凈融資為正,區(qū)域經(jīng)濟(jì)實(shí)力較弱地區(qū)融資狀況邊際好轉(zhuǎn)。北京、江蘇、廣東、浙江、山東和上海位居前六,發(fā)行量在1800-6300億元之間,其中北京地區(qū)融資凈流出超過(guò)740億元,廣東、上海流入和流出規(guī)模基本持平,山東、浙江和江蘇凈流入量在800-1350億元不等;四川、福建、湖北、江西、天津發(fā)行量在1000-1200億元之間,融資凈流入規(guī)模在250-370億元不等;河南、安徽、湖南、重慶、山西、陜西發(fā)行規(guī)模在500-1000億元,除山西省小幅凈流出10億元外,其他地區(qū)凈流入量在100-410億元不等。信用債發(fā)行量在500億元以下的地區(qū)中,東北、西北的部分區(qū)域經(jīng)濟(jì)實(shí)力較弱的地區(qū)融資均呈現(xiàn)凈流入的狀態(tài),云南、遼寧、甘肅和貴州融資為凈流出,除云南省凈流出規(guī)模超過(guò)100億元外,其他區(qū)域凈流出規(guī)模均小于60億元。

二級(jí)市場(chǎng):傳統(tǒng)品種交易活躍度上升支撐交投熱度,信用利差春節(jié)前擴(kuò)張后收窄

1. 交投依然活躍,傳統(tǒng)品種活躍度提升、A股行情平淡可轉(zhuǎn)債交易降溫

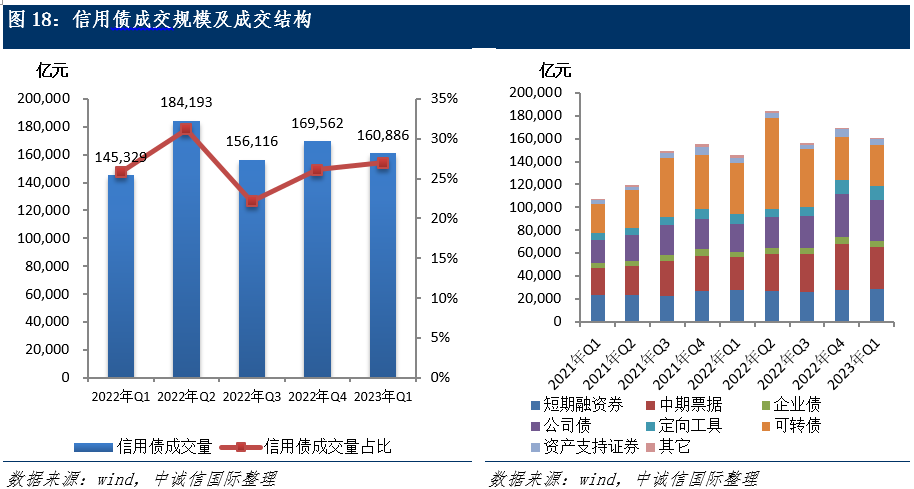

2023年一季度,信用債供給環(huán)比有所恢復(fù)但同比依然收縮,結(jié)構(gòu)性資產(chǎn)荒再度抬頭,同時(shí)理財(cái)贖回波動(dòng)逐漸熨平、市場(chǎng)情緒逐漸穩(wěn)定,信用債成交量保持同比增長(zhǎng)態(tài)勢(shì),成交總額達(dá)16.09萬(wàn)億元,同比增幅達(dá)11%。從券種結(jié)構(gòu)來(lái)看,中票、公司債成交占比分別同比提升3個(gè)和5個(gè)百分點(diǎn),占比均達(dá)到了23%;A股行情表現(xiàn)平淡背景下,可轉(zhuǎn)債交易熱情有所減緩,交易規(guī)模占比同比降低8個(gè)百分點(diǎn)至23%;定向工具交易規(guī)模占比提升2個(gè)百分點(diǎn)至7%;其他券種占比變化幅度均不超過(guò)1%。

2. 春節(jié)前收益率走高、節(jié)后持續(xù)下行,收益率總體有所下行、利差全面收窄

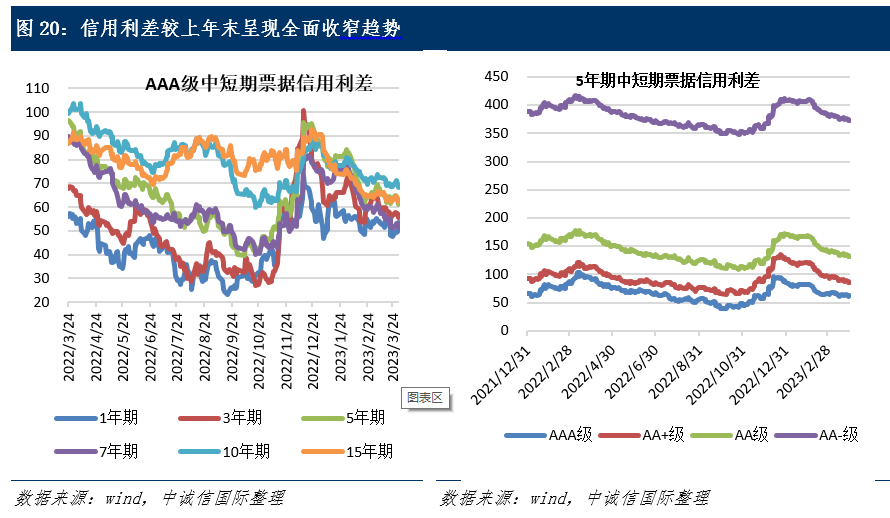

2023年一季度,債券市場(chǎng)收益率在春節(jié)前上行,春節(jié)后呈現(xiàn)波動(dòng)下行態(tài)勢(shì)。從具體走勢(shì)來(lái)看,以5年期中短期票據(jù)為例,春節(jié)(1月20日)前經(jīng)濟(jì)恢復(fù)預(yù)期普遍較強(qiáng),疊加央行信貸座談會(huì)要求信貸投放節(jié)奏適度靠前發(fā)力,寬信用預(yù)期有所增強(qiáng),疊加央行節(jié)前資金投放力度不如預(yù)期導(dǎo)致資金面偏緊,收益率總體呈現(xiàn)上行趨勢(shì);春節(jié)后宏觀數(shù)據(jù)尚處于真空期,增量信息較少,但信用債供給偏少的背景下結(jié)構(gòu)性資產(chǎn)荒升溫,同時(shí)在1月末PMI數(shù)據(jù)表現(xiàn)未超預(yù)期、房地產(chǎn)銷(xiāo)售數(shù)據(jù)偏弱、A股表現(xiàn)較差等因素綜合作用下,2月收益率整體下行,2月中旬起已低于2022年末水平;3月,兩會(huì)未出臺(tái)超預(yù)期刺激政策,經(jīng)濟(jì)復(fù)蘇預(yù)期有所減弱,同時(shí)月底央行全面降準(zhǔn)、海外銀行風(fēng)險(xiǎn)釋放等事件對(duì)收益率下行也起到了推動(dòng)作用,3月收益率繼續(xù)下行。截至2023年一季度末,各等級(jí)各期限中短期票據(jù)收益率較去年末普遍下行11-34bp。信用利差與收益率走勢(shì)較為相似,春節(jié)前窄幅波動(dòng),中樞略有所抬升,節(jié)后在部分經(jīng)濟(jì)數(shù)據(jù)恢復(fù)不及預(yù)期和結(jié)構(gòu)性資產(chǎn)荒推動(dòng)需求增長(zhǎng)的背景下持續(xù)收窄,截至3月末,各等級(jí)中短期票據(jù)信用利差較上年末全面收窄,幅度在8-38bp之間。

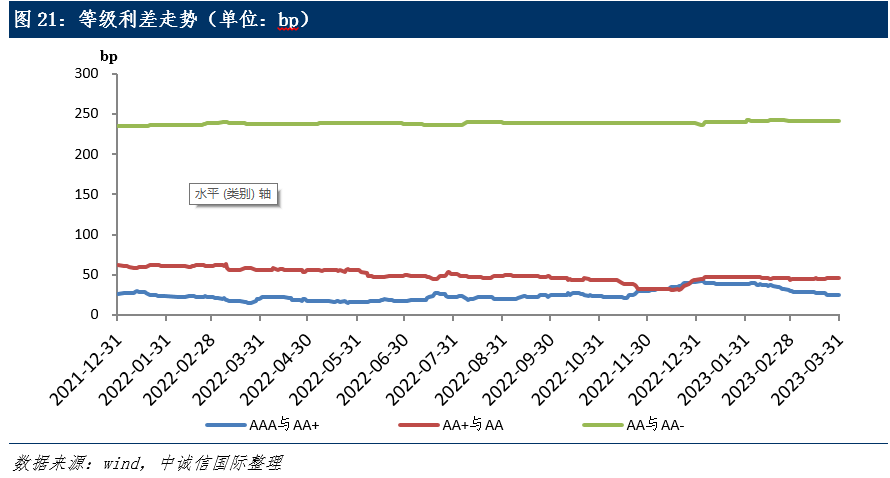

3. 結(jié)構(gòu)性資產(chǎn)荒格局下AAA與AA+等級(jí)利差明顯收窄

等級(jí)利差方面,2023年一季度末AAA和AA+等級(jí)利差較2022年末收窄17bp,而AA+和AA、AA和AA-等級(jí)利差分別擴(kuò)張3bp和2bp。從走勢(shì)來(lái)看,以5年期中期票據(jù)為例,由于一季度結(jié)構(gòu)性資產(chǎn)荒依然持續(xù),AAA級(jí)債券供給相對(duì)需求存在不足,市場(chǎng)對(duì)高等級(jí)資產(chǎn)的配置需求外溢至中低等級(jí),推動(dòng)中低等級(jí)信用利差收窄更加明顯,使得中高評(píng)級(jí)利差進(jìn)一步壓縮,AAA與AA+等級(jí)利差明顯收窄。而AA+級(jí)利差收窄幅度較AA級(jí)更大,故AA+和AA等級(jí)利差小幅擴(kuò)張;AA-級(jí)收窄幅度小于AA級(jí),等級(jí)間利差也小幅擴(kuò)張2bp。

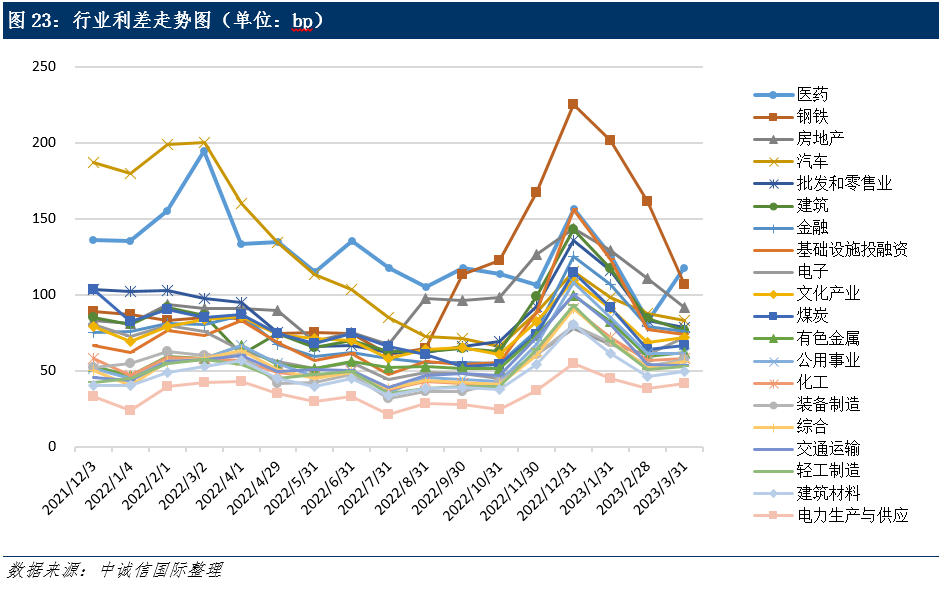

4. 行業(yè)利差全面收窄,鋼鐵、基投、建筑、零售等行業(yè)收窄幅度較大

行業(yè)利差在2023年一季度呈現(xiàn)全面收窄趨勢(shì),跟蹤觀察的20個(gè)行業(yè)利差收窄幅度從6-119bp不等。醫(yī)藥行業(yè)為絕對(duì)利差水平最高的行業(yè),截至3月末,利差較上年末收窄39bp;鋼鐵行業(yè)信用利差今年以來(lái)持續(xù)收窄,截至3月末收窄幅度達(dá)119bp,為所有行業(yè)中收窄幅度最大的行業(yè),但利差絕對(duì)水平仍為第二高;房地產(chǎn)行業(yè)利差收窄幅度為52bp,收窄幅度在中游水平,目前利差絕對(duì)水平仍處在所有行業(yè)第三的高位;汽車(chē)行業(yè)今年以來(lái)銷(xiāo)量數(shù)據(jù)表現(xiàn)一般,目前出臺(tái)的多項(xiàng)汽車(chē)銷(xiāo)售優(yōu)惠政策暫未體現(xiàn)出明顯效果,其行業(yè)利差收窄33bp,幅度相對(duì)較小,絕對(duì)利差水平為所有行業(yè)第四;建筑、零售、基投行業(yè)利差水平均在75bp以上,處在相對(duì)高位,收窄幅度在66-82bp不等。電力生產(chǎn)與供應(yīng)、電子、建材、輕工制造、交通和綜合行業(yè)利差仍處于較低水平,與上年末相比,利差收窄幅度在13-47bp之間。

2023年二季度展望:發(fā)行高峰將在下半年,信用利差中樞或較一季度下移;適當(dāng)關(guān)注重組房企投資機(jī)會(huì)

1. 市場(chǎng)展望:發(fā)行高峰將在下半年,信用利差中樞較一季度進(jìn)一步收窄,中低等級(jí)信用利差將或小幅擴(kuò)張

2023年二季度預(yù)計(jì)國(guó)內(nèi)經(jīng)濟(jì)基本面將繼續(xù)回暖,但經(jīng)濟(jì)恢復(fù)并非一蹴而就,信用債市場(chǎng)仍需要對(duì)實(shí)體經(jīng)濟(jì)融資提供有力支撐。基于社融增速假設(shè)以及信用債到期壓力的測(cè)算,我們?nèi)匀痪S持在2022年信用債年度報(bào)告[5]中的觀點(diǎn),認(rèn)為2023年信用債發(fā)行規(guī)模將在16.7萬(wàn)億。從季度發(fā)行節(jié)奏來(lái)看,預(yù)計(jì)信用債到期高峰將在下半年,結(jié)合信用債到期規(guī)模預(yù)測(cè),我們認(rèn)為二季度發(fā)行量將為4.1萬(wàn)億元,第三、第四季度的發(fā)行量將達(dá)到4.6萬(wàn)億元和4.7萬(wàn)億元。從發(fā)行利率的角度來(lái)看,貨幣政策以穩(wěn)為主的背景下,資金面預(yù)計(jì)不會(huì)出現(xiàn)大幅收緊,同時(shí)經(jīng)濟(jì)修復(fù)若不如預(yù)期年內(nèi)仍存在降準(zhǔn)可能,預(yù)計(jì)二季度發(fā)行利率將較一季度繼續(xù)下行。

利率走勢(shì)方面,受經(jīng)濟(jì)修復(fù)節(jié)奏及基數(shù)效應(yīng)影響,2023年經(jīng)濟(jì)或呈“N”字形修復(fù),二季度將為增速高點(diǎn),疊加財(cái)政前置下二季度專(zhuān)項(xiàng)債發(fā)行節(jié)奏或所有加快,10年期國(guó)債收益率中樞或有所上行,但考慮到經(jīng)濟(jì)修復(fù)面臨出口疲軟、微觀主體預(yù)期偏弱等因素制約,經(jīng)濟(jì)修復(fù)仍有壓力,收益率或不具備大幅上行的基礎(chǔ)。下半年起伴隨基數(shù)效應(yīng)退去,經(jīng)濟(jì)增速或?qū)⒎啪彛驇?dòng)收益率中樞回落。信用利差方面,二季度考慮到貨幣政策將更加精準(zhǔn)有力,流動(dòng)性或總體平穩(wěn),結(jié)構(gòu)化資產(chǎn)荒的推動(dòng)下,短期內(nèi)信用債吸引力仍強(qiáng),信用利差或繼續(xù)收窄,后隨著發(fā)行增加供給逐漸改善,可能出現(xiàn)小幅回調(diào),總體來(lái)看信用利差或?qū)⑤^一季度進(jìn)一步收窄。等級(jí)利差方面,目前AAA與AA+等級(jí)利差已經(jīng)大幅收窄,隨信用債供給進(jìn)一步恢復(fù),結(jié)構(gòu)性資產(chǎn)荒有望緩解,對(duì)AA+、AA等級(jí)資產(chǎn)需求或相對(duì)回落,預(yù)計(jì)AAA與AA+、AA+與AA等級(jí)利差或?qū)⑿》邤U(kuò)。綜上,二季度信用債收益率整體走勢(shì)或呈現(xiàn)先下行、隨信用債供給恢復(fù)回調(diào)的態(tài)勢(shì)。結(jié)合利率走勢(shì)、利差中樞和等級(jí)利差判斷,以5年期中短期票據(jù)為例,AAA級(jí)收益率中樞或在3.3%-3.35%,較一季度基本持平或小幅下行,AA+級(jí)收益率中樞在3.7%-3.75%,AA級(jí)收益率中樞在4.2%-4.25%,與一季度水平基本持平或有小幅上行。

2. 投資策略:趨勢(shì)性機(jī)會(huì)較少,適當(dāng)關(guān)注重組房企投資機(jī)會(huì),優(yōu)質(zhì)鋼企債券仍有投資價(jià)值

從策略上看,利率走勢(shì)方面,二季度高等級(jí)信用債收益率中樞或有下行但幅度預(yù)計(jì)較小,中低等級(jí)將保持平穩(wěn)或有小幅上行,債券市場(chǎng)趨勢(shì)性機(jī)會(huì)較少。目前信用利差雖然已經(jīng)全面收窄,但二季度信用債供給大幅恢復(fù)前信用利差或有進(jìn)一步收窄可能,目前信用債配置仍有一定性價(jià)比。房地產(chǎn)行業(yè)方面,隨著前期密集出臺(tái)的房地產(chǎn)政策落地實(shí)施,房地產(chǎn)銷(xiāo)售數(shù)據(jù)有所修復(fù),根據(jù)中指研究院數(shù)據(jù),2023年1-3月TOP100房企全口徑銷(xiāo)售總額為17589.5億元,同比增長(zhǎng)8.2%,為2022年以來(lái)首次實(shí)現(xiàn)增長(zhǎng)。2023年以來(lái)也有二手房交易“帶押過(guò)戶”、引導(dǎo)私募不動(dòng)產(chǎn)投資基金盤(pán)活存量市場(chǎng)等利好房地產(chǎn)行業(yè)的政策持續(xù)出臺(tái)。除銷(xiāo)售數(shù)據(jù)改善外,近期包括富力、華夏幸福、龍光集團(tuán)、中梁控股、中國(guó)奧園在內(nèi)的多家出險(xiǎn)房企債務(wù)重組方案取得一定進(jìn)展。同時(shí),房地產(chǎn)行業(yè)信用利差已較2022年末明顯收窄,目前或有一定性價(jià)比。建議投資者繼續(xù)跟蹤房地產(chǎn)銷(xiāo)售數(shù)據(jù)變化和支持房地產(chǎn)行業(yè)政策的實(shí)施情況,關(guān)注房地產(chǎn)行業(yè)景氣度改善程度,同時(shí)密切關(guān)注出險(xiǎn)債務(wù)重組進(jìn)程,適當(dāng)選擇重組取得實(shí)質(zhì)性進(jìn)展、融資有實(shí)質(zhì)性改善、造血能力恢復(fù)的出險(xiǎn)房企,尋求其未出現(xiàn)風(fēng)險(xiǎn)事件的存續(xù)債券或已展期債券投資機(jī)會(huì)。此外,鋼鐵行業(yè)利差雖然已大幅收窄,但仍處于100bp以上的高位,絕對(duì)水平為所有觀察行業(yè)[6]中第二高,2023年穩(wěn)增長(zhǎng)背景下,鋼鐵行業(yè)的重要下游行業(yè)基建行業(yè)需求恢復(fù)或?qū)?dòng)長(zhǎng)材需求回升,疊加鋼鐵行業(yè)兼并重組加快等因素,資質(zhì)較好的國(guó)有鋼鐵企業(yè)經(jīng)營(yíng)實(shí)力或有所增強(qiáng),債券仍有一定投資價(jià)值。

[1] 包括非金融企業(yè)債務(wù)融資工具、企業(yè)債、公司債、轉(zhuǎn)股類(lèi)債券、政府支持機(jī)構(gòu)債和資產(chǎn)支持證券。

[2] 廣義城投,包括基礎(chǔ)設(shè)施投融資、公用事業(yè)及地方投資控股類(lèi)的綜合行業(yè)主體。

[3] 本部分僅考慮不包括ABS在內(nèi)的已評(píng)級(jí)債券,并已調(diào)整超短融和其他等級(jí)為A-1的短期債券為主體等級(jí)。

[4] 由于創(chuàng)新品種發(fā)行數(shù)量較少,為使樣本具有統(tǒng)計(jì)學(xué)意義,本部分選取發(fā)行數(shù)量較多的3年期AAA級(jí)公司債和中期票據(jù),通過(guò)2022年以來(lái)的累積發(fā)行數(shù)據(jù)與信用債總體進(jìn)行同期比較。

[5] 參見(jiàn):【2022年度信用債市場(chǎng)運(yùn)行情況回顧與展望】信用債發(fā)行將回暖、利差中樞或持平,關(guān)注優(yōu)質(zhì)房企、鋼鐵企業(yè)投資機(jī)會(huì)

[6] 所有觀察行業(yè)見(jiàn)圖22

京公網(wǎng)安備 11010802028547號(hào)