經(jīng)濟(jì)觀察網(wǎng) 記者 牛鈺 營業(yè)收入109.31億元,同比下滑6.94%,3月27日晚間,光大證券(601788.SH)2023年年報(bào)亮相。繼2022年同比大幅減少35.54%后,2023年其營收進(jìn)一步收縮,勉強(qiáng)跨過“百億”門檻。

數(shù)據(jù)顯示,2023年,光大證券實(shí)現(xiàn)歸屬于母公司股東的凈利潤42.71億元,同比增長33.93%;歸屬于上市公司股東的扣除非經(jīng)常性損益的凈利潤為18.72億元,同比下降35.74%。

截至3月27日,已有8家券商發(fā)布2023年度業(yè)績,光大證券百億級別的營收規(guī)模在其中位列第四,為券商“一哥”中信證券(600030.SH)營收規(guī)模的六分之一;凈利潤增長幅度卻位列第一,遠(yuǎn)超營收居前的中信證券、東方證券(600958.SH)以及東方財(cái)富(300059.SZ)。

數(shù)據(jù)來源:本網(wǎng)記者根據(jù)年報(bào)數(shù)據(jù)整理

從2023年業(yè)績來看,除股權(quán)投資業(yè)務(wù)虧損外,光大證券的主營業(yè)務(wù)逐漸走出6年前收購英國體育傳媒公司MPS(MP& Silva Holdings S.A.,以下簡稱“MPS” )項(xiàng)目爆雷的陰影,盈利能力正在修復(fù)。

“喜憂參半”

光大證券在年報(bào)中闡述營業(yè)收入變動原因?yàn)椋?023 年,公司利息凈收入為18億元,同比下降14%,主要系融資融券息差、同業(yè)資金利息和股票質(zhì)押收入減少;手續(xù)費(fèi)及傭金凈收入為49億元,同比降幅為21%,主要是經(jīng)紀(jì)業(yè)務(wù)、投資銀行及資產(chǎn)管理業(yè)務(wù)手續(xù)費(fèi)變動;投資收益及公允價值變動收益為26億元,同比增幅為117%,主要為公司堅(jiān)持絕對收益策略,優(yōu)化投資結(jié)構(gòu)的影響;其他業(yè)務(wù)收入為3.4億元,同比降幅為63%,系本年度大宗商品基差貿(mào)易收入變動。

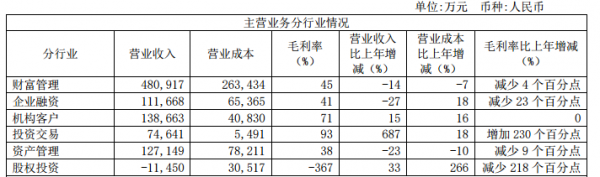

2023年,光大證券主營業(yè)務(wù)分行業(yè)情況來看,可謂“喜憂參半”。投資交易、股權(quán)投資和機(jī)構(gòu)客戶三大業(yè)務(wù)實(shí)現(xiàn)營收增長,而企業(yè)融資、資產(chǎn)管理、財(cái)富管理三大業(yè)務(wù)的營收同比出現(xiàn)下滑。

財(cái)富管理業(yè)務(wù)依舊是光大證券營收的“壓艙石”,包括零售、融資融券、股票質(zhì)押、期貨經(jīng)紀(jì)以及海外業(yè)務(wù)。2023年,光大證券財(cái)富管理業(yè)務(wù)實(shí)現(xiàn)營收48.09億元,同比減少14.30%;占總營收比例為47.94%,同比降低4個百分點(diǎn)。

數(shù)據(jù)來源:光大證券年報(bào)

2023年,光大證券資產(chǎn)管理業(yè)務(wù)實(shí)現(xiàn)營收12.71億元,同比下滑22.87%。

2023年,光大證券營收下滑最明顯的業(yè)務(wù)是企業(yè)融資業(yè)務(wù),IPO(首次公開募股)項(xiàng)目大幅縮水是下滑主因。光大證券全年完成股權(quán)承銷業(yè)務(wù)規(guī)模54.11億元,同比大幅下滑72.83%;其中,IPO融資規(guī)模為43.63億元;完成股權(quán)主承銷家數(shù)10家,其中IPO項(xiàng)目家數(shù)6家。

截至2023年12月末,光大證券股權(quán)類項(xiàng)目在審家數(shù)為9家;2022年12月末的數(shù)字則為17家。

2023年,光大證券在營收、毛利率方面增長最明顯的當(dāng)屬投資交易業(yè)務(wù),該業(yè)務(wù)全年實(shí)現(xiàn)收入7.46億元,同比大幅增長687.45%;毛利率高達(dá)93%,大幅增長230個百分點(diǎn)。

光大證券在年報(bào)中表示,權(quán)益類投資的增長主要得益于多資產(chǎn)、多策略布局,固定收益投資業(yè)績同比明顯改善則是因?yàn)樵趪?yán)控風(fēng)險的前提下優(yōu)化組合結(jié)構(gòu),持倉以高等級優(yōu)質(zhì)信用債為主,擇機(jī)增持利率債品種,并根據(jù)市場變化適度調(diào)整持倉結(jié)構(gòu),平衡好收益和風(fēng)險。

2023年,光大證券的機(jī)構(gòu)客戶業(yè)務(wù)實(shí)現(xiàn)營收13.87億元,同比增長15%。

值得注意的是,光大證券的股權(quán)投資業(yè)務(wù)雖然實(shí)現(xiàn)同比增長33%,但是已經(jīng)連續(xù)兩年收益為負(fù),2021年,該業(yè)務(wù)尚且能實(shí)現(xiàn)收入4.58億元,2022年及2023年分別為-1.27億元及-1.15億元。光大證券在年報(bào)中對此業(yè)務(wù)的描述為:根據(jù)監(jiān)管要求,針對直投項(xiàng)目和存量基金持續(xù)進(jìn)行整改規(guī)范,加強(qiáng)存量投資項(xiàng)目投后管理,穩(wěn)妥推進(jìn)風(fēng)險處置化解。

實(shí)際上,光大證券的股權(quán)投資業(yè)務(wù)的“風(fēng)險”與困擾其5年的“MPS跨國并購案”有關(guān)。

影響猶存

2016年,光大證券全資子公司光大資本投資有限公司(以下簡稱“光大資本”)與暴風(fēng)集團(tuán)成立了上海浸鑫投資咨詢合伙企業(yè)(以下簡稱“浸鑫基金”),并收購了MPS公司65%股權(quán)。

浸鑫基金優(yōu)先級有限合伙人出資人民幣32億元、中間級有限合伙人出資人民幣10億元、劣后級有限合伙人出資人民幣10億元。光大資本作為劣后級合伙人之一出資人民幣6000萬元,同時簽署了一份《差額補(bǔ)足函》,將全額補(bǔ)足后者不能實(shí)現(xiàn)退出的差額部分。

2018年,MPS公司被破產(chǎn)清算,浸鑫基金未及時退出,兩名優(yōu)先級合伙人招商銀行(600036.SH)和華瑞銀行對光大資本提起訴訟。

MPS項(xiàng)目爆雷曾經(jīng)導(dǎo)致光大證券遭遇多起訴訟、內(nèi)部人事動蕩、相關(guān)問題受到監(jiān)管處罰,業(yè)績表現(xiàn)也直接受到影響。2018年,光大證券的凈利潤一度下滑96.57%;截至2021年末,MPS收購項(xiàng)目為光大證券帶來的預(yù)計(jì)負(fù)債為52.84億元。

2023年9月20日,光大證券發(fā)布公告披露,光大資本已與招商銀行、華瑞銀行簽訂執(zhí)行和解協(xié)議,以26.4億元履行浸鑫基金終審判決中確定的支付義務(wù),意味著這起糾葛了5年的收購案風(fēng)波終于平息。

在前些年已進(jìn)行大量計(jì)提預(yù)計(jì)負(fù)債及資產(chǎn)減值后,2023年,MPS收購項(xiàng)目的負(fù)面影響對光大證券已有所減弱,但還是體現(xiàn)在了財(cái)務(wù)報(bào)表中。光大證券2023年年報(bào)中的“關(guān)鍵審計(jì)事項(xiàng)”中的“預(yù)計(jì)負(fù)債的評估”顯示,其于截至2023年12月31日的合并財(cái)務(wù)報(bào)表中確認(rèn)與浸鑫基金所投的MPS項(xiàng)目以及其他訴訟案件相關(guān)的預(yù)計(jì)負(fù)債為人民幣5.47億元。

截至3月28日收盤,光大證券股價收于16.26元,上漲1.12%,總市值為749.70億元。東方財(cái)富Choice數(shù)據(jù)顯示,光大證券最新股價排名證券板塊公司第5位。

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號