要點:

● 工業(yè)端擾動有所反復(fù),穩(wěn)增長政策仍需發(fā)力

● 疫情擾動持續(xù),消費恢復(fù)進一步放緩

● 高技術(shù)制造業(yè)及基建投資維持高位,投資穩(wěn)定增長

● 海外需求持續(xù)收緊,出口下行壓力增加

● 國內(nèi)穩(wěn)增長政策持續(xù)發(fā)力,進口增速緩慢回穩(wěn)

● 食品價格繼續(xù)上升,服務(wù)價格保持平穩(wěn)

● 能源價格有所回彈,工業(yè)價格繼續(xù)回落

● 穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,信貸規(guī)模同比多增

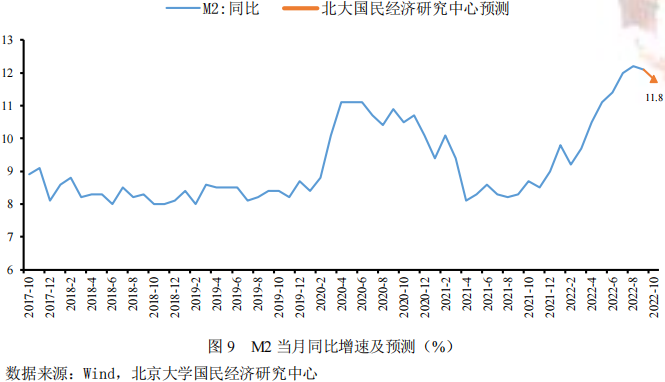

● 貨幣政策仍顯寬松,M2同比增速高位運行

● 美元指數(shù)高位震蕩,人民幣匯率承壓

內(nèi)容提要

2022年下半年,國內(nèi)疫情散發(fā)多發(fā),國內(nèi)經(jīng)濟修復(fù)節(jié)奏明顯放緩,為了應(yīng)對經(jīng)濟下行壓力,國常會強調(diào)持續(xù)落實好穩(wěn)經(jīng)濟一攬子政策和接續(xù)措施,部署財政金融政策工具支持重大項目建設(shè)和設(shè)備更新改造,加快釋放擴消費政策效應(yīng),深入落實制造業(yè)增量留抵稅額即申即退,支持企業(yè)紓困和發(fā)展,推動經(jīng)濟進一步回穩(wěn)向上,助力國內(nèi)生產(chǎn)需求和消費需求修復(fù)。10月,國內(nèi)疫情多地散發(fā)但總體受控,盡管消費需求修復(fù)表現(xiàn)不足,供給端和需求端壓力依然存在,但穩(wěn)增長政策持續(xù)加碼,助力社會復(fù)工復(fù)產(chǎn)穩(wěn)步推進,生產(chǎn)需求逐步恢復(fù),物流人流積極修復(fù)對工業(yè)生產(chǎn)有所支撐,各項經(jīng)濟指標呈現(xiàn)企穩(wěn)態(tài)勢。

供給端

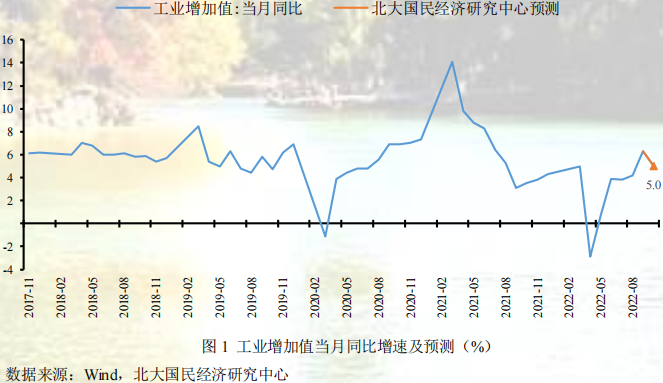

工業(yè)增加值:穩(wěn)增長政策有望繼續(xù)發(fā)力提供支撐,盡管全國多地疫情反復(fù)等短期因素影響產(chǎn)出增速及企業(yè)預(yù)期,但隨終端需求季節(jié)性回暖疊加上游成本端壓力減小,工業(yè)企業(yè)生產(chǎn)激勵存在支撐,預(yù)計10月份工業(yè)增加值同比增長5.0%,較上期下降1.3個百分點。

需求端

消費:盡管促汽車消費政策持續(xù)釋放、各大電商平臺及銀行推出各類活動提振消費,但由于疫情形勢仍然較為復(fù)雜嚴峻,使得服務(wù)類消費恢復(fù)放緩、失業(yè)率有所上升、居民消費預(yù)期轉(zhuǎn)弱,本月消費恢復(fù)進一步放緩,預(yù)計10月份社會消費品零售總額同比上升1.0%,較上期下降1.5個百分點。

投資:盡管房地產(chǎn)市場短期可能會繼續(xù)走弱,但實物工作量加速形成支撐基建投資增速不斷加快以及高技術(shù)制造業(yè)投資維持高增長將會促進投資平穩(wěn)增長,預(yù)計10月份固定資產(chǎn)投資累計同比增長5.7%,較上期下降0.2個百分點。

出口:穩(wěn)外貿(mào)政策力度加大,供應(yīng)鏈、產(chǎn)業(yè)鏈優(yōu)勢凸顯,利于支撐出口增速,但發(fā)達經(jīng)濟體加息概率不減,全球需求總量下行壓力增大,疊加高基數(shù)效應(yīng)壓制出口增速產(chǎn)生,預(yù)計10月出口同比增速為4.7%,較上月下降1個百分點。

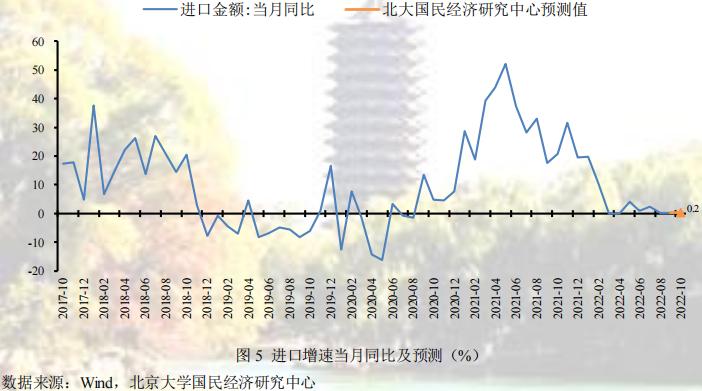

進口:一攬子穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,國內(nèi)經(jīng)濟復(fù)蘇穩(wěn)步推進,利于進口增速,但出口需求收緊帶來的進口需求回落、匯率下行和價格因素削弱對進口增速產(chǎn)生一定影響,預(yù)計10月份進口同比增速為0.2%,較上月下降0.1個百分點。

價格方面

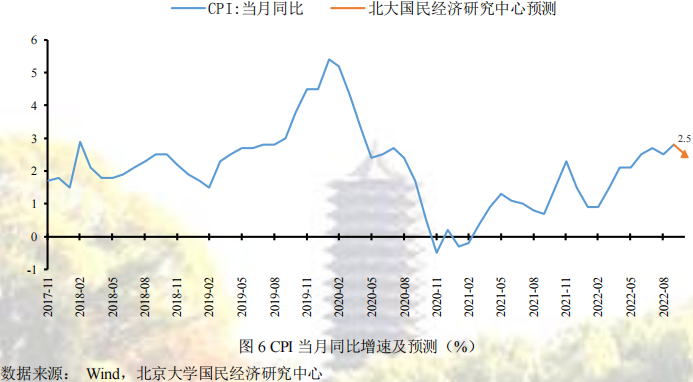

CPI:受國際原油回彈、疫情反復(fù)、國內(nèi)消費需求季節(jié)性有所回升和部分商品供應(yīng)偏緊影響,食品價格環(huán)比繼續(xù)上升,非食品相對平穩(wěn),預(yù)計10月CPI同比增長2.5%,較上期下降0.3個百分點。

PPI:國際油價受減產(chǎn)預(yù)期影響有所回溫,帶動生產(chǎn)資料價格有所回彈,生活資料受需求端影響相對平穩(wěn),工業(yè)生產(chǎn)價格同比繼續(xù)回落,預(yù)計10月PPI同比增長-1.3%,較上期下降2.2個百分點。

貨幣金融方面

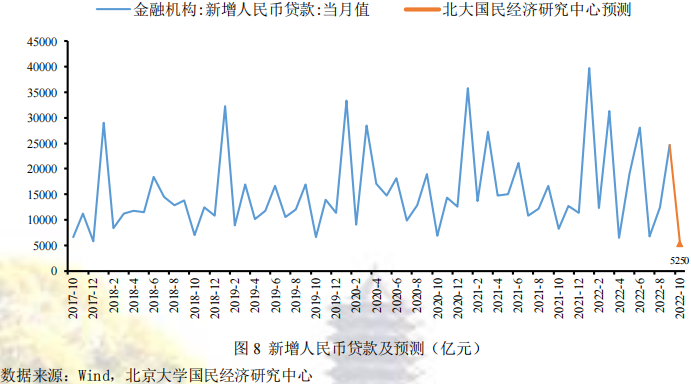

人民幣貸款:在穩(wěn)經(jīng)濟政策持續(xù)落實的背景下,10月信貸規(guī)模仍會得到支撐,但疫情的不確定性以及樓市需求不足,信貸規(guī)模或?qū)⒗^續(xù)受到抑制,預(yù)計10月新增人民幣貸款5250億元,同比少增3012億元。

M2:伴隨國內(nèi)持續(xù)出臺的穩(wěn)增長政策及減稅降費措施,流動性仍將維持寬松,同時疊加人民幣匯率承壓引致的外匯占款增加,將共同支撐10月M2同比增速高位運行,預(yù)計10月末M2同比增長11.8%,較上期下降0.3個百分點。

人民幣匯率:美聯(lián)儲加息預(yù)期較強,同時金融市場避險情緒上升,短期內(nèi)美元仍將保持高位震蕩,壓低人民幣,但隨著國內(nèi)疫情擾動減輕,國內(nèi)經(jīng)濟修復(fù)節(jié)奏逐漸加快,經(jīng)濟基本面對人民幣形成支撐,疊加人民銀行對外匯市場進行調(diào)控,預(yù)計11月人民幣匯率在7.15-7.30區(qū)間雙向波動。

正 文

工業(yè)增加值部分:工業(yè)端擾動有所反復(fù),穩(wěn)增長政策仍需發(fā)力

預(yù)計2022年10月份工業(yè)增加值同比增長5.0%,較上期回落1.3個百分點,三年復(fù)合增速5.1 %。10月從生產(chǎn)端來看,受多地疫情散發(fā)封控及訂單減少影響,焦化企業(yè)開工率有所回落至70%左右,石油瀝青裝置開工率回落至42.1%,受需求端汽車銷售放緩影響,全鋼、半鋼輪胎開工率維持較穩(wěn)定水平,分別為48.2%和56.3%。

從拉升因素看:第一,貨幣政策方面,10月央行在公開市場加大投放,表示要用好政策性開發(fā)性金融工具,重點發(fā)力支持基礎(chǔ)設(shè)施建設(shè),未來結(jié)構(gòu)性工具仍是主要著力點,從實際資金價格和政策工具余額評估,當前資金面整體仍維持在相對寬松的環(huán)境下,有利拉升上游工業(yè)需求。第二,財政政策方面,積極的財政政策將進一步鼓勵基礎(chǔ)設(shè)施建設(shè)投資和房地產(chǎn)投資,國務(wù)院常務(wù)會議部署持續(xù)落實好穩(wěn)經(jīng)濟一攬子政策和接續(xù)措施,努力推動四季度經(jīng)濟好于三季度,保持經(jīng)濟運行在合理區(qū)間,預(yù)計對工業(yè)生產(chǎn)產(chǎn)生支撐作用。

從壓低因素看:第一,國內(nèi)疫情仍呈反復(fù)態(tài)勢,同時房地產(chǎn)投資維持偏弱水準,影響工業(yè)生產(chǎn)強度,但生產(chǎn)供應(yīng)總體保持穩(wěn)定。第二,10月國內(nèi)疫情略有反彈但總體受控,物流人流積極修復(fù)對工業(yè)生產(chǎn)有所支撐,但當前國內(nèi)產(chǎn)成品庫存去化仍在繼續(xù),需求未能完全修復(fù)情形下企業(yè)將以去庫為主要傾向。

綜合而言,穩(wěn)增長政策有望繼續(xù)發(fā)力提供支撐,盡管全國多地疫情反復(fù)等短期因素影響產(chǎn)出增速及企業(yè)預(yù)期,但隨終端需求季節(jié)性回暖疊加上游成本端壓力減小,工業(yè)企業(yè)生產(chǎn)激勵存在支撐,預(yù)計10月份工業(yè)增加值同比增長5.0%。

消費部分:疫情擾動持續(xù),消費恢復(fù)進一步放緩

預(yù)計10月份社會消費品零售總額當月同比上升1.0%,較上期減少1.5個百分點。

從拉升因素看:促消費政策措施持續(xù)釋放。9月底,財政部、稅務(wù)總局、工業(yè)和信息化部發(fā)布《關(guān)于延續(xù)新能源汽車免征車輛購置稅政策的公告》,延長新能源汽車免征購置稅期限至2023年年底,這是新能源汽車免征購置稅第三次延期。據(jù)乘聯(lián)會消息,10月狹義乘用車零售市場在191萬輛左右,同比增長11.4%,其中新能源零售在55萬輛左右,同比增長73.5%。此外,近期多家銀行及各大電商平臺推出消費券、刷卡返現(xiàn)、滿減優(yōu)惠等優(yōu)惠活動,同時銀行還下調(diào)消費貸利率,有助于降低消費信貸成本、提振居民消費,支持消費復(fù)蘇。

從壓低因素看:第一,國內(nèi)疫情仍然呈現(xiàn)多點散發(fā)、局部規(guī)模性反彈的態(tài)勢。受疫情影響,餐飲、旅游等服務(wù)類消費修復(fù)進一步放緩。文旅部數(shù)據(jù)顯示,國慶節(jié)假期實現(xiàn)國內(nèi)旅游收入2872.1億元,同比減少26.2%,恢復(fù)至2019年同期的44.2%。第二,失業(yè)率有所上升影響居民收入增長。受疫情影響9月城鎮(zhèn)調(diào)查失業(yè)率較上期提高0.2個百分點,失業(yè)率上升直接導致居民收入下滑,降低了有效消費需求。第三,居民存款進一步提高。根據(jù)央行公布的數(shù)據(jù)顯示,9月居民戶新增人民幣存款達到2.39萬億元,同比增長15.6%,居民儲蓄意愿明顯增強,消費意愿降低。

綜合而言,盡管促汽車消費政策持續(xù)釋放、各大電商平臺及銀行推出各類活動提振消費,但由于疫情形勢仍然較為復(fù)雜嚴峻,使得服務(wù)類消費恢復(fù)放緩、失業(yè)率有所上升、居民消費預(yù)期轉(zhuǎn)弱,本月消費恢復(fù)進一步放緩,預(yù)計10月份社會消費品零售總額同比上升1.0%。

投資部分:高技術(shù)制造業(yè)及基建投資維持高位,投資穩(wěn)定增長

預(yù)計10月份固定資產(chǎn)投資累計同比增長5.7%,較上期減少0.2個百分點。

從拉升因素看:第一,制造業(yè)尤其是高技術(shù)制造業(yè)維持高增長。多部門聯(lián)合發(fā)布關(guān)于加大支持科技創(chuàng)新稅前扣除力度的公告,高新技術(shù)企業(yè)在2022年10月1日至2022年12月31日期間新購置的設(shè)備、器具,允許當年一次性全額在計算應(yīng)納稅所得額時扣除,并允許在稅前實行100%加計扣除;央行設(shè)立設(shè)備更新改造專項再貸款,專項支持金融機構(gòu)以不高于3.2%的利率向制造業(yè)、社會服務(wù)領(lǐng)域和中小微企業(yè)、個體工商戶等設(shè)備更新改造提供貸款;監(jiān)管部門鼓勵銀行進一步加大對制造業(yè)中長期貸款,其中,在制造業(yè)中長期貸款方面,鼓勵21家全國性銀行8-12月再新增1萬億-1.5萬億元。第二,實物工作量加速形成,基建投資持續(xù)發(fā)力。除了6000億元的政策性開發(fā)性金融工具額度外,9月7日國務(wù)院常務(wù)會議還指出,依法盤活地方2019年以來結(jié)存的5000多億元專項債限額,10月底前發(fā)行完畢,優(yōu)先支持在建項目,對基建投資產(chǎn)生拉動作用。

從壓低因素看:房地產(chǎn)開發(fā)投資回暖還需要持續(xù)地政策支撐。盡管9月底階段性調(diào)整差別化住房信貸政策、人民銀行決定下調(diào)首套個人住房公積金貸款利率、出售住房1年內(nèi)再購房有退稅優(yōu)惠等房地產(chǎn)利好政策接連出臺,但從高頻數(shù)據(jù)來看,截至10月28日,30個大中城市商品房成交套數(shù)以及成交面積同比分別下降22.5%和17.0%,降幅較9月再次擴大,房地產(chǎn)市場短期可能繼續(xù)承壓。

綜合而言,盡管房地產(chǎn)市場短期可能會繼續(xù)走弱,但實物工作量加速形成支撐基建投資增速不斷加快以及高技術(shù)制造業(yè)投資維持高增長將會促進投資平穩(wěn)增長,預(yù)計10月份固定資產(chǎn)投資累計同比增長5.7%。

出口部分:海外需求持續(xù)收緊,出口下行壓力增加

預(yù)計10月份出口同比增速為4.7%,較上月下降1個百分點。

從拉升因素看:第一,穩(wěn)外貿(mào)政策力度持續(xù)加大,新一輪外貿(mào)政策落地,對出口增長起到促進作用。9月27日,商務(wù)部印發(fā)《支持外貿(mào)穩(wěn)定發(fā)展若干政策措施》,增強外貿(mào)履約能力,進一步開拓國際市場。10月27日,商務(wù)部發(fā)言人束玨婷在商務(wù)部例行發(fā)布會上表示,將努力保持外貿(mào)運行在合理區(qū)間,實現(xiàn)全年保穩(wěn)提質(zhì)目標,繼續(xù)為國民經(jīng)濟恢復(fù)向好作出積極貢獻。近日,商務(wù)部、國家發(fā)展改革委、財政部、海關(guān)總署、國家稅務(wù)總局、市場監(jiān)管總局、外匯局等7部門聯(lián)合印發(fā)《關(guān)于加快推進市場采購貿(mào)易方式試點工作的函》,新設(shè)8個市場采購貿(mào)易方式試點。第二,憑借能源供給、供應(yīng)鏈穩(wěn)定性和產(chǎn)業(yè)鏈完整性的優(yōu)勢,出口份額仍對中國出口形成一定拉動。第三,人民幣匯率持續(xù)走弱,將對未來出口起到提振作用。

從壓低因素看:第一,2021年10月出口基數(shù)處于高位,高基數(shù)效應(yīng)對本期出口增速形成壓制。第二,全球通貨膨脹高位運行,發(fā)達經(jīng)濟體持續(xù)加息縮表,經(jīng)濟衰退風險增強,海外總需求進一步收縮,或?qū)χ袊隹诋a(chǎn)生影響;美國10月份制造業(yè)PMI初值為49.9,跌至榮枯線之下;歐元區(qū)10月份制造業(yè)PMI分別為46.6,創(chuàng)29個月以來新低;日本9月份制造業(yè)PMI初值為50.7,低于前值0.1。第三,10月國內(nèi)局部地區(qū)疫情出現(xiàn)反彈,受疫情影響城市數(shù)量增加,可能對出口產(chǎn)生不利影響。

綜合而言,穩(wěn)外貿(mào)政策力度加大,供應(yīng)鏈、產(chǎn)業(yè)鏈優(yōu)勢凸顯,利于支撐出口增速,但發(fā)達經(jīng)濟體加息概率不減,全球需求總量下行壓力增大,疊加高基數(shù)效應(yīng)壓制出口增速產(chǎn)生,預(yù)計10月出口同比增速為4.7%,較上月下降1個百分點。

進口部分:國內(nèi)穩(wěn)增長政策持續(xù)發(fā)力,進口增速緩慢回穩(wěn)

預(yù)計10月份進口同比增速為0.2%,較上月下降0.1個百分點。

從拉升因素看:穩(wěn)經(jīng)濟一攬子政策持續(xù)發(fā)力、接續(xù)政策接連推出,助力中國經(jīng)濟進一步復(fù)蘇,或?qū)χ袊M口形成支撐。10月26日,國務(wù)院辦公廳印發(fā)第十次全國深化“放管服”改革電視電話會議重點任務(wù)分工方案的通知,明確提出三個方面21項措施,推動政策措施落地,助力國內(nèi)經(jīng)濟增長期潛力釋放。

從壓低因素看:第一,由出口需求收縮而帶來的生產(chǎn)原料和中間品的進口需求逐漸下降,將利空中國進口增速。第二,10月份人民幣匯率持續(xù)走弱,不利于進口增速。第三,全球經(jīng)濟下行疊加流動性進一步收緊,大宗商品價格呈現(xiàn)回落態(tài)勢,價格因素對進口增速的貢獻將進一步削弱。

綜合而言,一攬子穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,國內(nèi)經(jīng)濟復(fù)蘇穩(wěn)步推進,利于進口增速,但出口需求收緊帶來的進口需求回落、匯率下行和價格因素削弱對進口增速產(chǎn)生一定影響,預(yù)計10月份進口同比增速為0.2%,較上月下降0.1個百分點。

CPI部分:食品價格繼續(xù)上升,服務(wù)價格保持平穩(wěn)

預(yù)計10月CPI同比上漲2.5%,較上期回落0.3個百分點,環(huán)比增長0.4%,其中食品項環(huán)比增長1.2%,非食品項環(huán)比增長0.1%,其中翹尾因素貢獻約0.1%,新漲價因素預(yù)計貢獻約2.4%。

CPI關(guān)注食品和非食品兩個方面,食品由豬肉、雞蛋和鮮菜鮮果等驅(qū)動,非食品由工業(yè)消費品和服務(wù)業(yè)價格驅(qū)動。截止10月30日,食品項方面,受前期產(chǎn)能下降、供給減少、需求相對回升和養(yǎng)殖端二次育欄明顯的影響,全國豬肉平均批發(fā)價格環(huán)比增長11.8%,另外受前期持續(xù)高溫天氣影響,國際小麥和玉米價格有所上行,邊際支撐國內(nèi)糧價,雞蛋平均批發(fā)價格環(huán)比增長5.5%,但蔬果方面上市供應(yīng)有所改善,28種重點監(jiān)測蔬菜環(huán)比-5.5%,7種重點監(jiān)測水果環(huán)比增長-1.2%,農(nóng)產(chǎn)品批發(fā)價格200指數(shù)環(huán)比-0.1%,菜籃子產(chǎn)品批發(fā)價格200指數(shù)環(huán)比-0.1%;非食品項方面,工業(yè)消費品方面,受上游工業(yè)大宗回彈影響,預(yù)計本月工業(yè)消費品價格環(huán)比上升0.1%;服務(wù)業(yè)價格方面,受10月疫情多地散發(fā)影響,整體表現(xiàn)下行,預(yù)計本月服務(wù)業(yè)價格環(huán)比下降0.1%。

綜合而言,受國際原油回彈、疫情反復(fù)、國內(nèi)消費需求季節(jié)性有所回升和部分商品供應(yīng)偏緊影響,食品價格環(huán)比繼續(xù)上升,非食品相對平穩(wěn),預(yù)計10月CPI同比增長2.5%。

能源價格有所回彈,工業(yè)價格繼續(xù)回落

預(yù)計10月PPI同比-1.3%,較上期下降2.2個百分點,環(huán)比0.3%,其中生產(chǎn)資料環(huán)比0.3%,生活資料環(huán)比0.1%,其中翹尾因素貢獻約-1.2%,新漲價因素預(yù)計貢獻約-0.1%。

總體而言,10月份主要工業(yè)品價格環(huán)比分化。國內(nèi)方面,疫情雖有反彈但整體可控(學習效應(yīng)突顯),工業(yè)需求恢復(fù)尚可,但整體仍以去庫存為主要傾向;國際方面,原油、有色金屬等國際大宗商品價格回落帶動國內(nèi)相關(guān)行業(yè)價格下降。截至10月30日,石油天然氣方面,地緣政治沖突邊際回升、OPEC產(chǎn)油國堅定減產(chǎn)以維持油價,布油、美油月度期貨結(jié)算均價環(huán)比分別增長3.3%、3.5%;煤炭方面,晉陜蒙主產(chǎn)地等地疫情及安監(jiān)壓力對供給造成一定擾動,1/3焦煤市場價環(huán)比7.9%;化工方面,各主要品類環(huán)比跟隨油價回彈;非金屬方面,隨保交樓、穩(wěn)樓市和基建等政策落地,水泥價格指數(shù)有所反彈,環(huán)比4.7%;黑色金屬方面,鐵礦石期貨結(jié)算價環(huán)比-2.6%,螺紋鋼市場價環(huán)比1.0%;有色金屬方面,電解銅市場價環(huán)比1.8%,鋁市場價環(huán)比0.1%、鉛市場價環(huán)比1.7%、鋅市場價環(huán)比1.7%;農(nóng)業(yè)生產(chǎn)方面,尿素、硫酸鉀復(fù)合肥市場價環(huán)比2.3%和-0.3%。

因此,10月國際油價受減產(chǎn)預(yù)期影響有所回溫,帶動生產(chǎn)資料價格有所回彈,生活資料受需求端影響相對平穩(wěn),工業(yè)生產(chǎn)價格同比繼續(xù)回落,預(yù)計10月PPI同比增長-1.3%。

新增人民幣貸款部分:穩(wěn)經(jīng)濟政策持續(xù)發(fā)力,信貸規(guī)模同比多增

預(yù)計2022年10月新增人民幣貸款5250億元,同比少增3012億元。

從拉升因素看:第一,穩(wěn)增長政策持續(xù)生效,支撐信貸。9月國常會進一步部署穩(wěn)增長政策,例如依法盤活地方2019年以來結(jié)存的5000多億元專項債限額優(yōu)先支持在建項目,并在10月底前發(fā)行完畢;加快農(nóng)業(yè)農(nóng)村基礎(chǔ)設(shè)施在建項目建設(shè),開工一批新項目于年內(nèi)完成投資3000億元以上,由此支撐10月信貸規(guī)模。第二,穩(wěn)樓市政策繼續(xù)出臺,全國多地下調(diào)貸款利率。10月起全國多地調(diào)整住房公積金貸款利率,首套個人住房公積金貸款利率下調(diào)0.15個百分點,5年以下(含5年)和5年以上利率分別調(diào)整為2.6%和3.1%,同時,多地首套房貸利率進入“3時代”,共同促進樓市回暖,拉升信貸。第三,央行宣布設(shè)立2000億元設(shè)備更新改造專項再貸款,專項支持充電樁、新型基礎(chǔ)設(shè)施、產(chǎn)業(yè)數(shù)字化轉(zhuǎn)型等10個領(lǐng)域設(shè)備購置與更新改造,并以不高于3.2%的利率向清單內(nèi)項目發(fā)放的合格貸款,央行按貸款本金等額提供資金支持。

從壓低因素看:第一,疫情的不確定因素仍在。10月國內(nèi)仍有疫情散發(fā),疫情的影響短期內(nèi)并不會消退,私人部門預(yù)期轉(zhuǎn)弱的趨勢仍在,不穩(wěn)定不確定因素支撐預(yù)防性儲蓄,中長期貸款需求仍將受到抑制,包括房貸、消費貸等。第二,樓市仍顯不振。截止到10月26日,30大中城市商品房成交面積853.93萬平方米,同比下降18.08%,顯示當前樓市回暖仍需時日。第三,10月全國疫情防控形勢嚴峻,多地出現(xiàn)疫情散發(fā),各類經(jīng)濟活動受到不利影響。

綜合而言,在穩(wěn)經(jīng)濟政策持續(xù)落實的背景下,10月信貸規(guī)模仍會得到支撐,但疫情的不確定性以及樓市需求不足,信貸規(guī)模或?qū)⒗^續(xù)受到抑制,預(yù)計2022年10月新增人民幣貸款5250億元,同比少增3012億元。

M2部分:貨幣政策仍顯寬松,M2同比增速高位運行

預(yù)計2022年10月末M2同比增長11.8%,較上期下降0.3個百分點。一是穩(wěn)增長政策持續(xù)出臺支撐信貸規(guī)模擴張。8月下旬以來穩(wěn)經(jīng)濟政策持續(xù)出臺,例如10月底前發(fā)行5000多億元專項債限額、LPR下調(diào)利率、房地產(chǎn)市場回暖措施等,刺激企業(yè)和居民的信貸規(guī)模進一步提高,拉升M2。二是人民幣匯率大幅走低,結(jié)匯意愿增強。截至10月28日,人民幣在岸匯率已經(jīng)從4月的6.4左右快速跌至7.2,跌幅達到了12.5%,相較于較9月仍在進一步下跌,導致實體部門或銀行向央行結(jié)匯意愿增強,外匯占款增加,從而拉升M2。三是減稅降費政策出臺。例如,國常會提出進一步延長制造業(yè)緩稅補繳期限4個月,涉及緩稅4400億元,同時對制造業(yè)新增留抵稅額即申即退,今年后4個月再為制造業(yè)退稅320億元;對個人養(yǎng)老金實行個人所得稅優(yōu)惠,對繳費者按每年12000元的限額予以稅前扣除,投資收益暫不征稅,領(lǐng)取收入實際稅負由7.5%降為3%;對部分行政事業(yè)性收費和保證金實行緩繳,幫助市場主體減負紓困,規(guī)模約1160億元,共同形成財政存款向M2轉(zhuǎn)移,拉升M2。

綜合而言,伴隨國內(nèi)持續(xù)出臺的穩(wěn)增長政策及減稅降費措施,流動性仍將維持寬松,同時疊加人民幣匯率承壓引致的外匯占款增加,將共同支撐10月M2同比增速高位運行,預(yù)計2022年10月末M2同比增長11.8%,較上期下降0.3個百分點。

人民幣匯率部分:美元指數(shù)高位震蕩,人民幣匯率承壓

預(yù)計2022年11月人民幣匯保持震蕩,震蕩區(qū)間為7.15~7.30。

從拉升因素看:第一,伴隨穩(wěn)經(jīng)濟政策持續(xù)落地,未來經(jīng)濟復(fù)蘇態(tài)勢進一步得到鞏固。第二,穩(wěn)外貿(mào)政策力度持續(xù)加大,供應(yīng)鏈和產(chǎn)業(yè)鏈優(yōu)勢凸顯,助力中國出口維持韌性,預(yù)計貿(mào)易順差短期仍將對人民幣形成支撐。第三,人民銀行對匯率市場進行調(diào)控,10月11日人民銀行貨幣政策司表示將綜合施策,穩(wěn)定預(yù)期,堅決抑制匯率大起大落,保持人民幣匯率在合理的均衡水平上基本穩(wěn)定。10月25日,人民銀行和外匯管理局宣布將企業(yè)和金融機構(gòu)的跨境融資宏觀審慎調(diào)節(jié)參數(shù)從1上調(diào)至1.25,旨在擴大企業(yè)和金融機構(gòu)的跨境融資來源,緩和人民幣貶值壓力,釋放穩(wěn)定人民幣匯率信號。

從壓低因素看:第一,盡管近期美元指數(shù)有所回落,但金融市場避險情緒上升仍對美元形成支撐,美元指數(shù)保持在高位震蕩,人民幣匯率相應(yīng)受到壓低。第二,國內(nèi)仍將實施穩(wěn)健的貨幣政策為穩(wěn)經(jīng)濟服務(wù),在10月13日第四次G20財長和央行行長會議,人民銀行行長易綱表示人民銀行將加大穩(wěn)健貨幣政策實施力度,為實體經(jīng)濟提供更有力支持。而在美聯(lián)儲官員多次講話表明堅定的抗通脹目標,9月美國CPI同比和核心CPI同比均高于預(yù)期,美國9月通脹數(shù)據(jù)超預(yù)期推動美聯(lián)儲加息預(yù)期走高,貨幣政策仍保持外緊內(nèi)松的態(tài)勢。第三,中美利差倒掛幅度持續(xù)加大,截止到10月28日,十年期美債收益率為3.76%,中美利差倒掛幅度進一步擴大,人民幣承壓。

綜合而言,美聯(lián)儲加息預(yù)期較強,同時金融市場避險情緒上升,短期內(nèi)美元仍將保持高位震蕩,壓低人民幣。但隨著國內(nèi)疫情擾動減輕,國內(nèi)經(jīng)濟修復(fù)節(jié)奏逐漸加快,經(jīng)濟基本面對人民幣形成支撐,疊加人民銀行對外匯市場進行調(diào)控,預(yù)計11月人民幣匯率在7.15-7.30區(qū)間雙向波動。

北京大學國民經(jīng)濟研究中心簡介:

北京大學國民經(jīng)濟研究中心成立于2004年。掛靠在北京大學經(jīng)濟學院。依托北京大學,重點研究領(lǐng)域包括中國經(jīng)濟波動和經(jīng)濟增長、宏觀調(diào)控理論與實踐、經(jīng)濟學理論、中國經(jīng)濟改革實踐、轉(zhuǎn)軌經(jīng)濟理論和實踐前沿課題、政治經(jīng)濟學、西方經(jīng)濟學教學研究等。同時,本中心密切跟蹤宏觀經(jīng)濟與政策的重大變化,將短期波動和長期增長納入一個綜合性的理論研究框架,以獨特的觀察視角去解讀,把握宏觀趨勢、剖析數(shù)據(jù)變化、理解政策初衷、預(yù)判政策效果。

中心的研究取得了顯著的成果,對中國的宏觀經(jīng)濟政策產(chǎn)生了較大影響。其中最具有代表性的成果有:(1)推動了中國人口政策的調(diào)整。中心主任蘇劍教授從2006年開始就呼吁中國應(yīng)該立即徹底放棄計劃生育政策,并轉(zhuǎn)而鼓勵生育。(2)關(guān)于宏觀調(diào)控體系的研究:中心提出了包括市場化改革、供給管理和需求管理政策的三維宏觀調(diào)控體系。(3)關(guān)于宏觀調(diào)控力度的研究:2017年7月,本中心指出中國的宏觀調(diào)控應(yīng)該嚴防用力過猛,這一建議得到了國務(wù)院主要領(lǐng)導的批示,也與三個月后十九大報告中提出的“宏觀調(diào)控有度”的觀點完全一致。(4)關(guān)于中國經(jīng)濟目標增速的成果。2013年,劉偉、蘇劍經(jīng)過縝密分析和測算,認為中國每年只要有6.5%的經(jīng)濟增速就可以確保就業(yè)。此后不久,這一增速就成為中國政府經(jīng)濟增長速度的基準目標。最近幾年中國經(jīng)濟的實踐也證明了他們的這一測算結(jié)果的精確性。(5)供給側(cè)研究。劉偉和蘇劍教授是國內(nèi)最早研究供給側(cè)的學者,他們在2007年就開始在《經(jīng)濟研究》等雜志上發(fā)表關(guān)于供給管理的學術(shù)論文。(6)新常態(tài)研究。劉偉和蘇劍合作的論文“新常態(tài)下的中國宏觀調(diào)控”(《經(jīng)濟科學》2014年第4期)是研究中國經(jīng)濟新常態(tài)的第一篇學術(shù)論文。蘇劍和林衛(wèi)斌還研究了發(fā)達國家的新常態(tài)。(7)劉偉和蘇劍主編的《尋求突破的中國經(jīng)濟》被譯成英文、韓文、俄文、日文、印地文5種文字出版。(8)北京地鐵補貼機制研究。2008年,本課題組受北京市財政局委托設(shè)計了北京市地鐵運營的補貼機制。該機制從2009年1月1日開始被使用,直到現(xiàn)在。

中心出版物有:(1)《原富》雜志。《原富》是一個月度電子刊物,由北京大學國民經(jīng)濟研究中心主辦,目的是以最及時、最專業(yè)、最全面的方式呈現(xiàn)本月國內(nèi)外主要宏觀經(jīng)濟大事并對重點事件進行專業(yè)解讀。(2)《中國經(jīng)濟增長報告》(年度報告)。該報告主要分析中國經(jīng)濟運行中存在的中長期問題,從2003年開始已經(jīng)連續(xù)出版14期,是相關(guān)年度報告中連續(xù)出版年限最長的一本,被教育部列入其年度報告資助計劃。(3)系列宏觀經(jīng)濟運行分析和預(yù)測報告。本中心定期發(fā)布關(guān)于中國宏觀經(jīng)濟運行的系列分析和預(yù)測報告,尤其是本中心的預(yù)測報告在預(yù)測精度上在全國處于領(lǐng)先地位。

免責聲明

北京大學國民經(jīng)濟研究中心屬學術(shù)機構(gòu),本報告僅供學術(shù)交流使用,在任何情況下,本報告中的信息或所表述的觀點僅供參考,亦不對任何人因使用本報告中的任何內(nèi)容所引致的任何損失負任何責任。

本報告版權(quán)僅為本研究中心所有,未經(jīng)書面許可,任何機構(gòu)和個人不得以任何形式翻版、復(fù)制、發(fā)表或引用。

京公網(wǎng)安備 11010802028547號