一邊是高才涌入、年薪百萬(wàn)的傳說(shuō),一邊是港府抓人、通函如箭的現(xiàn)實(shí)。港險(xiǎn)在疫情后成為內(nèi)地客的新寵。這一次,以高才、優(yōu)才為代表的港險(xiǎn)新勢(shì)力,攜內(nèi)地客戶過(guò)境,實(shí)現(xiàn)了一年28倍的增長(zhǎng)“神跡”。香港是否正邂逅著一場(chǎng)“潑天富貴”?新一輪港險(xiǎn)盛宴將走向何方?記者日前赴港一探究竟。

本輪港險(xiǎn)火熱的背后,是內(nèi)地壓抑了3至4年境外資產(chǎn)配置需求的集中釋放。內(nèi)地客赴港購(gòu)買香港保險(xiǎn),常常是為了追求高收益,然而人壽保險(xiǎn)的繳費(fèi)周期通常跨越10年以上,期間市場(chǎng)風(fēng)險(xiǎn)、政策風(fēng)險(xiǎn)、外匯風(fēng)險(xiǎn)相互交織,得失難以估量。未來(lái),隨著監(jiān)管方面重拳出擊,以及短期影響因素回落,香港保險(xiǎn)也將被“祛魅”。

入境處

乘坐廣深港高鐵抵達(dá)香港西九龍站,在通過(guò)高鐵閘機(jī)出口時(shí),抬頭便可看見(jiàn)一幅巨大的友邦保險(xiǎn)墻體廣告。保險(xiǎn)廣告多,是很多內(nèi)地人入境香港的第一印象。

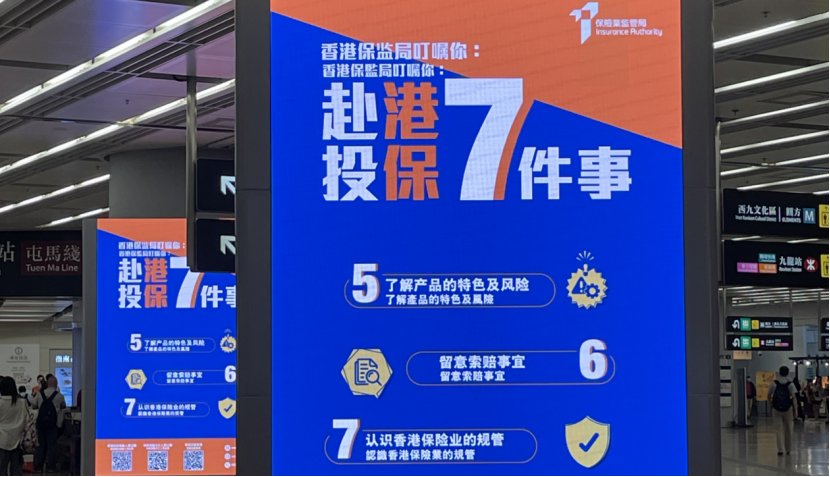

與友邦保險(xiǎn)巨幅廣告相呼應(yīng),在閘機(jī)旁邊一排大廳承重柱上掛著多個(gè)LED廣告屏,滾動(dòng)播放著香港保監(jiān)局的提醒:“赴港投保7件事”“避免與無(wú)牌人士接觸”“勿直接向保險(xiǎn)公司支付保費(fèi)”“切勿與中介人協(xié)議回傭”等。

一場(chǎng)注意力的爭(zhēng)奪賽在入境處已經(jīng)開(kāi)始。

從西九龍高鐵站出來(lái),路過(guò)鋪面狹窄的銀行、換鈔處,香港排名靠前的保險(xiǎn)公司廣告牌依次出現(xiàn),無(wú)數(shù)的信息朝你涌過(guò)來(lái),似都在暗示:“你是如此重要。”

保險(xiǎn)是香港國(guó)際金融中心的“特產(chǎn)”之一。作為亞洲保險(xiǎn)密度第一、滲透率第二的城市,香港保險(xiǎn)業(yè)對(duì)本地生產(chǎn)總值貢獻(xiàn)約4%,位列十大行業(yè)之一。在這方寸之地,共有157家保險(xiǎn)公司獲得授權(quán)經(jīng)營(yíng),持牌保險(xiǎn)中介人約11.6萬(wàn)名,占總勞動(dòng)人口3%。

2023年,香港毛保費(fèi)總額5497億港元,其中內(nèi)地訪客赴港投保保費(fèi)589.71億港元,同比增長(zhǎng)近28倍,已超越2019年疫情之前內(nèi)地訪客保費(fèi)收入。

這一切都得益于與內(nèi)地通關(guān)。2023年1月,廣深港高鐵恢復(fù),香港西九龍站接入了內(nèi)地4萬(wàn)多公里的高鐵路網(wǎng),與內(nèi)地58個(gè)城市每日對(duì)開(kāi)超過(guò)70次列車。

在入境處,赴港買保險(xiǎn)的旅客,與赴港工作或旅游的旅客有著明顯的不同:赴港買保險(xiǎn)的內(nèi)地客身邊,通常會(huì)有一位懂粵語(yǔ)、會(huì)普通話,熟悉本地事務(wù)的“導(dǎo)游”提供貼身服務(wù),這些人很可能是與香港保險(xiǎn)公司有合作的“轉(zhuǎn)介人”,即香港保監(jiān)局在入境處LED廣告中提醒的“無(wú)牌人士”。按照香港保險(xiǎn)業(yè)條例,無(wú)牌人士不得向客戶推介保險(xiǎn),港險(xiǎn)的講解、銷售全過(guò)程必須在香港完成。

如何在簽證時(shí)間內(nèi)完成保險(xiǎn)推介、銀行開(kāi)戶和簽單?時(shí)間格外寶貴,西九龍高鐵站周邊,圍繞港險(xiǎn)出現(xiàn)的一條龍服務(wù)將“香港效率”體現(xiàn)得淋漓盡致。

高鐵站所在的尖沙咀商圈,可謂“五步一銀行、十步一保險(xiǎn)”,招商永隆銀行、中銀香港、工銀亞洲、南洋商業(yè)銀行均在此設(shè)立網(wǎng)點(diǎn)。記者走訪各銀行網(wǎng)點(diǎn)發(fā)現(xiàn),現(xiàn)場(chǎng)排隊(duì)時(shí)間平均在三個(gè)小時(shí)以上。作為內(nèi)地客赴港投保第一站,尖沙咀海港城是香港主流保險(xiǎn)公司必爭(zhēng)之地,友邦、保誠(chéng)、宏利、萬(wàn)通、富通等都在此設(shè)立了投保服務(wù)中心。

從高鐵站走到海港城,短短幾分鐘的路程,記者見(jiàn)到多個(gè)保險(xiǎn)公司代理人站在街旁向游客舉牌示意招攬業(yè)務(wù),咨詢范圍涉及銀行開(kāi)戶、港險(xiǎn)服務(wù)、高端醫(yī)療、家族信托、資產(chǎn)配置、香港讀書、香港身份辦理等等。

百萬(wàn)圓桌簽單室

畢業(yè)于中山大學(xué)的劉菲(化名),去年在師姐的指導(dǎo)下,通過(guò)高才計(jì)劃獲得了香港身份證。隨后,她辭去珠三角一家上市公司市場(chǎng)部門的工作,加入了師姐所在的保險(xiǎn)公司,成為一名港險(xiǎn)代理人。

獲得香港身份之后,她很快也成了身邊有意向申請(qǐng)香港身份朋友們的咨詢師,手把手教會(huì)了十幾個(gè)朋友申請(qǐng)香港人才入境計(jì)劃。在和朋友談?wù)撓愀凵矸葜啵y免涉及家庭財(cái)務(wù)規(guī)劃、未來(lái)子女教育安排,劉菲的港險(xiǎn)業(yè)務(wù)便從這里開(kāi)展起來(lái)。

一個(gè)工作日的上午,劉菲帶著記者,來(lái)到了公司位于尖沙咀海港城港威大廈的投保服務(wù)中心。服務(wù)中心有一間占滿半層樓的環(huán)形會(huì)議室,幾十臺(tái)圓桌交錯(cuò)布置,被稱為“百萬(wàn)圓桌會(huì)議室”。記者來(lái)到這里時(shí),會(huì)議室靠近維多利亞港的圓桌已經(jīng)被占滿,人們?cè)谳p聲交談,服務(wù)員送上咖啡。來(lái)賓中,有為兒女教育籌謀的中年父母,為寶寶挑選醫(yī)療保險(xiǎn)的新手媽媽,有人打飛的過(guò)來(lái),有人乘坐高鐵,背著大包小包來(lái)到這里停留片刻。

上午11:30許,會(huì)議室迎來(lái)了人流高峰,大廳圓桌被占滿,服務(wù)員開(kāi)始提醒預(yù)約時(shí)間到了的代理人加快速度。不少人正是在這種來(lái)也匆匆、去也匆匆的節(jié)奏里,完成了簽單。

雖然香港保監(jiān)局提醒,赴港投保應(yīng)該從產(chǎn)品的推介、內(nèi)容講解、風(fēng)險(xiǎn)評(píng)估、簽單等全過(guò)程都在香港完成,須由香港持牌的中介人士提供服務(wù),但在通常情況下,客戶來(lái)到寸土寸金的尖沙咀,觀海景、喝咖啡之時(shí),已經(jīng)是簽單的最后一步了。

張佳是一位保險(xiǎn)行業(yè)獵頭。過(guò)去一年,他接到不少香港保險(xiǎn)機(jī)構(gòu)的需求,幫后者在內(nèi)地尋覓保險(xiǎn)代理人兼職賣港險(xiǎn)。他對(duì)記者表示,對(duì)于符合條件的內(nèi)地保險(xiǎn)代理人,會(huì)支持其辦理香港身份,考試合格之后成為正式的港險(xiǎn)代理人。但大多數(shù)內(nèi)地代理人只能以“轉(zhuǎn)介人”的方式合作。根據(jù)香港法律要求,“轉(zhuǎn)介人”是非持牌人士,不能進(jìn)行任何港險(xiǎn)推介和營(yíng)銷動(dòng)作。

香港保險(xiǎn)機(jī)構(gòu)物色內(nèi)地優(yōu)秀保險(xiǎn)代理人,是看重其客戶資源和服務(wù)能力,而根據(jù)監(jiān)管要求,后者不得在內(nèi)地對(duì)港險(xiǎn)做任何形式的推薦,這顯然不現(xiàn)實(shí)。事實(shí)上,大多數(shù)內(nèi)地客戶都是選定了投保方案后才會(huì)動(dòng)身赴港。

香港保險(xiǎn)傭金與內(nèi)地保險(xiǎn)業(yè)相比,優(yōu)勢(shì)盡顯。隨著內(nèi)地保險(xiǎn)行業(yè)推行“報(bào)行合一”,一些壽險(xiǎn)產(chǎn)品的傭金大幅下降。而在香港,保險(xiǎn)代理人銷售長(zhǎng)期壽險(xiǎn)的傭金在30%左右;保險(xiǎn)經(jīng)紀(jì)銷售長(zhǎng)期險(xiǎn)的傭金更可達(dá)到60%—70%。誘惑之下,一些內(nèi)地代理人開(kāi)始開(kāi)發(fā)內(nèi)地客戶的港險(xiǎn)需求,成為“轉(zhuǎn)介人”。

港險(xiǎn)新勢(shì)力

近年獲得香港高才、優(yōu)才身份的內(nèi)地人群,是推動(dòng)這波港險(xiǎn)增長(zhǎng)的“新勢(shì)力”。

2023年,香港政府調(diào)整人才引進(jìn)政策。根據(jù)香港入境處數(shù)據(jù),2023年收到超過(guò)22.4萬(wàn)宗各項(xiàng)人才入境計(jì)劃的申請(qǐng),是2022年申請(qǐng)數(shù)目4倍左右;約13.5萬(wàn)宗獲準(zhǔn)來(lái)港,同比2022年獲批上升255%。

像劉菲這樣的新香港人,獲得身份之后需要找一份工作,以保證未來(lái)的續(xù)簽。根據(jù)香港統(tǒng)計(jì)署數(shù)據(jù),香港金融及保險(xiǎn)的月收入中位數(shù)為3.5萬(wàn)港元,高于全港月收入中位數(shù)2.1萬(wàn)港元。金融及保險(xiǎn)業(yè)的賺錢能力對(duì)于新香港人頗具吸引力;而對(duì)于香港保險(xiǎn)公司而言,新香港人則可帶來(lái)內(nèi)地客戶資源。于是,高才優(yōu)才們和香港保險(xiǎn)公司完成了“雙向奔赴”。

雖然偶爾聽(tīng)聞同行簽大單,但劉菲并未感受到“潑天的富貴”。在她看來(lái),香港的保險(xiǎn)體系十分復(fù)雜,儲(chǔ)蓄年金保險(xiǎn)、投連險(xiǎn)、醫(yī)療險(xiǎn)等不同類型的產(chǎn)品,需要通過(guò)不同的資格考試獲得展業(yè)牌照,學(xué)習(xí)強(qiáng)度非常大,港險(xiǎn)銷售的工作并不輕松。“做港險(xiǎn)月入百萬(wàn)只存在于傳說(shuō)中,用來(lái)激勵(lì)大家心懷希望、奮力工作。”

數(shù)據(jù)顯示,2023年香港市場(chǎng)共有百萬(wàn)圓桌會(huì)員(MDRT,以標(biāo)準(zhǔn)保費(fèi)達(dá)到一定標(biāo)準(zhǔn)為入會(huì)資格)6467人,主要分布在友邦、保誠(chéng)幾家公司。相比11.6萬(wàn)的持牌人數(shù),MDRT會(huì)員只是行業(yè)內(nèi)5%的存在。

過(guò)去一年,劉菲身邊熬過(guò)了疫情的老保險(xiǎn)代理人或許迎來(lái)了開(kāi)單的旺季,但像她這樣的新保險(xiǎn)代理人,在這條路上能堅(jiān)持多久還要打問(wèn)號(hào)。和內(nèi)地一樣,香港保險(xiǎn)代理人的流失率極高,有數(shù)據(jù)顯示,行業(yè)一年內(nèi)留存率大概只有30%。

抓與躲

近期,香港保監(jiān)局與廉政公署首次聯(lián)合行動(dòng),將監(jiān)管的雷霆之勢(shì)指向了內(nèi)地客買港險(xiǎn)過(guò)程中的非持牌作業(yè)、高傭金等行為。

4月10日—11日,香港保監(jiān)局和廉政公署人員連續(xù)兩日到四個(gè)處所執(zhí)行搜查令,包括搜查一間持牌保險(xiǎn)經(jīng)紀(jì)公司及一間轉(zhuǎn)介人公司的辦公室,最終拘捕了一名個(gè)人經(jīng)紀(jì)及一名介紹人,指控他們涉嫌無(wú)牌銷售和串謀貪污行賄。

“港府抓人”事件,令潛行多年的港險(xiǎn)轉(zhuǎn)介模式受到公開(kāi)的打擊。記者從香港保監(jiān)局了解到,香港保監(jiān)局是在審查工作中接獲的情報(bào),在喬裝客戶的行動(dòng)中發(fā)現(xiàn)了上述非法經(jīng)營(yíng)活動(dòng)。

早在2023年11月,香港保監(jiān)局便向業(yè)界發(fā)出通函,警告從業(yè)人員遵守持牌展業(yè)的規(guī)定,不容許持牌保險(xiǎn)中介人違背其作為持牌人士的責(zé)任,即依賴或安排非持牌人士代其進(jìn)行受規(guī)管的活動(dòng)(如在內(nèi)地營(yíng)銷推介香港保險(xiǎn))。警告雖然發(fā)出,非法展業(yè)依然堂而皇之地發(fā)生,于是出現(xiàn)了4月暗訪、抓人的一幕。

在香港,非持牌展業(yè)是一項(xiàng)重罪。香港保監(jiān)局新聞發(fā)言人對(duì)證券時(shí)報(bào)記者表示,任何人若在沒(méi)有所需牌照的情況下進(jìn)行受規(guī)管活動(dòng),即屬刑事罪行(除非豁免適用)。此項(xiàng)規(guī)定的重要性在于,違反該法律條文的人士可判處罰款及最多兩年的監(jiān)禁。

吳華(化名)是一名香港保險(xiǎn)行業(yè)人士,他從另外一個(gè)角度向記者闡述了抓人事件的背景。

2023年通關(guān)以來(lái),一些香港保險(xiǎn)經(jīng)紀(jì)公司為了獲客,與內(nèi)地轉(zhuǎn)介人合作,由內(nèi)地轉(zhuǎn)介人在前端營(yíng)銷后,將意向客戶帶到香港,再與香港經(jīng)紀(jì)公司接頭、完成簽單。由于香港經(jīng)紀(jì)公司并不掌握客戶資源,前期也不參與銷售推介,只是“出單通道”,其所獲的傭金絕大部分都支付給了轉(zhuǎn)介人。

“雖然簽了保單,但是收益都外流了,還滋生了返傭、回扣等陋習(xí),引起部分香港保險(xiǎn)持牌人士的憤慨。有人投訴至行業(yè)協(xié)會(huì)、保監(jiān)局,最后引發(fā)了監(jiān)管執(zhí)法行為。”吳華說(shuō),在香港,返傭被視為有損公平、破壞市場(chǎng)規(guī)則的行為,不返傭是從業(yè)者共同遵守的底線。而在內(nèi)地,一些從業(yè)人員素有返傭的習(xí)慣,行業(yè)屢禁不止。如果任由這種趨勢(shì)發(fā)展,勢(shì)必將對(duì)香港過(guò)往的傳統(tǒng)構(gòu)成挑戰(zhàn),這也是香港保險(xiǎn)從業(yè)者所不能容忍的。

香港保監(jiān)局認(rèn)為,當(dāng)不受監(jiān)管、沒(méi)有記錄的回扣被純粹地用作銷售過(guò)程中的誘因時(shí),客戶可能會(huì)被分散注意力,不能仔細(xì)考慮所購(gòu)買的保單是否適合自己的個(gè)人情況。因此,這類回扣會(huì)成為不當(dāng)銷售的工具,并可能為保單持有人帶來(lái)不良后果。此外,不受監(jiān)管的回扣還會(huì)在客戶之間造成區(qū)別對(duì)待。

香港保監(jiān)局提醒,保險(xiǎn)公司有責(zé)任確保長(zhǎng)期保險(xiǎn)產(chǎn)品的酬勞架構(gòu)不會(huì)產(chǎn)生“不當(dāng)誘因”,從而引致中介人進(jìn)行不當(dāng)銷售及過(guò)度進(jìn)取的銷售。沒(méi)有記錄的回扣、比例異乎尋常的轉(zhuǎn)介費(fèi),都在事實(shí)上鼓勵(lì)了無(wú)牌銷售的行為。

港府的行為,對(duì)于一些為追求業(yè)績(jī)而鋌而走險(xiǎn)的香港保險(xiǎn)經(jīng)紀(jì)、保險(xiǎn)公司形成了震懾。

內(nèi)地監(jiān)管態(tài)度成關(guān)鍵

保險(xiǎn)獵頭張佳表示,在與香港保險(xiǎn)公司的接觸中,他感受到后者密切關(guān)注著內(nèi)地監(jiān)管部門對(duì)跨境投保的態(tài)度。內(nèi)地監(jiān)管部門對(duì)跨境保險(xiǎn)最新的一次表態(tài),頗有意味。

跨境理財(cái)通試點(diǎn)擴(kuò)大規(guī)模后,跨境保險(xiǎn)通的方案被不少業(yè)內(nèi)人士呼吁。今年2月1日,金融監(jiān)管總局回復(fù)關(guān)于推進(jìn)“跨境保險(xiǎn)通”提案時(shí)表示,該建議與《中華人民共和國(guó)保險(xiǎn)法》的要求存在沖突。港澳的保險(xiǎn)監(jiān)管政策、產(chǎn)品費(fèi)率、產(chǎn)品銷售等政策與內(nèi)地存在較大差異,如果在不設(shè)商業(yè)存在的前提下在內(nèi)地銷售保險(xiǎn)產(chǎn)品,可能不利于保護(hù)消費(fèi)者合法權(quán)益。“跨境保險(xiǎn)通”涉及法律法規(guī)、金融監(jiān)管、消費(fèi)者保護(hù)等多方面因素,現(xiàn)階段直接開(kāi)展試點(diǎn)的時(shí)機(jī)尚不成熟。

除了金融監(jiān)管總局,外匯管理方面的態(tài)度也至關(guān)重要。

由于我國(guó)資本項(xiàng)目下的收支并未完全開(kāi)放,具有分紅理財(cái)性質(zhì)的壽險(xiǎn)保費(fèi)出境、理賠款的入境將受到外匯管理上的限制。一直以來(lái),內(nèi)地客戶購(gòu)買港險(xiǎn)的資金,通常以旅游、消費(fèi)等名義進(jìn)行換匯,保單額度較大的,或是借用親友的換匯額度,或者找中間人“對(duì)倒”,更有人借道地下錢莊將錢匯出境。總之,內(nèi)地客購(gòu)買港險(xiǎn)的資金出入境,始終游走在灰色地帶。

對(duì)這些風(fēng)險(xiǎn),香港保險(xiǎn)公司也有所防備。記者拿到一份中國(guó)人壽海外公司為內(nèi)地人士赴港投保所準(zhǔn)備的“重要資料聲明書”,上面對(duì)相關(guān)風(fēng)險(xiǎn)做了提示:

“本保單在香港承保,如內(nèi)地相關(guān)法規(guī)及政策日后改變,可能為閣下帶來(lái)不可預(yù)見(jiàn)的風(fēng)險(xiǎn)(例如外匯政策改變令閣下無(wú)法繳付保費(fèi)以至保單失效等)。”

“因應(yīng)香港法律及保險(xiǎn)公司的核保等要求,保險(xiǎn)公司有責(zé)任及需要對(duì)保單的資金來(lái)源進(jìn)行核實(shí),包括在需要時(shí)或較高風(fēng)險(xiǎn)的情況下要求投保人提供合法資金來(lái)源證明,以及與保單保額相匹配的合法收入證明。就可疑個(gè)案或因應(yīng)香港執(zhí)法機(jī)構(gòu)的要求,保險(xiǎn)公司可在毋須取得保單持有人的同意下,向有關(guān)機(jī)構(gòu)轉(zhuǎn)交相關(guān)資料。”

港險(xiǎn)盛宴走向何方?

時(shí)光流轉(zhuǎn)到2016年,香港保險(xiǎn)的上一輪盛宴中,內(nèi)地訪客為香港貢獻(xiàn)了超過(guò)720億港元的人壽保單。隨著國(guó)家外匯管理局對(duì)內(nèi)地客銀聯(lián)刷卡購(gòu)買香港保險(xiǎn)做出單次5000美元的限制,內(nèi)地客戶購(gòu)買香港保險(xiǎn)的總保費(fèi)出現(xiàn)大幅回落。

本輪港險(xiǎn)熱,與2016年有著明顯差異。去年內(nèi)地客在港投保規(guī)模的快速上升,是內(nèi)地壓抑了3至4年境外資產(chǎn)配置需求的集中釋放。

過(guò)去3年,內(nèi)地壽險(xiǎn)產(chǎn)品的預(yù)定利率從3.5%下降到3%,萬(wàn)能險(xiǎn)結(jié)算利率告別4%。未來(lái),如果長(zhǎng)期利率繼續(xù)下行,壽險(xiǎn)預(yù)定利率可能還會(huì)下調(diào)。而同期,香港保單因投資策略的自由度高,資金在全球配置而受到推崇。

此外,香港保險(xiǎn)設(shè)計(jì)靈活,比如最高可以用9種貨幣計(jì)價(jià),保單可以拆分,受保人可無(wú)限次更改,滿足了一些高凈值人群對(duì)資產(chǎn)規(guī)劃的需求。

這一輪港險(xiǎn)熱潮,產(chǎn)品的成交偏好也出現(xiàn)明顯變化。2019年,內(nèi)地客戶赴港購(gòu)買的產(chǎn)品中,重疾險(xiǎn)占比達(dá)57%,終身壽險(xiǎn)占34%,醫(yī)療險(xiǎn)占比3%。但疫情后,重疾險(xiǎn)占比一路下滑,終身壽險(xiǎn)因?yàn)閮?chǔ)蓄和分紅功能受到青睞,2023年的占比達(dá)到了55%,取代了重疾險(xiǎn)頂流的位置。

對(duì)比近十年港險(xiǎn)盛宴的特點(diǎn)不難看出,內(nèi)地客被香港保險(xiǎn)吸引,大多源于對(duì)港險(xiǎn)高收益的認(rèn)知。香港保單真的能做到宣傳中的年收益6%—7%嗎?記者發(fā)現(xiàn),不少人忽略了實(shí)現(xiàn)高收益是有前提的,而且高收益并不保證。

香港分紅險(xiǎn)的收益分為保證部分和非保證部分,非保證部分有低、中、高三檔收益。以香港保誠(chéng)今年熱銷的雋富多元貨幣為例,按照中檔收益計(jì)算,投保人持有保單第10年末,內(nèi)部收益率為2.6%;當(dāng)持有至第15年末時(shí),內(nèi)部收益率上升至4.65%;持有至第20年末時(shí),內(nèi)部收益率上升至5.59%。也就是說(shuō),不少香港保險(xiǎn)宣傳6%—7%的年化收益率,是建立在持有保單20年以上的前提下的。而當(dāng)一項(xiàng)投資放在20年的時(shí)間框架下,其面對(duì)的利率風(fēng)險(xiǎn)、匯率風(fēng)險(xiǎn)和市場(chǎng)風(fēng)險(xiǎn),與短期投資決策相比,不可同日而語(yǔ)。

分紅險(xiǎn)獲得高收益的另一個(gè)前提是,保單的分紅能100%達(dá)成。香港監(jiān)管要求保險(xiǎn)公司每年強(qiáng)制披露分紅險(xiǎn)的分紅達(dá)成率,給了外部觀察和監(jiān)督香港保險(xiǎn)分紅的窗口。記者查閱了一些知名保險(xiǎn)公司的產(chǎn)品系列過(guò)去十年的分紅實(shí)現(xiàn)率,大致分布在30%—120%之間,且隨著市場(chǎng)波動(dòng)。可見(jiàn),香港保險(xiǎn)正如其合同中所言,分紅險(xiǎn)的非保證部分不保證、且確有浮動(dòng),購(gòu)買者應(yīng)有充分的心理準(zhǔn)備。這些告知事項(xiàng),是官方對(duì)香港保險(xiǎn)的“祛魅”,但是在銷售中卻常常被忽視。

雖然香港保險(xiǎn)可投資全球,但是也要面對(duì)全球金融市場(chǎng)的重大不確定性和挑戰(zhàn),長(zhǎng)期看,超額收益與所承擔(dān)的風(fēng)險(xiǎn)成正比,保險(xiǎn)公司大多采取分散、均衡的投資策略,并不追求所謂的“明顯跑贏大勢(shì)”。例如,香港保誠(chéng)2023年年報(bào)顯示,其資產(chǎn)管理公司瀚亞在過(guò)去一年僅有44%的管理基金投資表現(xiàn)優(yōu)于各自基準(zhǔn),該比例在2022年為59%,如果回溯過(guò)往三年,這一比例為50%。

今年一季度,內(nèi)地訪客貢獻(xiàn)新單保費(fèi)156億港元,占香港個(gè)人業(yè)務(wù)新單保費(fèi)的24%,在2023年第四季度,這一占比為35.3%。其實(shí),2023年上半年內(nèi)地訪客投保規(guī)模激增之后,在三四季度已經(jīng)有所回落。

多位保險(xiǎn)業(yè)內(nèi)人士表示,港險(xiǎn)市場(chǎng)熱度的持續(xù)性受到多種因素的影響,包括內(nèi)外部經(jīng)濟(jì)環(huán)境、政策變化等。在內(nèi)地訪客積壓的需求集中釋放后,若無(wú)重大政策變動(dòng),港險(xiǎn)市場(chǎng)熱度將趨于穩(wěn)定。

香港保監(jiān)局行政總監(jiān)張?jiān)普痪们氨硎荆磥?lái)內(nèi)地客戶每年新造保單規(guī)模預(yù)計(jì)會(huì)維持在400億到500億港元水平。

來(lái)源:證券時(shí)報(bào)網(wǎng) 券商中國(guó)

京公網(wǎng)安備 11010802028547號(hào)

京公網(wǎng)安備 11010802028547號(hào)