過(guò)去兩年,美國(guó)的房地產(chǎn)市場(chǎng)出現(xiàn)了非理性繁榮。在2020年經(jīng)歷了第一輪新冠肺炎疫情沖擊后,房地產(chǎn)業(yè)率先帶領(lǐng)美國(guó)經(jīng)濟(jì)走向復(fù)蘇。

受到財(cái)政政策和貨幣政策“雙寬”的影響,美國(guó)居民購(gòu)房需求迅速攀升,無(wú)論是傳統(tǒng)沿海發(fā)達(dá)地區(qū),還是內(nèi)陸欠發(fā)達(dá)城市,其房?jī)r(jià)在過(guò)去兩年時(shí)間內(nèi)都大幅上漲,即便是2008年全球金融危機(jī)爆發(fā)之前也未曾有過(guò)如此夸張的表現(xiàn)。

直到2022年3月,美聯(lián)儲(chǔ)在時(shí)隔3年后首次宣布加息。此后在短短的四個(gè)多月的時(shí)間內(nèi)迅速加息,將聯(lián)邦基金目標(biāo)利率由0%-0.25%調(diào)升至2.25%-2.50%區(qū)間;其中6月和7月均加息75個(gè)基點(diǎn),幅度為1994年以來(lái)所罕見(jiàn)。

市場(chǎng)不禁要問(wèn),美國(guó)的樓市扛得住嗎?美國(guó)樓市將面臨怎樣的風(fēng)險(xiǎn)?

01

美國(guó)房?jī)r(jià)大漲的成因

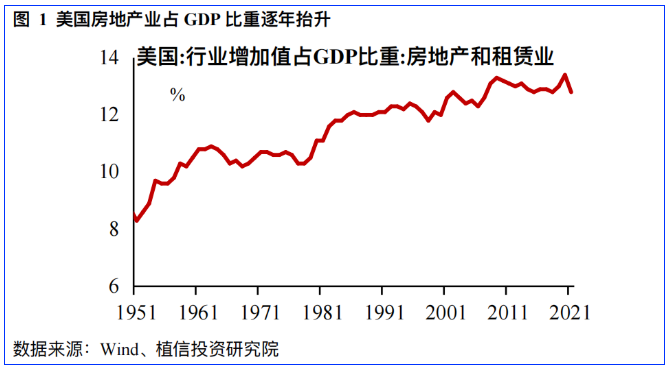

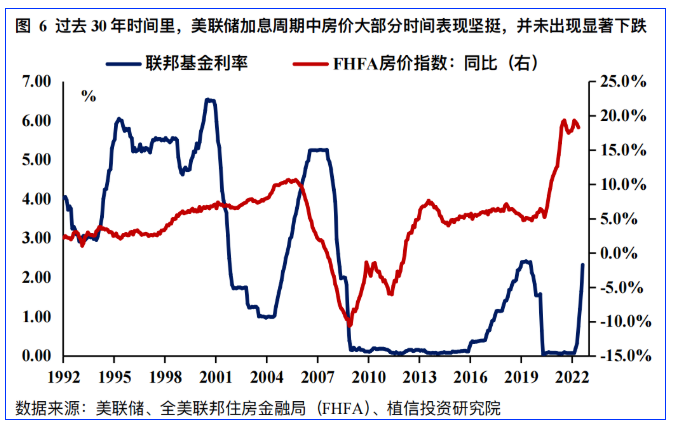

此輪美國(guó)經(jīng)濟(jì)復(fù)蘇與房地產(chǎn)興盛密切關(guān)聯(lián)。2020年上半年,美國(guó)經(jīng)濟(jì)在新冠疫情的影響下,出現(xiàn)了階段性衰退的狀況,為此美國(guó)財(cái)政和貨幣政策采取了“雙寬”的方式救助經(jīng)濟(jì)。在所有行業(yè)中,美國(guó)房地產(chǎn)業(yè)率先復(fù)蘇。在大量流動(dòng)性的支持下,全美住房銷售出現(xiàn)了歷史上比較罕見(jiàn)的井噴行情,行業(yè)景氣度在較短的時(shí)間內(nèi)快速上升,房?jī)r(jià)大幅上漲,并帶領(lǐng)其他行業(yè)逐步恢復(fù)到接近疫情前水平。截止2022年5月,全美聯(lián)邦住房金融局(FHFA)房?jī)r(jià)指數(shù)同比上漲18.3%,漲幅較2022年2月19.4%的水平稍低一些,但仍處于1992年統(tǒng)計(jì)以來(lái)最高水平區(qū)間。參考統(tǒng)計(jì)時(shí)間更久遠(yuǎn)的OECD數(shù)據(jù),到2022年一季度末,美國(guó)OECD實(shí)際房?jī)r(jià)指數(shù)同比11.7%,盡管較2021年三季度13.7%的漲幅有所回落,但兩位數(shù)的漲幅仍是1970年以來(lái)最高水平。

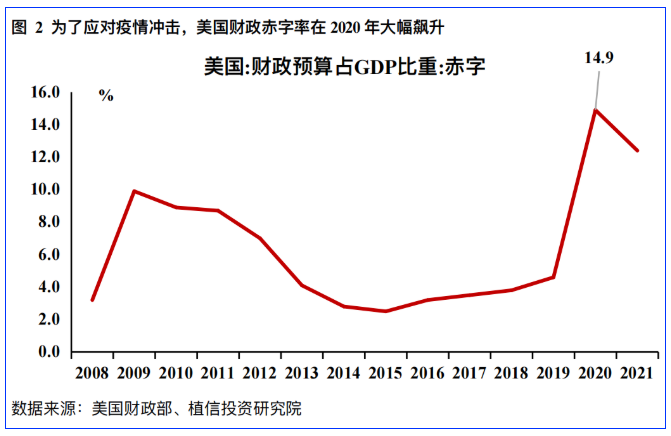

美國(guó)超寬松的財(cái)政政策和貨幣政策是促成此輪房?jī)r(jià)大漲的重要原因之一。幾乎每一輪房?jī)r(jià)大漲都離不開(kāi)需求端的刺激。本輪美國(guó)疫情主要始于2020年初,為應(yīng)對(duì)疫情沖擊,美國(guó)財(cái)政政策和貨幣政策迅速采取措施,擴(kuò)大支出和刺激的力度。2020年美國(guó)政府先后推出了六輪財(cái)政支持計(jì)劃,包括擴(kuò)大失業(yè)補(bǔ)助覆蓋人群、增加額外補(bǔ)貼、延長(zhǎng)失業(yè)保險(xiǎn)期限,并一次性發(fā)放疏困資金,2020年二季度,美國(guó)居民個(gè)人總收入增速同比增長(zhǎng)10.9%,上一次該指標(biāo)出現(xiàn)兩位數(shù)增長(zhǎng)還要回到1984年。2020年財(cái)年(截至2020年9月末)聯(lián)邦財(cái)政赤字規(guī)模較前一年擴(kuò)大1萬(wàn)億美元至3.1萬(wàn)億美元,赤字率達(dá)到驚人的14.9%。美聯(lián)儲(chǔ)自2020年3月開(kāi)始即推行超寬松貨幣政策,包括下調(diào)聯(lián)邦基金目標(biāo)利率至0%-0.25%,宣布增持美國(guó)國(guó)債和住房抵押貸款支持證券(MBS),并創(chuàng)新流動(dòng)性工具,直接向部分企業(yè)和政府部門(mén)注入充足的流動(dòng)性,購(gòu)買商業(yè)票據(jù)融資便利(CPFF)、貨幣市場(chǎng)基金流動(dòng)性便利(MMLF)和一級(jí)交易商信貸便利(PMCCF)等。兩年過(guò)后,美聯(lián)儲(chǔ)資產(chǎn)負(fù)債表從2020年2月的4.2萬(wàn)億增至2022年3月中旬的9萬(wàn)億,出現(xiàn)了史上罕見(jiàn)的大擴(kuò)張。其中,與房地產(chǎn)相關(guān)的抵押貸款支持證券MBS存量規(guī)模從1.4萬(wàn)億大幅增至2.7萬(wàn)億左右,幾乎翻了一倍;同期美國(guó)30年期長(zhǎng)期抵押貸款利率從疫情前3.5%左右水平,最低在2021年7月份一度跌破3%至2.8%附近的歷史低位。

與強(qiáng)刺激下需求過(guò)快擴(kuò)張不同,供給端增長(zhǎng)依舊緩慢,是導(dǎo)致房?jī)r(jià)快速上漲的另一個(gè)重要因素。疫情之下,建筑材料成本大漲,美國(guó)各地房地產(chǎn)建筑業(yè)活動(dòng)受限。在此期間,從木材到建筑裝飾材料,漲幅在50%-200%不等。2020年3月-2022年3月期間,美國(guó)成屋和新屋銷售(年化)合計(jì)增加73.6萬(wàn)套,而同期新屋開(kāi)工為57.7萬(wàn)套,房屋新開(kāi)工跟不上住房銷售的增速。預(yù)期預(yù)支過(guò)快,供需缺口持續(xù)擴(kuò)大,遂成為推動(dòng)房?jī)r(jià)上漲的重要因素。而勞動(dòng)力成本的快速上升,則增加了房地產(chǎn)開(kāi)發(fā)商的成本壓力。美國(guó)勞工部的數(shù)據(jù)顯示,2017年-2019年,非農(nóng)建筑業(yè)員工月度薪資增速在3%左右,而疫情過(guò)后至今,平均月度薪資增速升至4%。2022年7月,當(dāng)月薪資增速已經(jīng)達(dá)到5.5%。與此同時(shí),可供出售的房產(chǎn)庫(kù)存卻持續(xù)下降。美國(guó)統(tǒng)計(jì)局的數(shù)據(jù)顯示,截至2022年二季度末,全美空置房屋庫(kù)存約1528萬(wàn)套;其中,可供出租的房屋為264.3萬(wàn)套,與2020年一季度末疫情爆發(fā)前相比庫(kù)存水平分別減少了4.3和13.6個(gè)百分點(diǎn)。因此,本輪美國(guó)房?jī)r(jià)大漲是供需兩方面合力促成的,以需求拉動(dòng)為主。

02

美國(guó)樓市“降溫” 醞釀行業(yè)金融風(fēng)險(xiǎn)

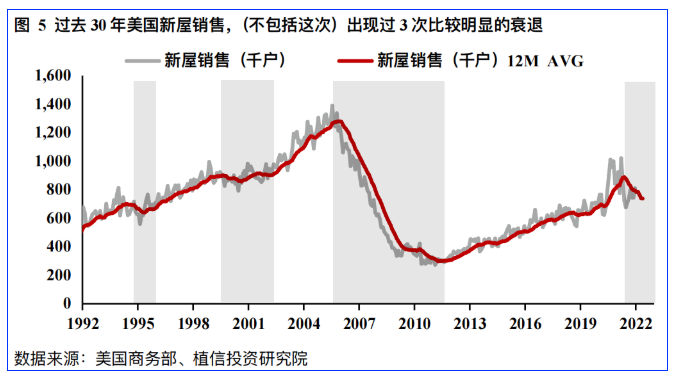

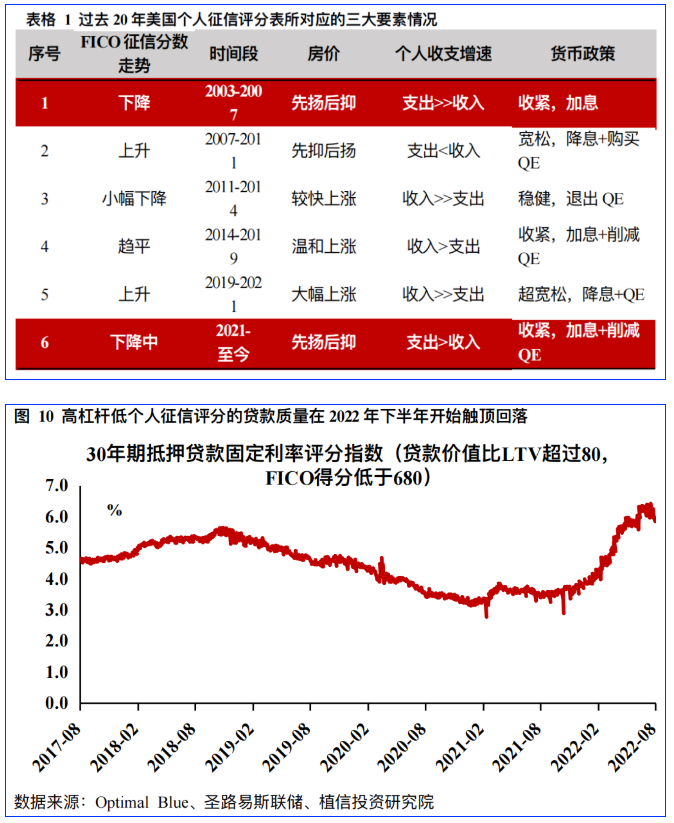

自2021年三季度開(kāi)始,在美聯(lián)儲(chǔ)貨幣政策轉(zhuǎn)向后,美國(guó)住宅銷售熱度觸頂后逐步回落。根據(jù)美國(guó)商務(wù)部公布的數(shù)據(jù),截止2022年6月末,全美新屋銷售年化為59萬(wàn)戶,當(dāng)月同比下降12.7%,新屋銷售月度同比增速已經(jīng)連續(xù)13個(gè)月出現(xiàn)負(fù)增長(zhǎng),成屋銷售也基本上反映出同樣的狀況。按照銷售絕對(duì)水平來(lái)看,自2022年3月開(kāi)始當(dāng)月銷售值低于趨勢(shì)值(12個(gè)月均值)。美聯(lián)儲(chǔ)在7月FOMC會(huì)議紀(jì)要中也明確指出,美國(guó)房地產(chǎn)市場(chǎng)已經(jīng)顯著走軟。供應(yīng)鏈短缺造成的建筑材料供給不足也拖累了房地產(chǎn)相關(guān)的投資活動(dòng)。截至2022年8月,全美建筑商信心指數(shù)NAHB指數(shù)跌至49,與20個(gè)月之前90的水平相比出現(xiàn)了明顯的回落。建筑商在房?jī)r(jià)大漲的環(huán)境下對(duì)建筑業(yè)持悲觀預(yù)期,很大程度上與供應(yīng)鏈短缺所造成的建筑材料價(jià)格、建筑工人薪資水平在較短時(shí)間內(nèi)大幅度上漲有關(guān)。

加息對(duì)抑制房?jī)r(jià)的效果通常需要4-6個(gè)季度才能顯現(xiàn)。過(guò)去三十年,美聯(lián)儲(chǔ)經(jīng)歷了五次加息周期,除了金融危機(jī)前夕美國(guó)房?jī)r(jià)出現(xiàn)回落之外,其余四次房?jī)r(jià)并未出現(xiàn)明顯回落,且通常在加息前半段1-2年時(shí)間內(nèi)延續(xù)著較好的上漲勢(shì)頭,在加息的尾聲階段漲幅才出現(xiàn)回落。最近的一次是在耶倫時(shí)代。為了逐步實(shí)現(xiàn)貨幣正常化,美聯(lián)儲(chǔ)從2015年12月開(kāi)啟了為期三年的加息歷程,將聯(lián)邦基金目標(biāo)利率區(qū)間從0%-0.25%提升至2.25%-2.50%水平。30年期抵押貸款固定利率從4%左右的水平,逐步攀升至2018年末接近5%左右的水平,購(gòu)房利率增加了約1個(gè)百分點(diǎn),償債成本約增加25%。期間,美國(guó)房?jī)r(jià)一直保持在平均6%左右的漲幅,僅在加息最后三個(gè)季度左右的時(shí)間里,漲幅回落接近2個(gè)百分點(diǎn)。這表明,在漸進(jìn)加息的道路上,美國(guó)樓市并未出現(xiàn)明顯的衰退,房?jī)r(jià)總體保持較為平穩(wěn)的增速。然而應(yīng)該注意到,此輪美聯(lián)儲(chǔ)加息的節(jié)奏與2005年前后的節(jié)奏和速度比較相似,即在較短的時(shí)間內(nèi)快速上調(diào)利率。這固然會(huì)在較短的時(shí)間內(nèi)增加購(gòu)房者的還款壓力,也會(huì)對(duì)購(gòu)房需求產(chǎn)生影響。

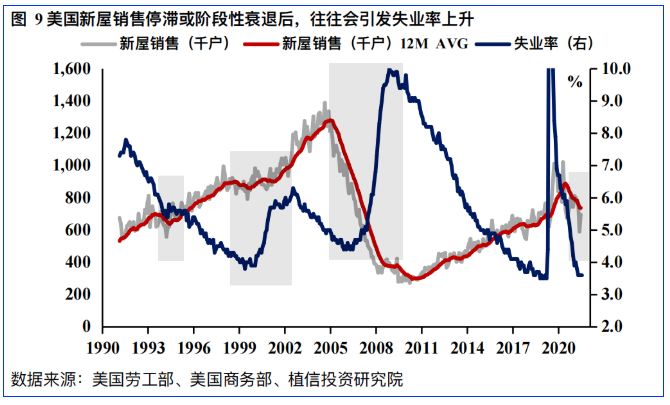

貨幣政策大幅快速收緊加大了購(gòu)房者的利息支出壓力。短期內(nèi)住房抵押貸款利率快速上升導(dǎo)致購(gòu)房者每月償付貸款利息支出大幅快速增加,從而抑制了需求釋放。美聯(lián)儲(chǔ)在2021年三季度末宣布年內(nèi)將削減QE的購(gòu)買量,至此開(kāi)啟了貨幣政策收緊的進(jìn)程。此后,美國(guó)長(zhǎng)期抵押貸款利率觸底后回升,并帶動(dòng)個(gè)人償債壓力上升。截至2022年二季度末,美國(guó)30年期抵押貸款固定利率(季度均值)升至5.27%,較2021年三季度2.87%的水平上升了約240個(gè)基點(diǎn)。相應(yīng)地,個(gè)人利息支出增速達(dá)到9.8%,個(gè)人利息支出增速開(kāi)始超過(guò)個(gè)人收入增速,二季度美國(guó)個(gè)人總收入增速不到5%。

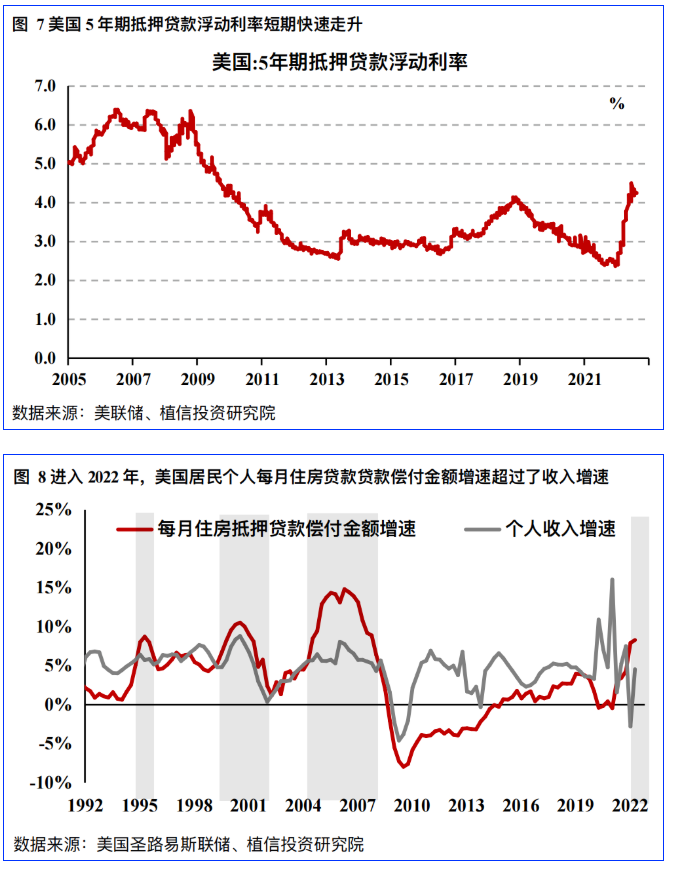

高房?jī)r(jià)推動(dòng)償債收入比反轉(zhuǎn)。當(dāng)前美國(guó)房貸利率與房?jī)r(jià)同步上漲,則可能誘發(fā)存量貸款者的再融資需求擴(kuò)張,一旦購(gòu)房者收入增速放緩,則可能導(dǎo)致抵押貸款的風(fēng)險(xiǎn)敞口擴(kuò)大。根據(jù)近期全美房地產(chǎn)經(jīng)紀(jì)商協(xié)會(huì)NAR公布數(shù)據(jù)來(lái)看,諸如加州、紐約等樓市火熱地區(qū),居民每月償債增速與當(dāng)?shù)胤績(jī)r(jià)漲幅同步增長(zhǎng),幅度在兩位數(shù)以上。到二季度末,美國(guó)個(gè)人每月住房抵押貸款償付金額增速超過(guò)8%,個(gè)人償債增速也已經(jīng)超過(guò)了居民收入增速,償債收入比出現(xiàn)反轉(zhuǎn)。美國(guó)不動(dòng)產(chǎn)抵押貸款的風(fēng)險(xiǎn)開(kāi)始積累,未來(lái)是否會(huì)在較短的時(shí)間內(nèi)傳導(dǎo)至住宅市場(chǎng)值得關(guān)注。據(jù)統(tǒng)計(jì),約四分之一的美國(guó)家庭在2021年相對(duì)較低的利率水平上實(shí)行了抵押貸款再融資,較2020年增加了5個(gè)百分點(diǎn)左右。其中,年收入在10萬(wàn)美元以上的家庭,即接近30%的家庭增加了抵押再貸款,比例較2020年也有所上升。這部分家庭將享受初始優(yōu)惠利率(Teasar Rate),期限一般在兩年左右。美國(guó)5年期抵押貸款浮動(dòng)利率,從2020年三季度3%左右升至2022年三季度上旬的4.25%,對(duì)于選擇申請(qǐng)住房抵押貸款浮動(dòng)利率再融資的家庭而言,將承擔(dān)利率上升所產(chǎn)生的額外40%償債金額。自上世紀(jì)90年代以來(lái),每次出現(xiàn)個(gè)人貸款償付增速高于個(gè)人收入增速,都會(huì)導(dǎo)致房地產(chǎn)市場(chǎng)出現(xiàn)階段性衰退。

美國(guó)樓市持續(xù)放緩可能令美聯(lián)儲(chǔ)陷入“兩難”境地。盡管美聯(lián)儲(chǔ)貨幣政策的主要目標(biāo)是實(shí)現(xiàn)就業(yè)最大化和引導(dǎo)通脹保持在2%附近的穩(wěn)定區(qū)間,看似并沒(méi)有直接受制于樓市的興衰。然而,如果因?yàn)榉康禺a(chǎn)市場(chǎng)階段性走向衰退,導(dǎo)致失業(yè)率在短期內(nèi)大幅度上升或者引發(fā)了類似2008年次貸危機(jī)的系統(tǒng)性金融風(fēng)險(xiǎn)的話,美聯(lián)儲(chǔ)是不會(huì)坐以待斃的。縱觀過(guò)去三十年,每當(dāng)住宅銷售出現(xiàn)階段性停滯或者衰退的狀況,滯后三個(gè)季度左右,美國(guó)的勞動(dòng)失業(yè)率便會(huì)停止此前的下行趨勢(shì)甚至轉(zhuǎn)為上行并且持續(xù)相當(dāng)長(zhǎng)的一段時(shí)間。這樣的情形在2000年-2003年與2007年-2010年兩個(gè)時(shí)間段都發(fā)生過(guò)。由于房地產(chǎn)業(yè)所涉及的上下游產(chǎn)業(yè)鏈比較長(zhǎng),包括建筑建材、家電、汽車、房地產(chǎn)服務(wù)業(yè)、金融業(yè)和其他相關(guān)日用消費(fèi)品服務(wù)業(yè)。因此每當(dāng)房地產(chǎn)市場(chǎng)出現(xiàn)停滯或下滑,總是伴隨著勞動(dòng)力市場(chǎng)的疲軟。進(jìn)入2022年三季度,全美住宅銷售很可能會(huì)延續(xù)下行。有理由相信美聯(lián)儲(chǔ)在未來(lái)的若干次議息決議上,可能會(huì)進(jìn)一步調(diào)整對(duì)于就業(yè)市場(chǎng)的樂(lè)觀情緒,上調(diào)中長(zhǎng)期失業(yè)率展望。美聯(lián)儲(chǔ)7月FOMC會(huì)議紀(jì)要中提到,住房銷售和建筑業(yè)活動(dòng)較為顯著走低;盡管整體居民房貸指標(biāo)比較健康,但低收入和部分中等收入家庭償債壓力開(kāi)始增加。可以預(yù)見(jiàn)在不遠(yuǎn)的將來(lái),即便核心通脹仍然距離目標(biāo)有一定距離,如果失業(yè)率在較短時(shí)間內(nèi)出現(xiàn)持續(xù)上升的情形,美聯(lián)儲(chǔ)很可能會(huì)重新權(quán)衡當(dāng)前貨幣政策收緊的節(jié)奏。

03

關(guān)注美國(guó)房地產(chǎn)市場(chǎng)四大風(fēng)險(xiǎn)信號(hào)

盡管當(dāng)前美聯(lián)儲(chǔ)對(duì)于房貸質(zhì)量的評(píng)估是健康的,且房?jī)r(jià)仍然保持著兩位數(shù)的漲幅,但需要對(duì)可預(yù)見(jiàn)的風(fēng)險(xiǎn)點(diǎn)有所認(rèn)識(shí)。當(dāng)前美國(guó)樓市存在四大風(fēng)險(xiǎn)信號(hào)。

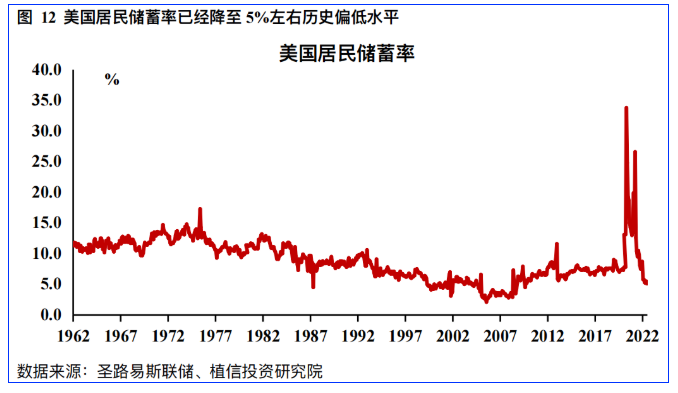

一是美國(guó)居民的償債能力明顯趨弱。據(jù)統(tǒng)計(jì),到20222年二季度末,全口徑抵押貸款者的信用評(píng)分開(kāi)始下跌,結(jié)束了自2019年下半年以來(lái)的升勢(shì)。其中,貸款價(jià)值比LTV高于80、且FICO分?jǐn)?shù)低于680分的指數(shù)觸頂后回落的速度較快,這表明全美抵押貸款人群中還款能力較為不足的群體,其償債能力變得更為脆弱。根據(jù)美聯(lián)儲(chǔ)針對(duì)1990年以后美國(guó)居民抵押貸款信用脆弱度的研究來(lái)看,2008年次貸危機(jī)中信用評(píng)分受到最大沖擊的是收入水平處于中低層級(jí)的群體。以房?jī)r(jià)、居民收支和美聯(lián)儲(chǔ)貨幣政策作為三個(gè)重要的變量,可以很好的對(duì)貸款者在未來(lái)一段時(shí)間內(nèi)的資信評(píng)分做出評(píng)價(jià)。自2003年以來(lái),全美個(gè)人征信評(píng)分大體可以分為六個(gè)階段(參見(jiàn)表1)。自2021年四季度以來(lái),目前所處的第六個(gè)階段與2003-2005年所處的第一個(gè)階段上半段最為相似。一是兩個(gè)階段的房?jī)r(jià)都呈現(xiàn)先揚(yáng)后抑的態(tài)勢(shì),而且房?jī)r(jià)在回落的初期并不會(huì)令人感到不適,大都認(rèn)為是過(guò)熱之后的自然回落。二是個(gè)人支出增速開(kāi)始超過(guò)收入增速。三是美聯(lián)儲(chǔ)都采取了緊縮的貨幣政策。與2005年前后不同的是,當(dāng)前美聯(lián)儲(chǔ)面對(duì)更大的通脹壓力,采取了更為激進(jìn)的加息方式,并削減QE購(gòu)債規(guī)模。

二是外資涌入房地產(chǎn)一級(jí)市場(chǎng)帶來(lái)不穩(wěn)定性。進(jìn)入2022年,仍有不少國(guó)際資金為了尋求高投資收益、或者抗通脹等因素,涌入到美國(guó)房地產(chǎn)市場(chǎng)。根據(jù)美國(guó)房地產(chǎn)經(jīng)紀(jì)人協(xié)會(huì)NAR在7月發(fā)布的報(bào)告顯示,在過(guò)去的1年時(shí)間內(nèi),國(guó)際買家收購(gòu)了總計(jì)超過(guò)590億美元的住宅。其中,華人買家居首位,所購(gòu)房屋均價(jià)超過(guò)100萬(wàn)美元。很顯然,對(duì)美國(guó)而言,這些海外資金大部分來(lái)自如中國(guó)等新興經(jīng)濟(jì)體,強(qiáng)勁的資本流入美國(guó)意味著美國(guó)民眾可以借此獲得更多借款,進(jìn)而維持已經(jīng)開(kāi)始超過(guò)其自身收入的消費(fèi)能力。到2022年5月末,過(guò)去12個(gè)月國(guó)際資本凈流入美國(guó)為1.28萬(wàn)億美元,創(chuàng)了歷史新高。超過(guò)萬(wàn)億級(jí)別的資本在短短一年時(shí)間內(nèi)凈流入美國(guó),在歷史上僅有一次,就是2006年。外資對(duì)于美國(guó)的貨幣政策更為敏感,一旦有風(fēng)吹草動(dòng),外資可能會(huì)跑得更快,從而對(duì)美國(guó)市場(chǎng)包括房地產(chǎn)市場(chǎng)帶來(lái)沖擊。

三是儲(chǔ)蓄率大幅度下滑將影響購(gòu)房能力和信心。在經(jīng)歷了疫情第一個(gè)階段超寬松政策環(huán)境之后,美國(guó)居民儲(chǔ)蓄率從驚人的33.8%(2020年4月)后迅速降至個(gè)位數(shù)。截至2022年6月,美國(guó)居民儲(chǔ)蓄率跌至5.1%,該數(shù)值不僅已經(jīng)低于疫情前6%-7%的平均水平,也是自2008年9月雷曼兄弟爆雷之后最低水平。儲(chǔ)蓄率處于歷史較低水平,意味著美國(guó)居民在下一個(gè)階段的支付能力大幅減弱,同時(shí)可以通過(guò)銀行借款的能力和空間也變得十分有限。2022年6月,密歇根大學(xué)消費(fèi)者信心指數(shù)跌至50,是自1978年該調(diào)查報(bào)告有統(tǒng)計(jì)以來(lái)歷史最低水平,甚至都低于1980年滯脹時(shí)期和2008年金融危機(jī)時(shí)期。據(jù)該機(jī)構(gòu)調(diào)查情況表示,消費(fèi)者極度擔(dān)憂主要是源自對(duì)當(dāng)前房地產(chǎn)市場(chǎng)和相關(guān)耐用品購(gòu)買狀況持負(fù)面看法。長(zhǎng)期來(lái)看,伴隨著儲(chǔ)蓄率水平的低下,未來(lái)美國(guó)居民消費(fèi)能力逐步趨弱,房地產(chǎn)市場(chǎng)需求增速將進(jìn)一步走低,這勢(shì)必對(duì)房?jī)r(jià)產(chǎn)生負(fù)面影響。

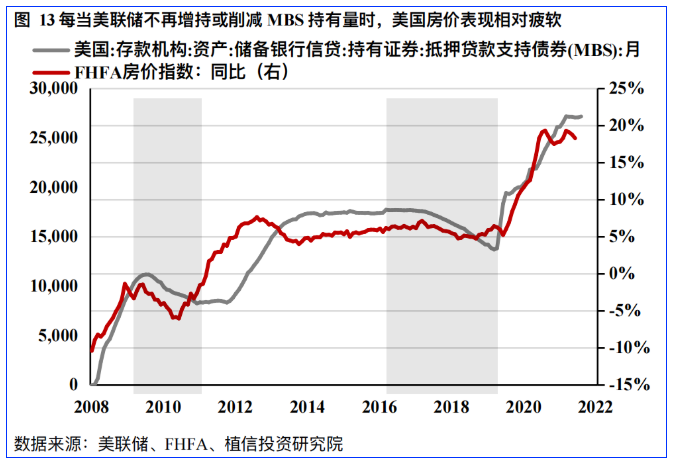

四是房地產(chǎn)金融資產(chǎn)正在遭到拋售。一方面,美國(guó)股票市場(chǎng)(包括房地產(chǎn)REITs)在長(zhǎng)期持續(xù)上揚(yáng)后出現(xiàn)較快的回撤,波動(dòng)率仍處于危險(xiǎn)區(qū)間。對(duì)標(biāo)普500指數(shù)和美國(guó)Wilshire REITs房地產(chǎn)信托指數(shù)按月度均值計(jì)算同比,已經(jīng)連續(xù)3個(gè)月同比負(fù)增長(zhǎng)。在過(guò)去四十年,這兩個(gè)指數(shù)同比負(fù)增長(zhǎng)持續(xù)或者超過(guò)一個(gè)季度以上的次數(shù)只有5次,這表明代表美國(guó)最大的房地產(chǎn)市場(chǎng)權(quán)益信托指數(shù)和代表廣義美國(guó)經(jīng)濟(jì)核心企業(yè)的標(biāo)普指數(shù)自今年5月份開(kāi)始同時(shí)呈現(xiàn)疲軟態(tài)勢(shì)。另一方面,美聯(lián)儲(chǔ)宣布減持MBS持有量對(duì)房?jī)r(jià)上漲產(chǎn)生抑制。從2022年6月開(kāi)始,美聯(lián)儲(chǔ)將每月減持475億美元國(guó)債和MBS,并計(jì)劃在9月提高縮表上限。自2008年以來(lái),美聯(lián)儲(chǔ)一共有兩次實(shí)質(zhì)性削減MBS持有量,一次是2010年三季度到2012年,另一次是2016年底到2020年初。這兩段時(shí)間內(nèi),美國(guó)房?jī)r(jià)表現(xiàn)都不盡如人意,前者房?jī)r(jià)在大部分時(shí)間內(nèi)呈現(xiàn)負(fù)增長(zhǎng)。

04

建議審慎對(duì)待美國(guó)房地產(chǎn)市場(chǎng)投資

美國(guó)樓市可能已經(jīng)進(jìn)入長(zhǎng)期牛市的尾部階段。根據(jù)經(jīng)合組織OECD統(tǒng)計(jì)的實(shí)際房?jī)r(jià)數(shù)據(jù)來(lái)看,美國(guó)房?jī)r(jià)正處于自2012年9月以來(lái)的上行周期尾端。自1970年以來(lái),美國(guó)樓市從未出現(xiàn)過(guò)如此漫長(zhǎng)的牛市,上一次牛市是1997年末到2007年初,期間經(jīng)歷了9年半。美國(guó)房地產(chǎn)行業(yè)泡沫正在加速積累。過(guò)去十年,美國(guó)房?jī)r(jià)出現(xiàn)了大幅度上漲,特別是2019年-2021年上漲了38%,自2012年以來(lái)上漲了一倍以上,這在歷史上實(shí)屬罕見(jiàn)。與08年次貸危機(jī)前夕相比,本輪房?jī)r(jià)的漲幅更大。美國(guó)居民不動(dòng)產(chǎn)市值增量已經(jīng)超過(guò)了GDP增量,2011年-2021年,美國(guó)居民不動(dòng)產(chǎn)市值從13.74萬(wàn)億美元增至17.93萬(wàn)億美元,累計(jì)增幅達(dá)到30.5%,同期美國(guó)GDP從16.2萬(wàn)億美元增至19.8萬(wàn)億美元,累計(jì)增幅為22.2%。從長(zhǎng)期看,依靠大量流動(dòng)性刺激住房需求必然無(wú)法持續(xù)。近兩年房?jī)r(jià)的快速上漲,通過(guò)其自身自我強(qiáng)化、催生泡沫的意識(shí)和能力再度顯現(xiàn),通過(guò)再貸款進(jìn)行房屋抵押融資的家庭逐年增加。由于大部分房屋是通過(guò)借款的方式購(gòu)買的,因此房?jī)r(jià)上漲對(duì)房屋凈值的影響逐步加大。考慮到住房銷售具有領(lǐng)先性,今年下半年美國(guó)房?jī)r(jià)很可能出現(xiàn)比較明顯的回落。一旦房?jī)r(jià)出現(xiàn)階段性快速回落的話,房屋凈值也將相應(yīng)縮水,過(guò)去十年螺旋式上升的居民財(cái)富將短時(shí)間內(nèi)受到較大沖擊,這對(duì)長(zhǎng)期依賴信貸作為資金支持的購(gòu)房居民而言絕對(duì)是壞消息。

盡管無(wú)法推斷美國(guó)樓市是否會(huì)再次迎來(lái)諸如2008年次貸危機(jī)那般的黑天鵝事件,但以美國(guó)為代表的西方樓市盛宴,恐怕在今后的1-2年時(shí)間內(nèi)會(huì)很快褪去“皇帝的新裝”,建議相關(guān)領(lǐng)域的投資者和潛在投資者保持一份謹(jǐn)慎和理性。

京公網(wǎng)安備 11010802028547號(hào)