經(jīng)濟(jì)觀察網(wǎng) 記者 姜鑫 在全球經(jīng)濟(jì)面臨不同挑戰(zhàn)的當(dāng)下,資本市場表現(xiàn)也出現(xiàn)分化,特別是A股市場和港股市場出現(xiàn)不小幅度的波動。與此同時,IPO市場也出現(xiàn)了疲軟。

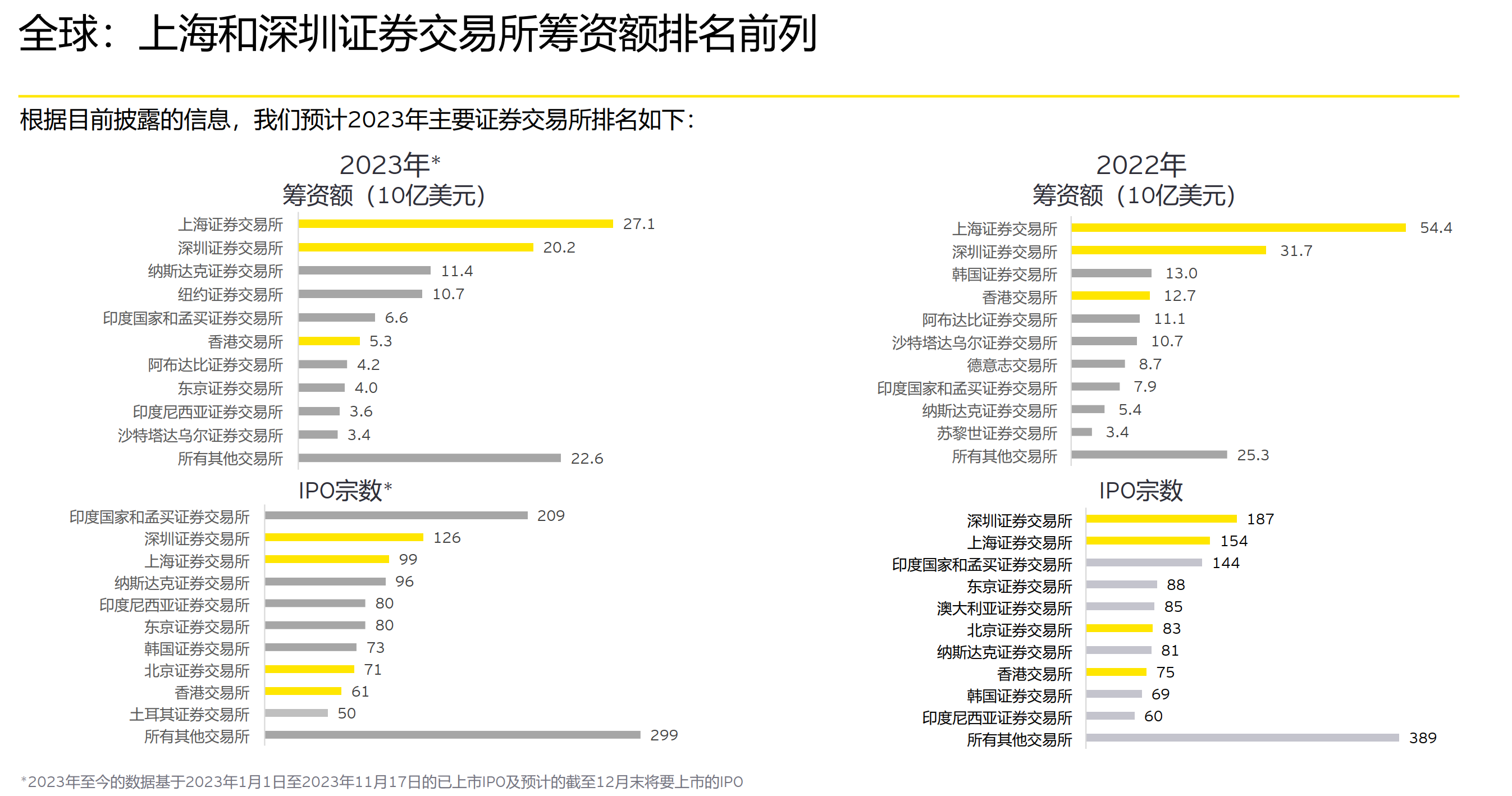

11月21日,安永發(fā)布了《2023中國內(nèi)地和香港IPO市場報告與展望》(以下簡稱:《報告》)。《報告》顯示,中國內(nèi)地仍是全球IPO活動的重要地區(qū),截至11月17日的預(yù)測數(shù)據(jù),A股全年籌資額仍占全球籌資額的四成以上。上海證券交易所、深圳證券交易所位列全球IPO籌資額前兩位。4家中國企業(yè)進(jìn)入全球前十大IPO,主要聚焦科技、能源和電力行業(yè)。

《報告》指出,2023年全球IPO活動持續(xù)放緩,全年預(yù)計共有1244家企業(yè)上市,籌資1192億美元。與去年同期相比,IPO數(shù)量和籌資額分別下降12%和35%。考慮到市場波動和宏觀不確定性,企業(yè)、PE/VC以及投資者在年內(nèi)或?qū)⒗^續(xù)保持謹(jǐn)慎態(tài)度。

A股IPO數(shù)量和籌資額均疲軟

《報告》預(yù)計,2023全年A股有望逾300家企業(yè)首發(fā)上市,籌資額超過3500億人民幣。截至2023年11月20日,IPO數(shù)量和籌資額同比分別下降30%和41%。2023年,IPO平均籌資額下降至11.71億人民幣,同比下降15%。僅有2家企業(yè)籌資額超過百億,占年籌資額總量的9%;而去年有5家百億規(guī)模IPO,占2022年總籌資額的20%。

《報告》指出,今年下半年A股IPO活動逐漸放緩,籌資額是2019年推出科創(chuàng)板和注冊制以來最低。四季度IPO活動進(jìn)一步收緊,IPO數(shù)量和籌資額僅占全年的11%和7%。

從行業(yè)來看,工業(yè),科技、傳媒和通信以及材料是今年IPO的主要行業(yè),占據(jù)了IPO數(shù)量和籌資額的前三。生物科技與健康行業(yè)IPO降溫,IPO數(shù)量和籌資額為近五年來的低位。前十大IPO中,半導(dǎo)體企業(yè)占據(jù)了前三名,籌資額占比52%。

分板塊來看,2023年,創(chuàng)業(yè)板和科創(chuàng)板IPO分列數(shù)量和籌資額第一,延續(xù)去年趨勢。特別是2023年,由于下半年IPO活動放緩,各板塊IPO活動基本呈現(xiàn)下降態(tài)勢;其中IPO數(shù)量和籌資額下降最大的分別為深圳主板和上海主板。專精特新企業(yè)IPO數(shù)量占比基本持平,籌資額占比有所下降。

2023下半年,為活躍資本市場,A股市場迎來政策組合拳。其中,中國證監(jiān)會提出要科學(xué)合理保持IPO,統(tǒng)籌好一二級市場動態(tài)平衡,之后圍繞合理把握IPO節(jié)奏,作出階段性收緊IPO節(jié)奏等安排。

從IPO受理來看,2023年7月、8月和10月,僅新增受理6家北交所企業(yè),滬深交易所零受理;而傳導(dǎo)到上市端,9月開始IPO上市明顯下降,特別是四季度, 截至11月20披露的信息,僅有32家企業(yè)上市。2023下半年, IPO排隊企業(yè)中,中止審查和終止IPO企業(yè)數(shù)量大幅上升。與年中的7月1日排隊企業(yè)狀態(tài)相比, IPO中止企業(yè)數(shù)量增加近9倍。

安永大中華區(qū)上市服務(wù)主管合伙人何兆烽表示,“2023年是中國資本市場全面注冊制改革元年,隨著全面注冊制走深走實,資本市場對科技創(chuàng)新的制度包容性適配性更強(qiáng),市場結(jié)構(gòu)更優(yōu),推動經(jīng)濟(jì)轉(zhuǎn)型的能力顯著提升。在A股IPO階段性收緊的新形勢下,擬IPO企業(yè)應(yīng)該重新審視企業(yè)中短期發(fā)展計劃,關(guān)注并購重組機(jī)遇,適時尋求海外上市的窗口。”

《報告》指出,從板塊趨勢看,2023年雙創(chuàng)板繼續(xù)保持領(lǐng)先,創(chuàng)業(yè)板和科創(chuàng)板IPO分列數(shù)量和籌資額第一。北交所扎實推進(jìn)高質(zhì)量建設(shè),進(jìn)入快速發(fā)展期,受IPO收緊的影響較少,受企業(yè)關(guān)注熱度提升,同時北交所專精特新企業(yè)在各板塊中占比進(jìn)一步提升,按數(shù)量計由21%提高至27%。

在安永北京主管合伙人楊淑娟看來,在近期A股IPO政策階段性收緊的前提下,“深改19條”和各項配套措施的出臺,將持續(xù)推動北交所在高質(zhì)量擴(kuò)容、改善流動性方面快速邁進(jìn)。轉(zhuǎn)板制度的安排也賦予了投資人更為靈活的退出選擇。北交所發(fā)行上市包容度高、時間表緊湊可控、審核速度快、轉(zhuǎn)板制度明確,或?qū)⒊蔀閷>匦鲁砷L型企業(yè)A股市場的新賽道。

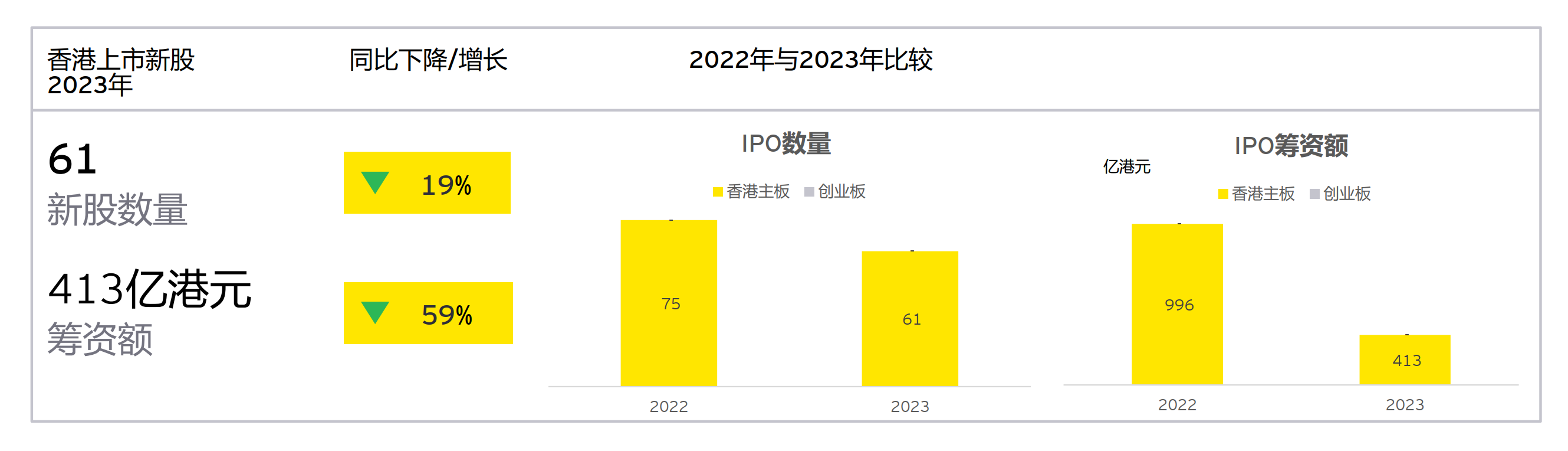

香港IPO處歷史低位 市場改革加速

《報告》顯示,2023全年香港市場預(yù)計共有61家企業(yè)首發(fā)上市,同比下降19%。籌資額為413億港元,同比下降59%,為近20年來同期最低。內(nèi)地企業(yè)繼續(xù)主導(dǎo)香港市場,全年內(nèi)地赴港上市企業(yè)數(shù)量和籌資額分別占總量的93%和98%。

《報告》稱,2023年,港股IPO平均籌資額僅為6.77億港元,是近十年來新低。2023年,香港市場缺少較大型IPO,僅有1家50億港元以上的IPO,但2022年有3家百億級IPO,50億港元以上IPO有6家。IPO縮量發(fā)行現(xiàn)象同比略有好轉(zhuǎn),但新股占總股本比例仍處于低位。2023年,僅有1家中概股回歸香港,且以介紹方式上市,并未進(jìn)行融資。

就行業(yè)來看,科技、傳媒和通信IPO數(shù)量列香港市場第一位,生物科技與健康行業(yè)籌資額居香港市場第一,共有4家物流企業(yè)在港上市,IPO數(shù)量和籌資額雙雙進(jìn)入前五。與去年同期相比,港股前十大IPO籌資額下降70%。

在流動性趨緊、估值持續(xù)低迷下的背景下,今年港股改革接連推出,今年3月份港交所增設(shè)18C章,9月港交所就GEM(香港創(chuàng)業(yè)板)改革開展咨詢,不斷提高香港資本市場吸引力。

對此,安永審計服務(wù)合伙人李康表示,“香港仍是全球重要的IPO市場。香港與時俱進(jìn),多措并舉,持續(xù)優(yōu)化IPO市場制度。18C章利好科技企業(yè),如人工智能、智能駕駛等行業(yè)企業(yè)。GEM改革意在‘活化’市場,一方面通過引入新的‘簡化轉(zhuǎn)板機(jī)制”,引導(dǎo)部分有上市意向的公司提早登陸GEM,另一方面通過新的財務(wù)資格測試,吸引更多研發(fā)驅(qū)動成長型公司赴港上市。”

《報告》指出,3月實施的境外上市備案管理相關(guān)制度規(guī)則,明確將境內(nèi)企業(yè)直接和間接境外發(fā)行上市全面納入中國證監(jiān)會監(jiān)管。其中香港是境內(nèi)企業(yè)境外上市首選目的地,占全部已備案企業(yè)的69%。整體來看,赴港上市企業(yè)主要采用間接上市方式。赴美IPO有所升溫,IPO宗數(shù)和籌資額分別較去年同期上漲87%和45%。備案制以來,已有18家計劃赴美上市的內(nèi)地企業(yè)通過證監(jiān)會備案,其中3家已成功上市,另有29家企業(yè)在備案中。

展望未來,《報告》預(yù)計,2024年我國經(jīng)濟(jì)機(jī)遇和挑戰(zhàn)并存,“新基建”和“雙循環(huán)”戰(zhàn)略持續(xù)推進(jìn)。“活躍資本市場,提振投資者信心”已成共識,多政策支持資本市場長期發(fā)展,提升資本市場服務(wù)實體經(jīng)濟(jì)質(zhì)效與防范風(fēng)險。

何兆烽認(rèn)為,2024年經(jīng)濟(jì)環(huán)境和資本市場表現(xiàn)將繼續(xù)影響A股IPO發(fā)行節(jié)奏,預(yù)計在一定階段內(nèi)IPO仍將保持收緊態(tài)勢,政策扶持或?qū)⑾蚍蠂覒?zhàn)略的“硬科技”傾斜,行業(yè)集聚效應(yīng)增強(qiáng)。同時也將繼續(xù)保持更嚴(yán)格、透明、審慎的發(fā)行上市監(jiān)管,不斷實現(xiàn)、提高IPO企業(yè)質(zhì)量。

對于港股來年趨勢,何兆烽表示,“2024年香港資本市場仍面臨多重挑戰(zhàn),全球經(jīng)濟(jì)的走弱預(yù)期、地緣政治、美聯(lián)儲加息等因素均可能繼續(xù)影響香港,但企業(yè)在港發(fā)行和上市的意愿依舊強(qiáng)烈,加上中國內(nèi)地IPO相對收緊,部分企業(yè)將轉(zhuǎn)道謀求香港上市。未來利空減少、資本市場逐漸穩(wěn)定后,香港的IPO活動將會復(fù)蘇。”

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號