經(jīng)濟(jì)觀察報(bào) 記者 姜鑫 隨著業(yè)績(jī)披露窗口期的到來(lái),預(yù)先展示2021年經(jīng)營(yíng)成績(jī)單的上市公司在日益增加。

經(jīng)濟(jì)觀察報(bào)記者根據(jù)Wind數(shù)據(jù)統(tǒng)計(jì)發(fā)現(xiàn),截至2月17日,A股4000余家上市公司中已經(jīng)有超2548家上市公司發(fā)布了2021年的業(yè)績(jī)快報(bào)。整體來(lái)看,有1159家上市公司發(fā)布了略增或預(yù)增的成績(jī)單,占比45.49%;289家公司扭虧為盈,占比11.3%。值得注意的是,在披露了業(yè)績(jī)快報(bào)的2500余家公司中,有690家企業(yè)預(yù)告在2021年經(jīng)營(yíng)虧損,占比27%,其中有371家企業(yè)為首次公告虧損,這一數(shù)量和占比在近十余年來(lái)處于高位。

分行業(yè)來(lái)看,周期行業(yè)回暖,整體上電子通信、化工、煤炭、有色金屬等凈利潤(rùn)漲幅喜人,而自去年下半年起頻繁爆雷的房地產(chǎn)行業(yè)則遭遇了業(yè)績(jī)滑鐵盧,除此之外,軟件服務(wù)、零售、基建設(shè)施、電力和農(nóng)業(yè)特別是養(yǎng)豬企業(yè)業(yè)績(jī)承壓。

近兩個(gè)月以來(lái),酒店及餐飲、建筑裝飾、煤炭開采加工、公路鐵路運(yùn)輸?shù)劝鍓K漲幅居前,近60日內(nèi)漲幅均在10%以上,這些板塊恰在2021年報(bào)業(yè)績(jī)預(yù)告中有著不錯(cuò)的表現(xiàn)。

近三成企業(yè)虧損

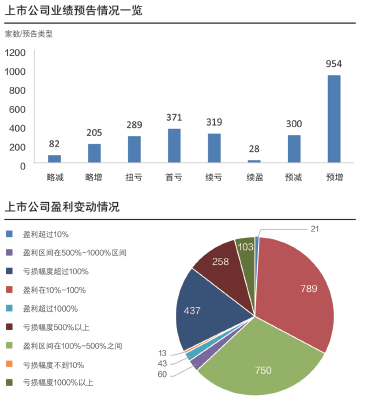

在已經(jīng)公布業(yè)績(jī)預(yù)告的2548家上市公司中,業(yè)績(jī)預(yù)告正面的公司合計(jì)1476家、占比58%,包括預(yù)增954家、扭虧289家、略增205家和續(xù)盈28家;業(yè)績(jī)預(yù)告負(fù)面的公司合計(jì)1072家、占比42%,包括首虧371家、續(xù)虧319家、預(yù)減300家和略減82家。

中金研報(bào)數(shù)據(jù)顯示,2020年年報(bào)業(yè)績(jī)預(yù)告正面、負(fù)面和不確定的上市公司分別為1464家、1032家和20家,占披露了當(dāng)期業(yè)績(jī)預(yù)告上市公司的比例分別為58%、41%和1%。對(duì)比看,2021年業(yè)績(jī)預(yù)告正負(fù)面分布情況與2020年基本一致,負(fù)面占比仍處于近年來(lái)較高水平。

值得注意的是,在58%企業(yè)交出正面成績(jī)單的同時(shí),虧損企業(yè)規(guī)模在擴(kuò)大。數(shù)據(jù)顯示,無(wú)論是690家的虧損數(shù)量還是27%的占比,這一組數(shù)據(jù)均達(dá)到近年新高,企業(yè)盈利壓力明顯。虧損的絕對(duì)金額方面,根據(jù)預(yù)虧金額上下限,690家預(yù)虧企業(yè)合計(jì)虧損總額在5139億-6197億元,平均每家企業(yè)虧損7.45億-8.98億元。

上述中金研報(bào)數(shù)據(jù)顯示,2016-2017年由于供給側(cè)改革帶動(dòng)中上游行業(yè)盈利全面改善、虧損面大幅下降,2018年大規(guī)模商譽(yù)減值侵蝕下業(yè)績(jī)預(yù)告虧損的企業(yè)占比較2017年增長(zhǎng)超過(guò)一倍,2019年商譽(yù)減值風(fēng)險(xiǎn)暴露仍然持續(xù),同時(shí)疊加宏觀經(jīng)濟(jì)下行、行業(yè)競(jìng)爭(zhēng)加劇等因素影響,2020年受到疫情沖擊,虧損企業(yè)數(shù)量和占比持續(xù)增長(zhǎng)。2021年業(yè)績(jī)預(yù)虧企業(yè)數(shù)量和占比均達(dá)到十余年年來(lái)新高,占比甚至超過(guò)了2008年金融危機(jī)時(shí)期25%的水平,表明盈利壓力突出的上市公司群體仍在進(jìn)一步擴(kuò)容。

誰(shuí)在虧損?

公布業(yè)績(jī)預(yù)告的2548家上市公司里的預(yù)虧企業(yè)名單中,電信服務(wù)業(yè)、房地產(chǎn)、公用事業(yè)是重災(zāi)區(qū),虧損企業(yè)所占行業(yè)預(yù)披露總比例均在40%以上,電信服務(wù)業(yè)更是有五成企業(yè)預(yù)告虧損。除此之外,日常消費(fèi)、可選消費(fèi)虧損企業(yè)占比也在35%以上。

去年下半年以來(lái),房地產(chǎn)行業(yè)頻頻爆雷,因此,行業(yè)業(yè)績(jī)預(yù)告正面占比下滑,負(fù)面和虧損占比上升,歸母凈利潤(rùn)由正轉(zhuǎn)負(fù)。中金研報(bào)數(shù)據(jù)顯示,行業(yè)虧損金額占上年末凈資產(chǎn)的比例為10%左右,虧損原因主要包括行業(yè)景氣度下行、竣備項(xiàng)目數(shù)量減少、銷售盈利空間下滑、計(jì)提存貨和長(zhǎng)期應(yīng)收款減值準(zhǔn)備、商業(yè)地產(chǎn)項(xiàng)目受疫情影響、財(cái)務(wù)費(fèi)用增長(zhǎng)、其他非房業(yè)務(wù)影響等;公用事業(yè)行業(yè)持續(xù)走弱,預(yù)虧企業(yè)數(shù)量明顯增加,除受到新簽訂單數(shù)量減少和工程施工進(jìn)度放緩等經(jīng)營(yíng)層面因素影響外,超8成預(yù)虧都在公告中提到資產(chǎn)減值計(jì)提,部分可能與地產(chǎn)客戶回款質(zhì)量下降甚至出現(xiàn)逾期有關(guān)。

年報(bào)業(yè)績(jī)預(yù)披露數(shù)據(jù)中可窺見,虧損企業(yè)占比增加,企業(yè)盈利壓力凸顯,呈現(xiàn)出明顯的行業(yè)特點(diǎn)。

地產(chǎn)行業(yè)之外,養(yǎng)豬行業(yè)和受疫情影響較大的航運(yùn)等板塊也在2021年面臨著巨大壓力。

具體來(lái)看,蘇寧易購(gòu)以-433億至-423億元的預(yù)計(jì)虧損額坐上了2021年A股“虧損王”的交椅。除此之外,與華夏幸福(-391億至-331億)、正邦科技(-182億至-197億元)、中國(guó)國(guó)航(-170億元至-145至)、溫氏股份(-138億元至-130億元)、中國(guó)東航(-122億至-147億元)、南方航空(135億元至-110億至-)、藍(lán)光發(fā)展(-120.37億元)、華能國(guó)際(-117億元至-98億至)和百濟(jì)神州-U(-110.12億元至-85.42億元)則成為預(yù)虧數(shù)額最高的十家公司,創(chuàng)下了A股虧損史上的新高。

2022年1月28日,三大航空公司相繼發(fā)布業(yè)績(jī)預(yù)告,不出意外,三家公司都交出了百億以上的虧損成績(jī)單。國(guó)際航空運(yùn)輸協(xié)會(huì)(IATA)2021年10月發(fā)布的報(bào)告預(yù)測(cè),受疫情影響,2021年全球航空業(yè)預(yù)計(jì)將凈虧損518億美元。

春秋航空在公告中表示,公司于上年同期對(duì)聯(lián)營(yíng)企業(yè)春航日本長(zhǎng)期股權(quán)投資確認(rèn)投資虧損并計(jì)提減值,致使公司2020年年度發(fā)生虧損;2021年,在“動(dòng)態(tài)清零”政策環(huán)境下,國(guó)內(nèi)疫情得到顯著控制,各地政府將疫情常態(tài)化防控落到實(shí)處。雖然二季度末開始,德爾塔和奧密克戎變異毒株接連造成境外輸入壓力劇增,國(guó)內(nèi)疫情多次反復(fù),公司主要運(yùn)營(yíng)基地上海、深圳、石家莊、沈陽(yáng)、蘭州、寧波、揚(yáng)州、大連等地均受到不同程度影響,使得公司日常經(jīng)營(yíng)持續(xù)承壓。但這已較2020年有所改善,春秋航空表示,2021年,公司可用座位公里、旅客運(yùn)輸量、客座率水平較2020年分別上升9.6%、14.6%和3.2%,同時(shí)非油單位成本同比下降,客公里收益也實(shí)現(xiàn)同比上升。

已經(jīng)持續(xù)了44個(gè)月之久的豬周期仍未給相關(guān)概念股帶來(lái)希望。除溫氏股份、正邦科技外,新希望(預(yù)虧86億至96億元)和天邦股份(預(yù)虧35億至40億元)也披露了巨虧的成績(jī)單。有分析人士表示,按照目前能繁母豬產(chǎn)能的調(diào)減節(jié)奏推算,豬肉供需可能到2023年第一季度才會(huì)回到較為均衡的狀態(tài)。

誰(shuí)在回暖?

哪些行業(yè)業(yè)績(jī)會(huì)有超預(yù)期表現(xiàn)呢?市場(chǎng)已經(jīng)做出了選擇。近5個(gè)交易日以來(lái),金屬、材料、醫(yī)療服務(wù)、教育、環(huán)保等行業(yè)漲幅居前,而這在業(yè)績(jī)預(yù)告中也有所體現(xiàn)。

數(shù)據(jù)顯示,超預(yù)期個(gè)股主要分布在材料、煤炭、電子、化工、電力設(shè)備等行業(yè)。在業(yè)績(jī)正面預(yù)喜的公司中,材料、能源、金融領(lǐng)域占比在五成以上,此外,醫(yī)療保健、信息技術(shù)、工業(yè)預(yù)喜占比也在四成以上。

2021年,周期板塊在經(jīng)濟(jì)復(fù)蘇、需求回升及原材料價(jià)格上升的情況下,盈利普遍好轉(zhuǎn)。但第四季度業(yè)績(jī)表現(xiàn)分化趨勢(shì)加大,煤炭板塊多數(shù)公司年報(bào)均符合或超預(yù)期,且業(yè)績(jī)環(huán)比向上的動(dòng)能有所延續(xù),而鋼鐵板塊過(guò)半數(shù)企業(yè)業(yè)績(jī)預(yù)告不及預(yù)期。

中泰證券研報(bào)在分析行業(yè)業(yè)績(jī)表現(xiàn)時(shí)表示,2021年第四季度部分原材料價(jià)格回落,一定程度上緩解了中游制造板塊的成本壓力。電力設(shè)備、機(jī)械設(shè)備等高端制造維持盈利增長(zhǎng)。而受成本壓力及疫情復(fù)發(fā)導(dǎo)致需求端受挫的雙重影響,食品飲料行業(yè)增速放緩,消費(fèi)板塊內(nèi)部業(yè)績(jī)表現(xiàn)也出現(xiàn)明顯的分化。疫情中,醫(yī)藥行業(yè)利潤(rùn)增速表現(xiàn)最佳,家電行業(yè)中新興品類家電與傳統(tǒng)家電均貢獻(xiàn)出了業(yè)績(jī)?cè)隽俊?/p>

2022年2月14日,“關(guān)燈吃面”商標(biāo)注冊(cè)引起市場(chǎng)熱議,當(dāng)日市場(chǎng)非銀金融板塊一度領(lǐng)跌A股,41家A股上市券商全線收跌,14家券商跌幅超3%,銀行板塊跌幅也超過(guò)2%。事件主體互聯(lián)網(wǎng)券商“龍頭”東方財(cái)富在低開后跳水,截至收盤,跌幅達(dá)到13.36%,市值降至2850億元。

但2021年,證券板塊的業(yè)績(jī)并不難看。9家披露了業(yè)績(jī)預(yù)告的證券公司中,全部預(yù)喜,中原證券和東方證券凈利潤(rùn)變動(dòng)幅度更是高達(dá)100%。

自去年7月以來(lái)一路下探的醫(yī)藥生物板塊,業(yè)績(jī)出現(xiàn)分化。238家醫(yī)療保健行業(yè)公司中,48.2%的企業(yè)業(yè)績(jī)預(yù)增或略增,25%的企業(yè)預(yù)告虧損。

從企業(yè)性質(zhì)角度來(lái)看,國(guó)企盈利改善,非國(guó)企盈利弱化,不同企業(yè)性質(zhì)之間分化加大。中金公司研報(bào)數(shù)據(jù)顯示,國(guó)企2021年業(yè)績(jī)預(yù)告歸母凈利潤(rùn)同比增長(zhǎng)104%,較2019年的-16%和2020年的-20%大幅改善。2021年預(yù)告凈利潤(rùn)/上年末凈資產(chǎn)為7%,高于2019年的2%和2020年的5%。非國(guó)企2021年業(yè)績(jī)預(yù)告歸母凈利潤(rùn)同比變化幅度為-117%,較2019年的17%和2020年的-64%持續(xù)弱化。

中泰證券研報(bào)分析認(rèn)為,從業(yè)績(jī)超預(yù)期的板塊分布角度來(lái)看,超預(yù)期個(gè)股(即業(yè)績(jī)預(yù)告凈利潤(rùn)大于一致預(yù)期的公司)主要分布在煤炭、銀行、電子、化工、電力設(shè)備行業(yè)。從大類風(fēng)格層面來(lái)看,上游周期板塊的業(yè)績(jī)表現(xiàn)>中游制造>下游消費(fèi)。2021年四季度,上游周期、中游的高端制造業(yè)績(jī)同比也持續(xù)高增,中下游行業(yè)盈利承壓的趨勢(shì)在放緩、但內(nèi)部業(yè)績(jī)的分化依然比較明顯。

京公網(wǎng)安備 11010802028547號(hào)