2月1日,本年首次美聯(lián)儲FOMC會議宣布,加息25個基點,將聯(lián)邦基金利率推升至4.5%-4.75%目標區(qū)間,同時上調(diào)存款準備金率、隔夜回購利率、隔夜逆回購利率、一級信貸利率。本次加息幅度是2022年3月以來的最小幅度,符合市場預(yù)期。未來一個時期,美元指數(shù)可能進一步走弱,這將利好黃金、人民幣匯率和A股。

1

美聯(lián)儲貨幣政策將由緊向松調(diào)節(jié)

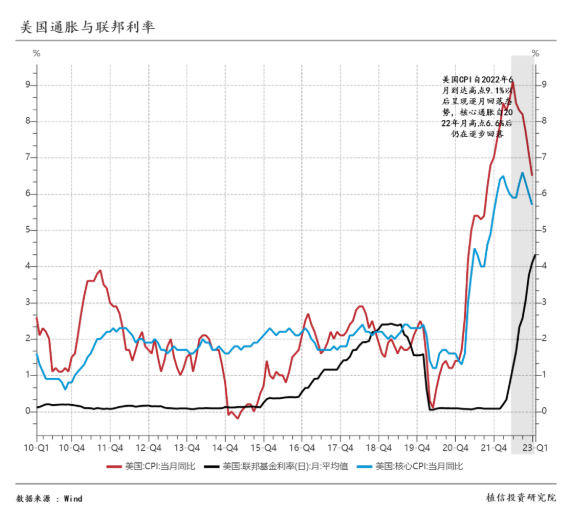

本次美聯(lián)儲如期縮減加息幅度,展示了三點重要信息:首先,美聯(lián)儲確認通脹回落快于預(yù)期。美國CPI自2022年6月到達高點9.1%以后呈現(xiàn)逐月回落態(tài)勢,核心通脹自2022年月高點6.6%后仍在逐步回落,且從目前情況來看尚沒有出現(xiàn)上世紀70年代通脹多輪反復(fù)的跡象。這可能使得美聯(lián)儲認為,加息抑制通脹已取得一定成效,大幅加息的必要性降低。

其次是美聯(lián)儲年內(nèi)仍有小幅加息的可能。本次美聯(lián)儲縮減加息幅度后,市場的焦點轉(zhuǎn)移至加息終點與后續(xù)的加息節(jié)奏。主流觀點認為,3月FOMC會議上仍會小幅加息25個基點,將聯(lián)邦利率提升至4.75%-5%水平,之后暫停加息進入觀察期。鮑威爾強調(diào),通脹仍然處于高位,美聯(lián)儲依然非常重視通脹風(fēng)險。

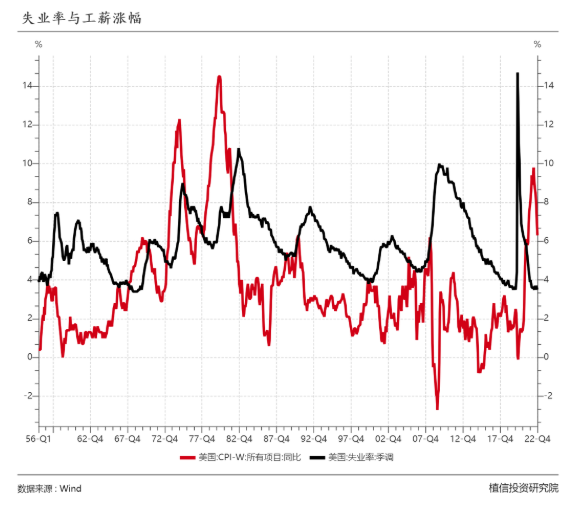

再次是美聯(lián)儲貨幣政策保持較高靈活度。關(guān)于年內(nèi)貨幣政策是否會轉(zhuǎn)向,鮑威爾并未給出正面回應(yīng),而是稱貨幣政策將視情況保持靈活性。美聯(lián)儲的擔(dān)憂主要來自通脹反復(fù)、美國經(jīng)濟衰退預(yù)期、金融市場波動和失業(yè)率攀升等多個方面。當(dāng)前雖然一切看起來似乎都在好轉(zhuǎn),通脹壓力有所緩解、美國經(jīng)濟軟著陸的概率正在上升、金融條件已有所放松、失業(yè)率維持在低位。從歷史上來看,通脹快速下行往往伴隨著失業(yè)率上升。多家金融機構(gòu)都認為美國經(jīng)濟衰退概率較高。隨著抗通脹的急迫性下降,穩(wěn)經(jīng)濟的重要性則上升,美聯(lián)儲將進一步提高其政策靈活性。

綜上可見,2023年美聯(lián)儲貨幣政策由緊向松調(diào)節(jié)的條件正在逐步形成。未來一個時期美聯(lián)儲有更多的自主空間。2024年的總統(tǒng)大選正在臨近,美聯(lián)儲也可能受到來自白宮穩(wěn)經(jīng)濟要求的壓力,從而影響其政策調(diào)整節(jié)奏。

2

美國經(jīng)濟存在衰退風(fēng)險

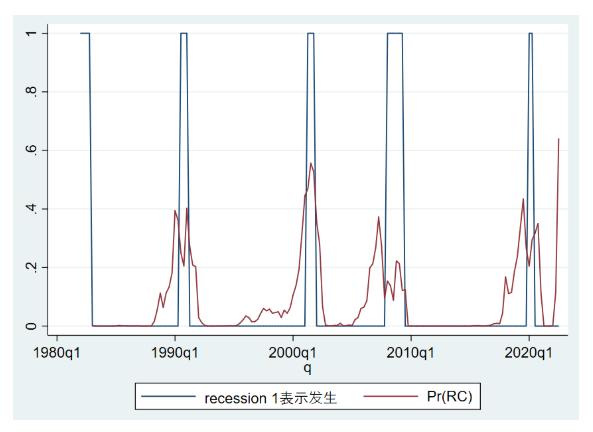

根據(jù)植信·美國經(jīng)濟增長測算模型顯示,通脹每提高1%,將降低未來一年經(jīng)濟增長0.36%。考慮到2022年,美國全年通脹可能在8%,將拉低2023年美國GDP增長2.9%個百分點,而當(dāng)前美國真實增長水平因勞動參與率走弱而下降,在3%左右。因此2023年美國經(jīng)濟增長可能小幅為負。模型預(yù)測結(jié)果顯示,美國經(jīng)濟增長(同比)將于2023年二季度進入負值并持續(xù)至年底,美國經(jīng)濟陷入衰退的概率超過60%。這與美國彭博社的經(jīng)濟學(xué)家調(diào)查結(jié)果相一致。

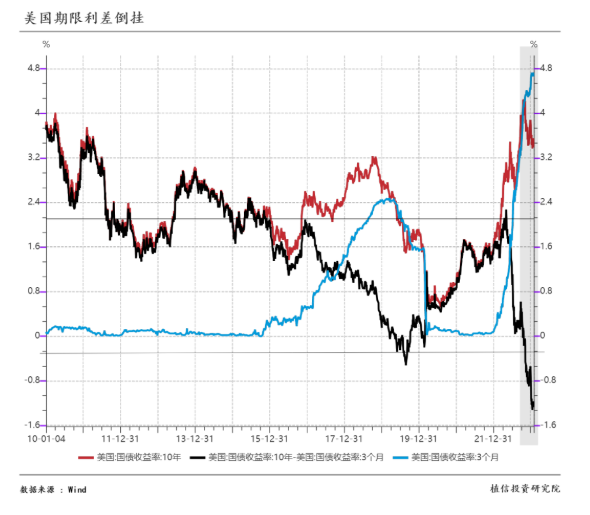

隨著美聯(lián)儲前期加息帶來的緊縮效應(yīng)在2023年逐步顯現(xiàn),已有一些前瞻性的指標顯示美國經(jīng)濟下行已然成勢。首先是期限利差長期倒掛。長期利率低于短期利率將抑制私人投資,降低金融機構(gòu)風(fēng)險承擔(dān)積極性,從而使得信貸下降,經(jīng)濟陷入衰退。美國國債10年-3月期限利差于2022年7月中旬跌破93個基點,于10月底進入負值至今,且幅度有所擴大,顯示衰退風(fēng)險正在逼近。

植信·美國經(jīng)濟衰退預(yù)測模型測算結(jié)果

數(shù)據(jù)來源:wind,美聯(lián)儲,植信投資研究院

注:藍色線為實際發(fā)生衰退時期,紅色線為模型模擬衰退概率。

房屋銷售下滑拖累耐用品消費明顯。美國2022年12月成屋銷售總數(shù)年化錄得402萬套,創(chuàng)2011年12月以來的新低,并連續(xù)第11個月下滑,為有史以來最長連跌紀錄,連跌周期超過2008年次貸危機時期,凸顯利率飆升對美國房地產(chǎn)的沉重打擊。房地產(chǎn)銷售與耐用品消費高度相關(guān),美國耐用品消費約占經(jīng)濟總量11%,房地產(chǎn)受挫將拖累美國耐用品消費,最終拖累美國經(jīng)濟。再次是美國sentix投資信心指數(shù)連續(xù)第九個月為負值,同時芝加哥聯(lián)儲全國活動指數(shù)2022年10-12月連續(xù)三個月為負,表示投資生產(chǎn)活動的活力正在快速下降。未來美國經(jīng)濟步入衰退必然會推動美聯(lián)儲貨幣政策有緊向松轉(zhuǎn)變。

3

美聯(lián)儲縮減加息幅度利好人民幣和黃金

在FOMC會議宣布縮減加息幅度后,市場上各類資產(chǎn)價格表現(xiàn)不一:美股應(yīng)聲上漲、美債收益率繼續(xù)下行、美元指數(shù)下跌。未來一個時期,美債收益率和美元指數(shù)可能進一步下行,推動人民幣升值和黃金價格上漲。

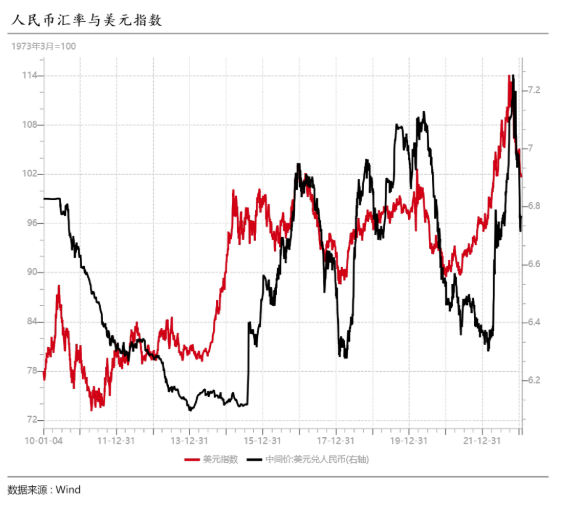

美元指數(shù)與人民幣匯率成反向相關(guān)關(guān)系,即美元指數(shù)上行,人民幣貶值,反之則反是。伴隨著美國通脹放緩和緊縮性貨幣政策走近尾聲,中美之間貨幣政策分化程度縮小,使得中美利差倒掛形勢逐漸緩和。中美10年期國債收益率之差由11月初的-1.52%收縮至當(dāng)前的-0.48%,2023年債券市場資金大規(guī)模流出的壓力將減小。隨著國內(nèi)經(jīng)濟預(yù)期好轉(zhuǎn),股票市場可能吸引更多的海外資金流入。2023年1月,北向資金凈流入1412.9億元,環(huán)比增長303.53%,同比增長742.29%。從總體上看,在基本面轉(zhuǎn)好的情況下,國內(nèi)資本市場對國際投資者的吸引力會上升,使得2023年跨境資本流動相較2022年好轉(zhuǎn),從而對人民幣匯率形成支撐。

高通脹造成的美元對人民幣購買力削弱,將在緊縮結(jié)束后凸顯。按照相對購買力平價理論,2021-2022年美國通脹高企削弱了美元的購買力和內(nèi)在價值,而我國通脹水平相對溫和,人民幣應(yīng)該對美元有相應(yīng)幅度的升值。但在美聯(lián)儲強力緊縮貨幣、大幅加息的背景下,上述問題被掩蓋。當(dāng)美聯(lián)儲緊縮性貨幣政策基本結(jié)束后,人民幣對美元相對較高的內(nèi)在價值就會體現(xiàn)出來,較高的購買力水平會支撐人民幣對美元走強。

人民幣國際化將增加國際市場人民幣需求。隨著烏克蘭危機進一步深化,美元在國際貨幣體系中的地位將被逐步削弱。而人民幣憑借經(jīng)濟基本面良好、國家信用堅實、幣值穩(wěn)定,財政實力強大以及外匯儲備充足等優(yōu)勢,國際地位將持續(xù)上升。隨著人民幣金融資產(chǎn)的吸引力增強,海外投資者會更加青睞中國資本市場,從而提升境內(nèi)外外匯市場對人民幣的需求。2023年人民國際化進程將加速發(fā)展,在貿(mào)易計價和交易結(jié)算的應(yīng)用將增多,人民幣需求將進一步增加。

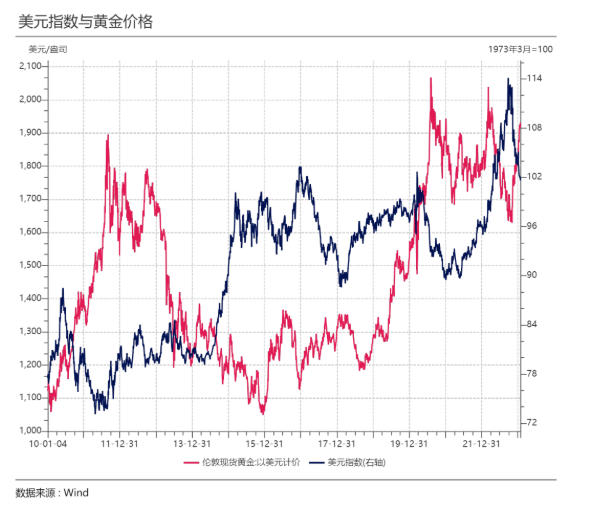

根據(jù)植信·黃金價格影響因素模型測算,長期以來美元指數(shù)與黃金價格呈反向相關(guān)關(guān)系,美元指數(shù)疊加美聯(lián)儲貨幣政策對黃金價格波動的解釋力度超過60%。2022年初,受到俄烏沖突爆發(fā)帶來的避險需求推動,國際金價曾一度沖高,后受美元指數(shù)持續(xù)走高影響,金價連續(xù)7個月下跌,一度逼近1600美元/盎司關(guān)口。進入2022年四季度后,隨著美聯(lián)儲加息步伐放緩,美元指數(shù)下行,黃金市場開始筑底企穩(wěn),一度回升到1975美元/盎司。而隨著美聯(lián)儲加息尾聲的確認,美元指數(shù)的走弱,金價有可能進一步上行,有機會突破2000美元/盎司大關(guān)。但要注意防范金價上行過程中的快速調(diào)整風(fēng)險。

4

人民幣升值利好A股

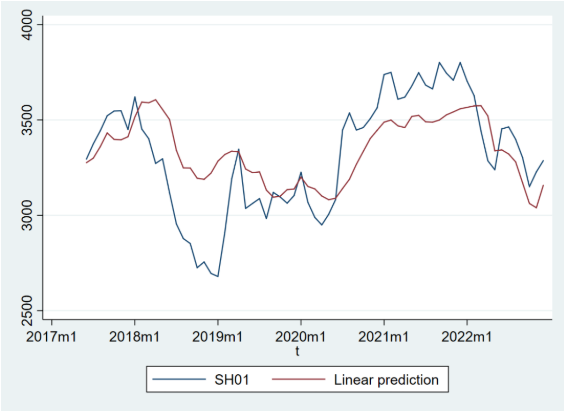

根據(jù)植信·上證綜指預(yù)測模型測算,人民幣匯率與上證A股綜合指數(shù)存在顯著正相關(guān)關(guān)系,且近年來這一正相關(guān)關(guān)系隨著中國金融開放不斷深化而強化。兩者對應(yīng)彈性為1.4,即人民幣每升值1%,A股股指對應(yīng)上漲約1.4%,反之則反是。其邏輯是,人民幣升值導(dǎo)致人民幣資產(chǎn)以外幣衡量的價值上升,加上中國經(jīng)濟基本面較好和金融市場進一步擴大開放,外資投資A股的興趣也會隨之上升,在一定程度上加速股市上行。2023年隨著美聯(lián)儲貨幣政策由緊向松調(diào)節(jié),美元指數(shù)對人民幣匯率壓制減弱,人民幣升值空間被打開,匯率升值將有利于股市。自2000年以來,每一次市場推動的較大規(guī)模的A股行情都是在人民幣升值的背景下形成的。反之,在人民幣貶值條件下,A股基本沒有較大的行情。

植信·上證綜指預(yù)測模型測算結(jié)果

數(shù)據(jù)來源:wind,美聯(lián)儲,植信投資研究院

注:藍色線為上證綜指實際運行,紅色線為模型用CNY模擬出來的上證走勢。

京公網(wǎng)安備 11010802028547號