路先鋒 張明/文

注:本文發(fā)表于《金融市場(chǎng)研究》2022年第12期,轉(zhuǎn)載請(qǐng)務(wù)必注明出處。文中配圖攝于四川理縣畢棚溝。

摘要:美聯(lián)儲(chǔ)自1954年起經(jīng)歷了13次完整的加息周期,動(dòng)因主要有經(jīng)濟(jì)過(guò)熱、通貨膨脹和純粹貨幣政策沖擊三種。美聯(lián)儲(chǔ)歷次加息對(duì)美國(guó)產(chǎn)出水平、通貨膨脹、金融市場(chǎng)和匯率產(chǎn)生了深入影響,并且對(duì)新興市場(chǎng)國(guó)家外匯市場(chǎng)、金融市場(chǎng)和產(chǎn)出水平帶來(lái)較強(qiáng)的溢出效應(yīng)。2022年美聯(lián)儲(chǔ)開(kāi)啟的加息周期呈現(xiàn)出高通脹驅(qū)動(dòng)、先快后慢以及加息與縮表相結(jié)合三個(gè)特點(diǎn),并可能導(dǎo)致如下后果:一方面,美國(guó)2023年GDP同比增速顯著下降,通脹水平見(jiàn)頂后持續(xù)一段時(shí)間的高位盤(pán)整,10年期國(guó)債收益率將在2.5%-4.3%的區(qū)間內(nèi)波動(dòng),股市波動(dòng)性依然將會(huì)維持在高位,美元指數(shù)短期內(nèi)在105-115區(qū)間波動(dòng),不排除在2023年跌破100的可能性;另一方面,美聯(lián)儲(chǔ)加息對(duì)新興市場(chǎng)國(guó)家的溢出效應(yīng)未來(lái)可能呈現(xiàn)整體趨緩和內(nèi)部分化兩大趨勢(shì)。

一、引言

2022年11月1日,美聯(lián)儲(chǔ)加息75個(gè)基點(diǎn),今年以來(lái)累計(jì)加息達(dá)到375個(gè)基點(diǎn),幅度為自1980年代初保羅·沃爾克執(zhí)掌美聯(lián)儲(chǔ)以來(lái)最大。美聯(lián)儲(chǔ)公開(kāi)市場(chǎng)委員會(huì)重申將通脹率恢復(fù)到 2% 的目標(biāo),并已經(jīng)按計(jì)劃在9月份加速縮表,抵押貸款支持證券(MBS)的每月縮減上限升至350億美元,而國(guó)債的每月縮減上限升至600億美元。11月加息聲明公布后,CME“美聯(lián)儲(chǔ)觀察”顯示,美聯(lián)儲(chǔ)到12月份加息至4.25%-4.50%的概率為47.2%,加息至4.50%-4.75%的概率為52.8%。

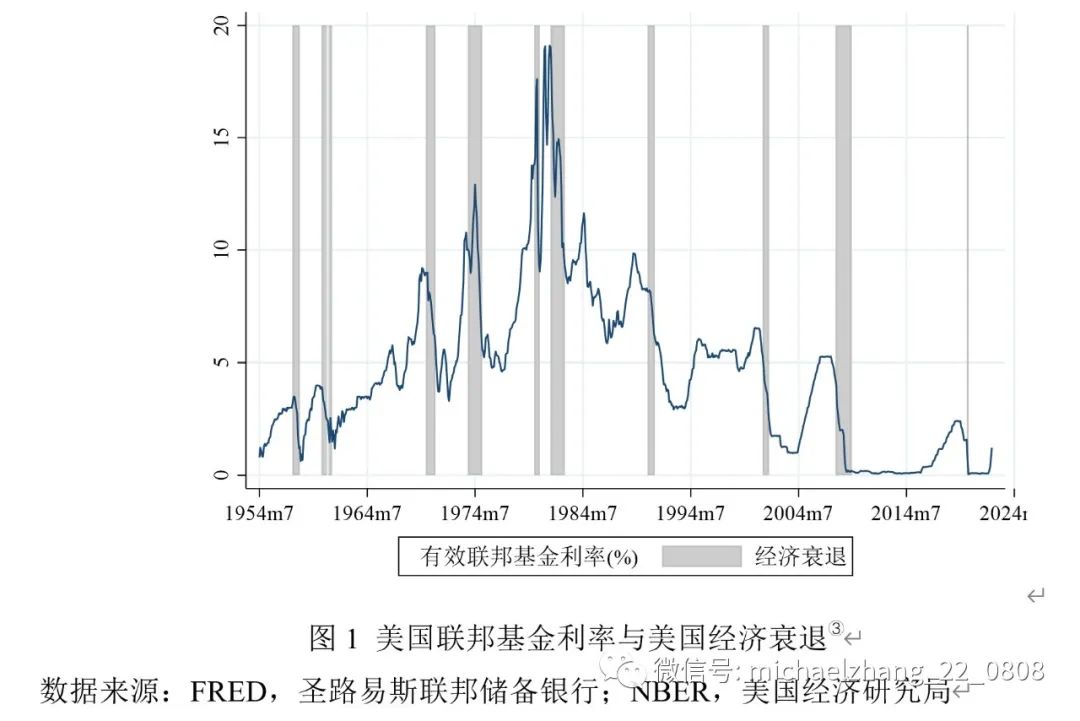

美聯(lián)儲(chǔ)過(guò)快加息可能給美國(guó)經(jīng)濟(jì)和全球經(jīng)濟(jì)帶來(lái)一系列沖擊。對(duì)美國(guó)而言,當(dāng)失業(yè)率低于 4% 且通貨膨脹率高于 4% 時(shí),衰退很可能會(huì)在兩年內(nèi)出現(xiàn)。如圖1所示,幾乎在每次美聯(lián)儲(chǔ)加息周期開(kāi)啟后,美國(guó)經(jīng)濟(jì)都會(huì)經(jīng)歷一次經(jīng)濟(jì)衰退。經(jīng)濟(jì)學(xué)人和彭博社的研究均得出了美國(guó)可能在2024年出現(xiàn)經(jīng)濟(jì)衰退的結(jié)論。

對(duì)全球而言,一方面,其他發(fā)達(dá)經(jīng)濟(jì)體同樣面臨高通脹壓力,美聯(lián)儲(chǔ)的快速加息將會(huì)引發(fā)一波全球主要經(jīng)濟(jì)體央行加息,導(dǎo)致全球流動(dòng)性收緊;另一方面,新興市場(chǎng)經(jīng)濟(jì)體的流動(dòng)性不足、金融市場(chǎng)脆弱性較高以及并不穩(wěn)健的基本面因素,致使美聯(lián)儲(chǔ)貨幣政策的溢出效應(yīng)被放大。Ahmed等(2021) 發(fā)現(xiàn),美國(guó)貨幣政策的溢出效應(yīng)既取決于美聯(lián)儲(chǔ)貨幣政策制定時(shí)美國(guó)的宏觀經(jīng)濟(jì)環(huán)境,也取決于新興市場(chǎng)國(guó)家的基本面因素。Hoek等 (2022) 指出,美國(guó)經(jīng)濟(jì)強(qiáng)勁增長(zhǎng)導(dǎo)致的利率上升只會(huì)對(duì)新興市場(chǎng)國(guó)家的金融市場(chǎng)產(chǎn)生適度的溢出效應(yīng),而美聯(lián)儲(chǔ)強(qiáng)硬政策或通脹壓力導(dǎo)致的利率上升則更具破壞性。

從歷史角度看,美聯(lián)儲(chǔ)每次加息周期都會(huì)給美國(guó)經(jīng)濟(jì)和全球經(jīng)濟(jì)帶來(lái)深遠(yuǎn)影響,并存在一定規(guī)律可循。在本輪美聯(lián)儲(chǔ)陡峭加息的背景下,有必要從歷史角度全面梳理歷次美聯(lián)儲(chǔ)加息的特點(diǎn)及其對(duì)美國(guó)經(jīng)濟(jì)與全球經(jīng)濟(jì)的影響。

本文安排如下:第二節(jié)梳理自1954年以來(lái)的美聯(lián)儲(chǔ)13次加息周期;第三節(jié)分析美聯(lián)儲(chǔ)加息對(duì)美國(guó)產(chǎn)出水平、通貨膨脹、金融市場(chǎng)和匯率的影響;第四節(jié)厘清美聯(lián)儲(chǔ)加息對(duì)新興市場(chǎng)國(guó)家外匯市場(chǎng)、金融市場(chǎng)和產(chǎn)出水平的溢出效應(yīng);第五節(jié)總結(jié)本輪美聯(lián)儲(chǔ)加息的特點(diǎn),并展望其對(duì)美國(guó)和新興市場(chǎng)國(guó)家可能造成的影響。

二、對(duì)美聯(lián)儲(chǔ)加息的歷史周期分析

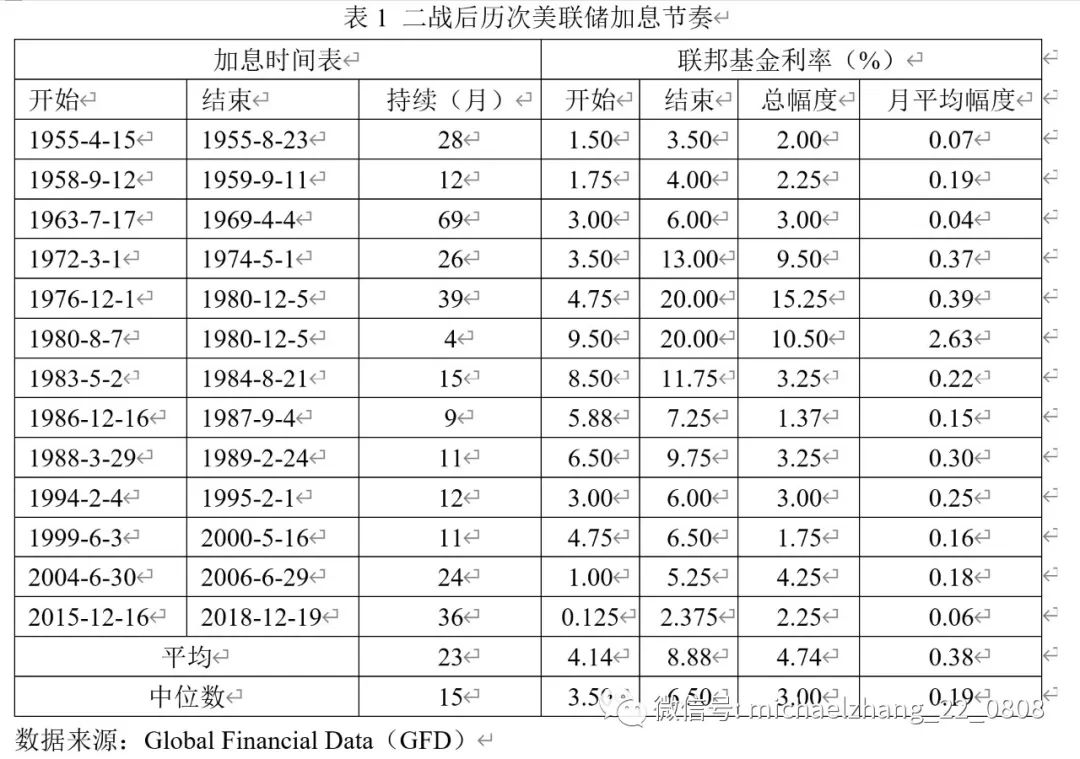

如表1所示,自1954年7月以來(lái),美聯(lián)儲(chǔ)一共經(jīng)歷了13個(gè)加息周期,最近一次完整的加息周期為2015年12月至2018年12月。

就加息周期的持續(xù)時(shí)間而言,在13個(gè)加息周期中,最短的只有4個(gè)月,最長(zhǎng)的則有69個(gè)月,平均不超過(guò)2年。就加息幅度而言,在20世紀(jì)70年代末和80年代初,美聯(lián)儲(chǔ)為應(yīng)對(duì)超高通脹進(jìn)行了較大幅度加息。1976年開(kāi)啟的加息周期幅度最大,累計(jì)達(dá)到15.25個(gè)百分點(diǎn)。聯(lián)邦基金利率在1980、1981年平均高達(dá)13.35%、16.39%,這比同期內(nèi)美國(guó)十年期國(guó)債利率還高。就加息節(jié)奏而言,1980年的加息最為陡峭,平均每月加息2.63個(gè)百分點(diǎn)。1963年和2015年的加息節(jié)奏最為緩慢,平均每月分別加息0.04和0.06個(gè)百分點(diǎn)。

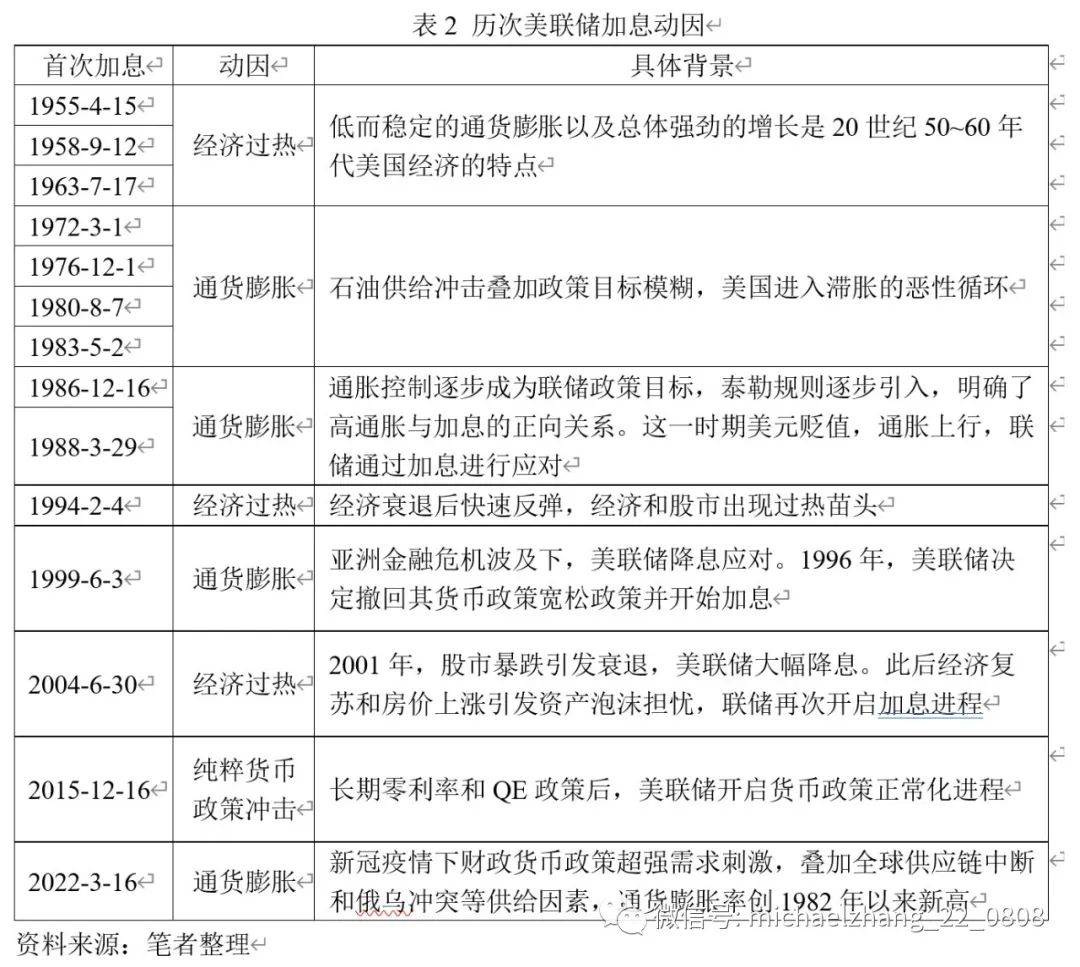

美聯(lián)儲(chǔ)歷次加息的動(dòng)因存在較大差異(表2)。我們?cè)贖oek等 (2022)的基礎(chǔ)上,將美聯(lián)儲(chǔ)加息動(dòng)因分為三種類(lèi)型:經(jīng)濟(jì)過(guò)熱、通貨膨脹和純粹貨幣政策沖擊。

第一,當(dāng)經(jīng)濟(jì)上行時(shí),為防止經(jīng)濟(jì)過(guò)熱,美聯(lián)儲(chǔ)可能選擇加息。在這種情況下,加息政策對(duì)本國(guó)和外國(guó)金融市場(chǎng)的沖擊會(huì)較小。對(duì)美國(guó)而言,由于處于經(jīng)濟(jì)擴(kuò)張期,企業(yè)盈利能力持續(xù)提升,融資約束相對(duì)較少,加息政策對(duì)實(shí)體經(jīng)濟(jì)的沖擊較小。對(duì)其他國(guó)家而言,利率上升的負(fù)面溢出效應(yīng)部分被美國(guó)經(jīng)濟(jì)增長(zhǎng)和進(jìn)口增加的正面溢出效應(yīng)所抵消。這類(lèi)加息的典型例子是在20世紀(jì)50~60年代開(kāi)啟的加息周期。

第二,雖然經(jīng)濟(jì)處于停滯或下行狀態(tài),但如果通脹水平快速上行,美聯(lián)儲(chǔ)也可能選擇加息。美國(guó)利率上升往往會(huì)削弱美國(guó)經(jīng)濟(jì)增長(zhǎng),減少其從貿(mào)易伙伴國(guó)的進(jìn)口。此外,更高的美國(guó)利率將轉(zhuǎn)化為更高的國(guó)外利率和償債成本,進(jìn)一步影響企業(yè)支出、利潤(rùn)、增長(zhǎng)和信譽(yù)(Bruno 和Shin,2015b; Kalemli-?zcan,2019)。這類(lèi)加息的典型例子是在20世紀(jì)70~80年代開(kāi)啟的加息周期。

第三,即便沒(méi)有出現(xiàn)明顯的經(jīng)濟(jì)過(guò)熱和通貨膨脹,美聯(lián)儲(chǔ)也可能因?yàn)樨泿耪哒{(diào)整的需要進(jìn)行加息。這會(huì)收緊金融條件并抑制海外經(jīng)濟(jì)活動(dòng)。這類(lèi)加息的典型例子是2015年12月開(kāi)啟的加息周期。美國(guó)在長(zhǎng)期實(shí)行超常規(guī)的量化寬松政策后,基于貨幣政策正常化的目的進(jìn)行了一輪加息。

三、美聯(lián)儲(chǔ)加息對(duì)美國(guó)經(jīng)濟(jì)的影響分析

本節(jié)將從產(chǎn)出水平、核心通脹、債券市場(chǎng)、股票市場(chǎng)和匯率市場(chǎng)五個(gè)方面分析美聯(lián)儲(chǔ)歷次加息對(duì)美國(guó)經(jīng)濟(jì)的影響。

1、產(chǎn)出水平

平均而言,在加息周期開(kāi)始后,實(shí)際GDP第一年增長(zhǎng)4.7%,但第二年放緩至2.8%,第三年進(jìn)一步放緩至2.2%。具體而言,由經(jīng)濟(jì)過(guò)熱驅(qū)動(dòng)的美聯(lián)儲(chǔ)加息周期開(kāi)啟后,美國(guó)實(shí)際經(jīng)濟(jì)產(chǎn)出并未受到較大沖擊,如20世紀(jì)20~60年代美聯(lián)儲(chǔ)開(kāi)啟的3輪加息周期,第2年產(chǎn)出平均增長(zhǎng)率為3.1%;而由高通脹驅(qū)動(dòng)的加息周期開(kāi)啟后,美國(guó)實(shí)際經(jīng)濟(jì)產(chǎn)出增長(zhǎng)率受到?jīng)_擊較大,如20世紀(jì)70~80年代美聯(lián)儲(chǔ)開(kāi)啟的6輪加息周期,第2年產(chǎn)出平均增長(zhǎng)率為2.7%。

在13個(gè)加息周期中,平均距離下一次經(jīng)濟(jì)衰退的時(shí)長(zhǎng)為26個(gè)月,中位數(shù)為25個(gè)月。1980年、1976年、1972年和1988年開(kāi)啟的加息周期節(jié)奏最快,距離下一輪衰退分別37個(gè)月、11個(gè)月、20個(gè)月,28個(gè)月,距離下一輪衰退平均為24個(gè)月。

2、核心通脹

平均而言,通貨膨脹率在第一次加息后的第一年增加3.8個(gè)百分點(diǎn),第二年增加4.3個(gè)百分點(diǎn),第三年增加4.7個(gè)百分點(diǎn)。主要原因是通貨膨脹具有較強(qiáng)的慣性。

3、債券市場(chǎng)

在加息第一年,10年期美國(guó)國(guó)債收益率增長(zhǎng)14.9個(gè)百分點(diǎn),但在加息第二年和第三年分別增長(zhǎng)-3.8%和-0.7個(gè)百分點(diǎn)。兩年期國(guó)債收益率的變化也具有類(lèi)似趨勢(shì)。

通常作為經(jīng)濟(jì)景氣度指標(biāo)的美國(guó)10年期與兩年期國(guó)債利差,在加息第1年有明顯縮小趨勢(shì),1年后出現(xiàn)反轉(zhuǎn),利差不斷擴(kuò)大。

根據(jù)伯南克的“三因素”模型,若市場(chǎng)對(duì)于未來(lái)美國(guó)經(jīng)濟(jì)增長(zhǎng)前景看好,或預(yù)期長(zhǎng)期通脹上行,美債收益率將保持相對(duì)陡峭化;反之,美債收益率曲線可能趨于平坦化。在1980年、1988年和1999年這三次由高通脹驅(qū)動(dòng)的加息周期開(kāi)啟1年后,美國(guó)國(guó)債收益率曲線不僅趨于平坦,甚至10年兩年國(guó)債利差轉(zhuǎn)為負(fù)值。1994年和2004年由經(jīng)濟(jì)過(guò)熱驅(qū)動(dòng)的加息周期開(kāi)啟后,美國(guó)國(guó)債收益率曲線雖然在1年內(nèi)迅速平坦化,但10年兩年國(guó)債利差始終為正。

4、股票市場(chǎng)

在1955年、1958年、1963年和2004年4次由經(jīng)濟(jì)過(guò)熱驅(qū)動(dòng)的加息周期開(kāi)啟1年后,道瓊斯工業(yè)平均指數(shù)增長(zhǎng)率分別為21.25%、18.72%、20.95%和4.67%。與此構(gòu)成鮮明反差的是,1972年、1976年、1983年、1986年、1988年和1999年6次由高通脹驅(qū)動(dòng)的加息周期開(kāi)啟一年后,道指增長(zhǎng)率分別為1.10%、-17.27%、-7.93%、2.26%、15.37%和-7.37%。這一發(fā)現(xiàn)意味著,由經(jīng)濟(jì)過(guò)熱驅(qū)動(dòng)的加息周期開(kāi)啟后的美國(guó)股市表現(xiàn)明顯優(yōu)于由高通脹驅(qū)動(dòng)的加息周期。

5、外匯市場(chǎng)

聯(lián)邦基金利率變動(dòng)與美元指數(shù)變動(dòng)之間存在明顯的相關(guān)關(guān)系。在美聯(lián)儲(chǔ)自1972年來(lái)開(kāi)啟10次加息中,美元指數(shù)有7次在加息開(kāi)啟1個(gè)月內(nèi)下跌,平均跌幅2.12%。加息后3個(gè)月到6個(gè)月之間,美元指數(shù)10次中有6次開(kāi)始反彈,平均漲幅3.42%。美元指數(shù)在半年內(nèi)的先跌后漲現(xiàn)象,反映出美聯(lián)儲(chǔ)加息從利率市場(chǎng)傳導(dǎo)到外匯市場(chǎng)可能存在一定的時(shí)滯。

四、美聯(lián)儲(chǔ)加息對(duì)新興市場(chǎng)國(guó)家的溢出效應(yīng)分析

本節(jié)將從外匯市場(chǎng)、金融市場(chǎng)和產(chǎn)出水平三個(gè)方面梳理美聯(lián)儲(chǔ)加息對(duì)新興市場(chǎng)國(guó)家的影響。

1、外匯市場(chǎng)

考慮到數(shù)據(jù)的時(shí)間跨度,本文選取南非蘭特和墨西哥比索作為新興市場(chǎng)國(guó)家貨幣的代表進(jìn)行分析。美聯(lián)儲(chǔ)加息后,新興市場(chǎng)貨幣兌美元的匯率變動(dòng)可能受兩個(gè)因素影響:一是美元指數(shù)的變動(dòng),二是新興市場(chǎng)國(guó)家的基本面。

例如,1980年和1983年美聯(lián)儲(chǔ)加息后,美元指數(shù)一年內(nèi)均升值超過(guò)20%,同期南非蘭特和墨西哥比索均大幅貶值,這反映了新興市場(chǎng)國(guó)家貨幣匯率與美元指數(shù)變動(dòng)的同步性。但是,新興市場(chǎng)國(guó)家自身的基本面也會(huì)發(fā)揮重要作用。如1986年和1994年,美聯(lián)儲(chǔ)加息后,美元指數(shù)在1年內(nèi)分別下跌16.36%和14.26%。在1986年,南非蘭特兌美元升值,而墨西哥比索則同期內(nèi)兌美元大幅貶值。在1994年,南非蘭特兌美元貶值了13.79%,而墨西哥比索兌美元貶值了82.96%。

2、金融市場(chǎng)

美聯(lián)儲(chǔ)加息可能導(dǎo)致美元資金大規(guī)模回流美國(guó)國(guó)內(nèi),從而引發(fā)新興市場(chǎng)國(guó)家的流動(dòng)性危機(jī),如1980年的拉美債務(wù)危機(jī),1994-1995年的墨西哥比索危機(jī)、1997年的東南亞金融風(fēng)暴以及2018年包括阿根廷、土耳其、俄羅斯、委內(nèi)瑞拉在內(nèi)的新興市場(chǎng)金融危機(jī)。在這些危機(jī)中,美聯(lián)儲(chǔ)加息并不一定是主要原因,但其往往扮演著導(dǎo)火索的角色。

美國(guó)貨幣政策溢出效應(yīng)的放大與新興市場(chǎng)國(guó)家的自身因素密不可分。宏觀經(jīng)濟(jì)基本面(包括經(jīng)常賬戶余額、外匯儲(chǔ)備、政府債務(wù)、通貨膨脹和金融市場(chǎng)脆弱度等因素)較好的國(guó)家在面臨金融沖擊時(shí)所遭受的損失也較小(Ahmed等, 2017;Ahmed等, 2021)。

3、產(chǎn)出水平

平均而言,歷次美聯(lián)儲(chǔ)加息后,新興經(jīng)濟(jì)體第一年產(chǎn)出增速為4.39%,第二年為4.84%,第三年為3.95%。更具體來(lái)說(shuō),由經(jīng)濟(jì)過(guò)熱驅(qū)動(dòng)的美聯(lián)儲(chǔ)加息開(kāi)啟后,新興經(jīng)濟(jì)體產(chǎn)出水平受影響較小,如1994年和2004年兩次加息開(kāi)啟后三年,新興經(jīng)濟(jì)體產(chǎn)出增速分別為3.15%、6.81%、4.51%以及6.98%、8.17%、8.41%。由高通脹驅(qū)動(dòng)的美聯(lián)儲(chǔ)加息開(kāi)啟后,新興經(jīng)濟(jì)體產(chǎn)出水平受到的沖擊較大,如1980年加息后三年新興經(jīng)濟(jì)體產(chǎn)出增速分別為1.41%、0.84%、1.50%,1999年加息后分別為6.39%、4.18%、3.34%。

五、經(jīng)驗(yàn)啟示:本輪美聯(lián)儲(chǔ)加息的特點(diǎn)和可能影響

1、本輪美聯(lián)儲(chǔ)加息的特點(diǎn)

本輪美聯(lián)儲(chǔ)加息特點(diǎn)之一是高通脹驅(qū)動(dòng)型。疫情爆發(fā)后,美聯(lián)儲(chǔ)實(shí)施了超常規(guī)的財(cái)政與貨幣政策。近期美國(guó)通脹飆升則是國(guó)內(nèi)經(jīng)濟(jì)過(guò)熱、俄烏沖突造成的國(guó)際大宗商品價(jià)格上漲以及疫情沖擊下的全球供應(yīng)鏈不暢等因素綜合作用的結(jié)果。此外,美聯(lián)儲(chǔ)誤判了高通脹的嚴(yán)重性和持續(xù)性,緊縮政策沒(méi)有及時(shí)出臺(tái),導(dǎo)致其不得不采用矯枉過(guò)正的舉措來(lái)應(yīng)對(duì)高通脹。

本輪美聯(lián)儲(chǔ)加息特點(diǎn)之二是先快后慢。在2022年6至11月,美聯(lián)儲(chǔ)連續(xù)4次加息75個(gè)基點(diǎn),這是自20世紀(jì)80年代保羅·沃克爾以來(lái)的最大加息幅度。在11月2日加息后的新聞發(fā)布會(huì)上,美聯(lián)儲(chǔ)主席鮑威爾表示:美聯(lián)儲(chǔ)將在12月的下一次會(huì)議上考慮較小的加息幅度。市場(chǎng)預(yù)期美聯(lián)儲(chǔ)將在12月加息50個(gè)基點(diǎn),2023年1月加息25個(gè)基點(diǎn)。

本輪美聯(lián)儲(chǔ)加息特點(diǎn)之三是加息與縮表相配合。2022年6月1日,美聯(lián)儲(chǔ)正式啟動(dòng)縮表。據(jù)5月4日公布的計(jì)劃,美聯(lián)儲(chǔ)將從6月份起以每月475億美元的速度縮表,其中國(guó)債300億美元,MBS175億美元;從9月起,每月縮表力度將擴(kuò)大至950億美元,其中國(guó)債600億美元,MBS350億美元。

2、本輪加息的影響展望

(1)對(duì)美國(guó)經(jīng)濟(jì)的潛在影響

第一,2023年美國(guó)GDP同比增速可能顯著下降,通脹水平近期見(jiàn)頂后可能持續(xù)一段時(shí)間的高位盤(pán)整。2022年10月,IMF的《世界經(jīng)濟(jì)展望》報(bào)告將2022年美國(guó)經(jīng)濟(jì)增長(zhǎng)預(yù)期由2.3%下調(diào)至1.6%,2023年增長(zhǎng)預(yù)期為1.0%。某些機(jī)構(gòu)甚至認(rèn)為美國(guó)經(jīng)濟(jì)可能在2023年下半年進(jìn)入衰退。由于通脹率具有一定慣性,且疫情沖擊依在持續(xù),俄烏沖突短期內(nèi)結(jié)束的概率較低,雖然美國(guó)通脹率有見(jiàn)頂跡象,但預(yù)計(jì)仍然會(huì)在高位盤(pán)整一段時(shí)間。

第二,美國(guó)10年期國(guó)債收益率將在2.5%-4.3%的區(qū)間內(nèi)波動(dòng),股市波動(dòng)性依然將會(huì)維持在高位。隨著美國(guó)經(jīng)濟(jì)增長(zhǎng)的下行趨勢(shì)日益顯著,美國(guó)10年期國(guó)債收益率進(jìn)一步上升的空間越來(lái)越有限,可能會(huì)在2.5%-4.3%的區(qū)間內(nèi)波動(dòng)。本輪美聯(lián)儲(chǔ)加息后,美國(guó)三大股指盡管已經(jīng)出現(xiàn)顯著回調(diào),但考慮到目前美國(guó)股市的估值依然較高,預(yù)計(jì)未來(lái)一段時(shí)間內(nèi)股市波動(dòng)性依將維持高位。

第三,短期內(nèi)美元指數(shù)將在105-115的區(qū)間內(nèi)波動(dòng),不排除在2023年跌破100的可能性。一方面,以俄烏沖突為代表的全球地緣政治沖突進(jìn)來(lái)有加劇的趨勢(shì),這會(huì)強(qiáng)化美元的避險(xiǎn)貨幣功能。另一方面,全球經(jīng)濟(jì)的長(zhǎng)期性停滯格局仍將持續(xù),這會(huì)強(qiáng)化美元的反周期貨幣功能。考慮到這兩個(gè)方面,則美元指數(shù)的快速下跌在短期內(nèi)仍難發(fā)生。

(2)對(duì)新興市場(chǎng)國(guó)家的可能影響

美聯(lián)儲(chǔ)加息對(duì)新興市場(chǎng)國(guó)家的溢出效應(yīng)既取決于加息動(dòng)因和美國(guó)經(jīng)濟(jì)基本面,也取決于新興市場(chǎng)國(guó)家基本面。

在本輪高通脹驅(qū)動(dòng)美聯(lián)儲(chǔ)陡峭加息縮表的背景下,部分基本面脆弱的新興市場(chǎng)國(guó)家正面臨匯率大幅貶值、資本連續(xù)流出和金融市場(chǎng)震蕩三重沖擊。第一,根據(jù)BIS的數(shù)據(jù),2022年上半年,土耳其里拉兌美元匯率下跌了19.35%,菲律賓比索下跌了7.31%、智利比索下跌了7.58%、阿根廷比索下跌了17.94%。第二,國(guó)際金融協(xié)會(huì)數(shù)據(jù)顯示,2022年7月,海外投資者對(duì)新興市場(chǎng)股票和債券的投資出現(xiàn)了105億美元的凈流出,且3-7月的累計(jì)流出規(guī)模超過(guò)380億美元。第三,2022年年初以來(lái),包括烏克蘭、阿根廷和巴基斯坦在內(nèi)的至少6個(gè)新興市場(chǎng)國(guó)家的10年期外幣債券收益率已躍升逾10個(gè)百分點(diǎn),至少有12個(gè)新興市場(chǎng)經(jīng)濟(jì)體的主權(quán)債收益率目前已飆升至令其償債壓力激增的水平。

展望未來(lái),美聯(lián)儲(chǔ)加息對(duì)新興市場(chǎng)國(guó)家的溢出效應(yīng)可能呈現(xiàn)出整體趨緩和內(nèi)部分化兩個(gè)趨勢(shì)。第一,2022年底到2023年,新興市場(chǎng)國(guó)家面臨的經(jīng)濟(jì)金融壓力整體趨緩。考慮到本輪美聯(lián)儲(chǔ)加息先快后慢的特點(diǎn),新興市場(chǎng)國(guó)家貨幣貶值、資本流出和金融市場(chǎng)震蕩的壓力有望隨之降低。第二,新興市場(chǎng)國(guó)家面臨的經(jīng)濟(jì)金融壓力已經(jīng)呈現(xiàn)分化格局。基本面較強(qiáng)的新興經(jīng)濟(jì)體的表現(xiàn)可能持續(xù)好于基本面較弱的新興經(jīng)濟(jì)體。

京公網(wǎng)安備 11010802028547號(hào)