注冊制試點至今已有6年多時間,竟有5128名保薦代表人從未在注冊制下保薦過項目。

日前,中證協(xié)發(fā)布《關(guān)于修訂〈證券公司保薦業(yè)務(wù)規(guī)則〉的決定》,完善保薦代表人負(fù)面評價公示機制,其中對A類名單(全體保薦代表人的綜合執(zhí)業(yè)信息名單)增加撤否信息。這是監(jiān)管部門首次對全體保薦代表人的執(zhí)業(yè)情況進行公開展示。

據(jù)券商中國記者統(tǒng)計,截至9月23日,在8720名有數(shù)據(jù)可查的保薦代表人中,僅有3592人曾在注冊制下保薦過項目,約占四成,而真正有項目成功上市的僅占全體保薦代表人的三成。

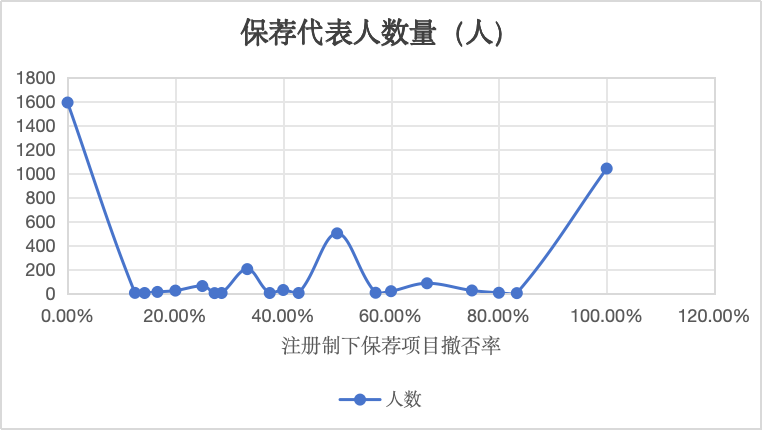

即便是積極參與了保薦工作,保薦代表人的成果也相當(dāng)兩極分化。1589人的保薦項目全部上市,也有1039人的保薦項目盡數(shù)折戟,還有499人撤否項目剛好占一半。從散點圖的擬合情況來看,保薦代表人的撤否率數(shù)據(jù)近似形成了一個“W”。

若要進一步細(xì)究,1039名保薦項目“全軍覆沒”的保薦代表人中,絕大多數(shù)只保薦了一個項目,這部分人數(shù)為898人,占到了86%;另有119人保薦了兩個項目,但不幸雙雙失敗;還有21人運氣更是不佳,保薦的3個項目無一成功上市;而最為失落的則是一位來自某華東地區(qū)券商的保薦代表人,4個保薦項目全部以撤回告終。

值得注意的是,雖然中證協(xié)公布的“撤否比率=(撤回項目數(shù)量+否決項目數(shù)量)/(撤回項目數(shù)量+否決項目數(shù)量+上市項目數(shù)量)”,但實際上否決項目僅有101個,是遠遠少于撤回項目2395個的。也即說,大部分未上市項目往往未走到最后一步,就已鳴金收兵。

此外,在上述1589名“保的都上”的保薦代表人中,多數(shù)人僅有一個項目成功過關(guān),這部分人數(shù)為1104人,占比達到了69%;收獲兩個上市項目的保薦代表人也不算少,共有338人,占比21%;有3、4、5個項目上市的保薦代表人則少了不少,人數(shù)分別是99人、28人和10人。

而再往后,則是注冊制下保薦代表人保薦項目TOP10榜單。其中,來自中信證券(23.190, 0.71, 3.16%)陳熙穎憑借著8保8上市的驕人戰(zhàn)績,在近9000名保薦代表人中勇奪魁首;緊隨其后的是東吳證券(7.350, 0.23, 3.23%)的曹飛、長江保薦的李海波、國金證券(8.380, 0.10, 1.21%)的黎慧明,三人7保7過,同樣在激烈的行業(yè)競爭中脫穎而出;此外還有6人也實現(xiàn)了6保6上市的戰(zhàn)績,躋身前十名單。

一個有意思的點在于,注冊制下保薦項目上市數(shù)量排名靠前的保薦代表人,并非都是久經(jīng)沙場的老將,很多甚至保薦的第一個項目就是注冊制下的。例如,國金證券的黎慧明出道以來保薦的7個項目全部通過,最早的一家于2019年12月上市;與此類似的還有民生證券的邵航,出道后共保薦過6個項目,最早的上市時間是2019年11月;同樣7保7上市的李海波,在注冊制前只保薦過1個項目,上市時間是2018年8月。

不過值得注意的是,海通證券(8.770, 0.00, 0.00%)的陳邦羽雖然保薦的6個項目全部上市,但其中的科創(chuàng)板上市公司超卓航科(17.640, 0.50, 2.92%)卻給他帶來了一張來自監(jiān)管的警示函,并記入證券期貨市場誠信檔案。湖北證監(jiān)局稱原因是,保薦機構(gòu)在持續(xù)督導(dǎo)過程中發(fā)現(xiàn)超卓航科全資子公司存放于銀行賬戶中的資金使用情況披露不真實、銀行存款處于凍結(jié)狀態(tài),但未及時開展有效的調(diào)查和監(jiān)督。

此外,長江保薦的梁彬圣、海通證券的鄭瑜、中航證券的孫捷3名保薦代表人,雖然也在注冊制下取得了5保5上市的好成績,但同樣因違反自律/監(jiān)管規(guī)則,被記入證券期貨市場誠信檔案。

事實上,針對此次完善保薦代表人名單分類機制,中證協(xié)就指出,此舉將進一步壓實投行“看門人”責(zé)任,強化對保薦代表人的聲譽約束。業(yè)內(nèi)人士也表示,在A 類名單中增加項目撤否信息,說明過往保薦項目“一查就撤”“一撤了之”的方式已不可取,將“申報及擔(dān)責(zé)”落實到人,可促使保薦代表人更加清晰地認(rèn)識到責(zé)任邊界和執(zhí)業(yè)風(fēng)險,強化自律約束。

來源:證券時報

京公網(wǎng)安備 11010802028547號

京公網(wǎng)安備 11010802028547號