王晉斌/文

歐元、英鎊和日元兌美元的貶值幅度顯著超過了人民幣兌美元的貶值幅度,人民幣兌美元金融匯率的貶值無法傳遞到貿(mào)易名義有效匯率的貶值。尤其是地緣政治動蕩帶來美元走強所致的人民幣貶值,已經(jīng)超出了經(jīng)濟基本面決定的匯率水平。在這樣的背景下,人民幣持續(xù)貶值幾乎是一無所獲。人民幣兌美元匯率破“7”不好。

高通脹下的強美元肆虐全球外匯市場已有數(shù)月。依據(jù)WIND的數(shù)據(jù),今年4月中旬美元指數(shù)站上100,到8月31日出現(xiàn)的階段性高點109.6649(收盤價),美元指數(shù)幾乎觸及110。截至9月2日,今年以來美元指數(shù)上漲14.21%,在岸人民幣兌美元貶值了8.29%,離岸人民幣兌美元貶值8.71%,人民幣出現(xiàn)了較大幅度的貶值。與此同時,相對于全球主要貨幣兌美元的貶值幅度,人民幣的貶值幅度還是相對小的。以SDR籃子貨幣為例,同期歐元兌美元貶值12.45%,日元兌美元貶值21.80%,英鎊兌美元貶值14.89%。

目前在岸和離岸人民幣兌美元匯率均破6.9,且在岸和離岸即期人民幣兌美元匯率差距不大。由于美聯(lián)儲激進的加息政策,美元指數(shù)中經(jīng)濟體尤其是歐元區(qū)、日本和英國由于其自身經(jīng)濟基本面的疲軟,加上地緣政治動蕩的避險情緒,助推了美元指數(shù)出現(xiàn)強勁加息“預期自我實現(xiàn)”類的強勢,高通脹下的強美元還要持續(xù)數(shù)月,全球其他貨幣面臨進一步貶值的壓力。

人民幣破“7”不好,理由有四點。

一是人民幣兌美元貶值并不會有利于出口,或者對出口的正面影響可以忽略。在其他主要貿(mào)易伙伴的貨幣出現(xiàn)大幅度貶值的背景下,人民幣兌美元金融匯率的貶值無法傳遞到貿(mào)易名義有效匯率的貶值。截至8月26日,年初以來CFETS人民幣匯率指數(shù)下降了0.54%,但人民幣兌美元的金融匯率貶值了超過8%;年初以來BIS人民幣匯率指數(shù)上漲了0.57%,SDR人民幣匯率指數(shù)上漲了0.03%。但考慮到貿(mào)易伙伴的物價水平高于中國的物價水平,依據(jù)BIS的數(shù)據(jù),相比去年12月份,今年7月份廣義人民幣實際有效匯率指數(shù)下降了2.11%。因此,是物價穩(wěn)定帶來了中國貿(mào)易實際有效匯率的下降。

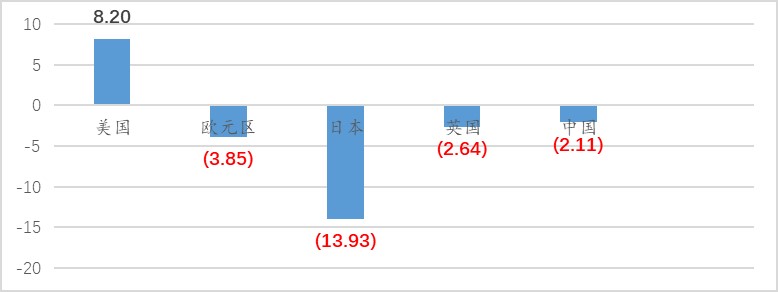

圖1、SDR籃子中貨幣實際有效匯率的變化(2021年12月-2022年7月,%)

數(shù)據(jù)來源:BIS。

當然,中國實際有效匯率貶值幅度遠不及日本,也不及歐元區(qū)和英國,主要原因是歐元、英鎊和日元兌美元的貶值幅度顯著超過了人民幣兌美元的貶值幅度。同時,由于日本的通脹率在主要經(jīng)濟體中是最低的,目前通脹率不到2.5%,名義貨幣貶值和相對低的物價水平共同導致了日本貿(mào)易實際有效匯率出現(xiàn)了接近14%的大幅度下降。

其次,人民幣兌美元金融匯率的貶值無助于出口,但對短期資本跨境流動有影響。今年以來,在人民幣貶值及貶值預期的作用下,中國出現(xiàn)了一定程度的資本外流。依據(jù)WIND提供的數(shù)據(jù),截至9月1日,今年以來,外資持有A股流通股的持股比例從去年底的4.04%下降至3.78%,持股市值下降了約4831億元人民幣。依據(jù)中國債券信息網(wǎng)提供的數(shù)據(jù),相比去年12月份,今年7月境外機構持有銀行間債券市場的規(guī)模下降了4225億元人民幣。截至7月底,中國外匯儲備3.104萬億美元,相比去年底減少了約1461億美元。

再次,容易形成進一步貶值的預期。依據(jù)海關提供的數(shù)據(jù),在去年出口增速超過20%的高增長基礎上,今年1-7月以人民幣和美元分別計價的中國出口增速也高達14.7%和14.6%。1-7月份商品貿(mào)易順差達到了驚人的4830億美元,同比增幅高達61.6%。而且從結匯售匯情況看,國家外匯管理局的數(shù)據(jù)顯示,1-7月份累計結售匯順差5393億元人民幣,以美元計值為結售匯順差843億美元。但從4月份以來,人民幣貶值及貶值的預期導致了遠期結售匯簽約額出現(xiàn)了比較明顯的逆差,4-7月份出現(xiàn)了204.1億美元的逆差,是今年1-7月份遠期結售匯簽約額逆差的近1.9倍。人民幣兌美元匯率破“7”容易形成進一步貶值的預期,從而可能扭曲企業(yè)所需要的正常結匯售匯行為,進一步形成貶值壓力。

最后,加重中國進口通脹的風險。中國是大量進口初級產(chǎn)品的經(jīng)濟體,中間品占進口的比例在60%以上。在地緣政治沖突激化以及自然災害頻發(fā)的背景下,高通脹下的強美元并未壓制住以原油為代表的能源及食品價格持續(xù)上漲,導致了中國進口價格的較大幅度上漲,如果人民幣進一步貶值將導致進口成本持續(xù)攀升。按照中國海關提供的國民經(jīng)濟行業(yè)分類的全國進口商品貿(mào)易同比指數(shù)來看(上年同期為100),7月份農(nóng)、林、牧、漁業(yè)價格指數(shù)112.0,采礦業(yè)價格指數(shù)118.5(其中,煤炭開采和洗選業(yè)價格指數(shù)153.7;石油和天然氣開采業(yè)價格指數(shù)158.2),制造業(yè)價格指數(shù)114.6。中國進口通脹的風險已經(jīng)顯現(xiàn)。如果國內總需求得到明顯改善,進一步的進口通脹的潛在風險應該會比較快速地體現(xiàn)出來。

人民幣不破“7”,怎么理解?

隨著人民幣匯率形成機制越來越市場化,人民幣匯率彈性增強。人民幣匯率彈性增強,并不意味著可以任由金融市場出現(xiàn)脫離經(jīng)濟基本面的“超調”。美元的持續(xù)走強,除了利差因素之外,還有一個重要因素是全球地緣政治動蕩帶來的避險情緒。從美債收益率和美國經(jīng)濟增速的預測來看,美元本身應該不具備如此的強勢。美國白宮8月23日預測2022-2023年美國經(jīng)濟增速只有1.4%和1.8%,美聯(lián)儲6月份預測2022-2023年美國經(jīng)濟增速均為1.7%,“藍籌共識”6月份預測2022-2023年美國經(jīng)濟增速只有1.4%和1.6%。白宮8月23日預測2022-2023年美國10年期國債收益率為2.7%和3.2%,CBO今年5月份的預測分別是2.4%和2.9%,“藍籌共識”的預測分別是2.8%和3.2%。依據(jù)美國財政部網(wǎng)站提供的數(shù)據(jù),今年6月中旬10年期的美債收益率曾經(jīng)接近3.5%,9月1日10年期的美債收益率為3.2%,自8月中旬以來基本是上升的。8月份以來10年期美債收益率隱含的長期通脹預期基本穩(wěn)定在2.5%左右,而經(jīng)濟增速預期在下降,從通脹預期與實際利率的視角來看,美債收益率應該不具備大幅度上漲的基礎。

那么,在美國經(jīng)濟增速大幅度下調的預期下,支撐強勢美元的主要是利差和地緣政治動蕩帶來的避險情緒。8月份美國經(jīng)濟失業(yè)率從7月份的3.5%上漲至3.7%,失業(yè)率還處于低水平。按照鮑威爾的說法,美聯(lián)儲在9月份大概率還要異常大幅度加息,中美政策利差會進一步縮小,這還會給人民幣帶來貶值壓力。但地緣政治動蕩帶來美元走強所導致的人民幣貶值,已經(jīng)超出了經(jīng)濟基本面決定的匯率水平。在這樣的背景下,人民幣持續(xù)貶值幾乎是一無所獲。

有如此大規(guī)模的貿(mào)易順差,人民幣如果因為非經(jīng)濟因素導致了破“7”不好。外匯存款準備金率調整、逆周期調節(jié)因子等政策工具該用就用。在這個全球金融市場動蕩的時期,相對穩(wěn)定的匯率對于國內金融市場穩(wěn)定以及穩(wěn)定宏觀經(jīng)濟大盤都具有明確的顯性作用。

京公網(wǎng)安備 11010802028547號