當前金融市場對國內(nèi)經(jīng)濟復蘇的認知,已從一季度“強預期、弱現(xiàn)實”的組合,轉(zhuǎn)向三季度“弱現(xiàn)實、(更)弱預期”的組合。三季度穩(wěn)增長政策持續(xù)加碼、短期經(jīng)濟階段底部和通脹底部基本確認的信號均被無視,國內(nèi)市場風險偏好持續(xù)低迷,做空人民幣計價資產(chǎn)甚至一度成為大類資產(chǎn)交易主線。

市場預期發(fā)生如此極端搖擺,根源在于“中上美下”周期運行切換偏緩,美國名義GDP連續(xù)六個季度跑贏中國。盡管這很大程度上是因中美通脹的巨大差異,不代表實際增長能力的相對優(yōu)勢。但“百年未遇之大變局”特殊背景下,國內(nèi)階段性、結(jié)構(gòu)性的增長困境極易被放大。

市場情緒如同鐘擺,當達到一個極端時,向反方向運行的動能就會增強。我們認為,無論對于國內(nèi)長期增長前景,抑或短期經(jīng)濟形勢,過度悲觀情緒都有望在四季度得到一定的糾偏。

第一部分

國內(nèi)長期經(jīng)濟增長預期正在經(jīng)歷重塑

當前市場“(更)弱預期”包含了對國內(nèi)長期增長前景的過度悲觀。近期經(jīng)濟界人士對地產(chǎn)與經(jīng)濟關系的探討增多,本質(zhì)上是對經(jīng)濟發(fā)展觀形成共識的過程,反映在地產(chǎn)發(fā)展周期見頂背景下,我國長期經(jīng)濟增長預期正在經(jīng)歷重塑。

今年以來,投資者對國內(nèi)地產(chǎn)困境、居民縮表去杠桿擔憂加劇。對比美日前車之鑒,化解地產(chǎn)泡沫風險,美國比日本用時更短,根本原因在于美國通過技術創(chuàng)新實現(xiàn)了經(jīng)濟可持續(xù)的向上增長,日本在地產(chǎn)泡沫破裂后徹底“躺平”,在互聯(lián)網(wǎng)和移動互聯(lián)網(wǎng)、及新能源創(chuàng)新周期內(nèi)的表現(xiàn)乏善可陳,缺失增長驅(qū)動力,最終只能以時間換空間化解泡沫。由此可見,長期維度,地產(chǎn)繁榮是經(jīng)濟增長的果,而非經(jīng)濟增長的因。事實上,當前國內(nèi)政策意圖正是導向“科技創(chuàng)新-產(chǎn)業(yè)升級-高質(zhì)量增長-房地產(chǎn)穩(wěn)定”,這一長期更可持續(xù)的增長路徑。

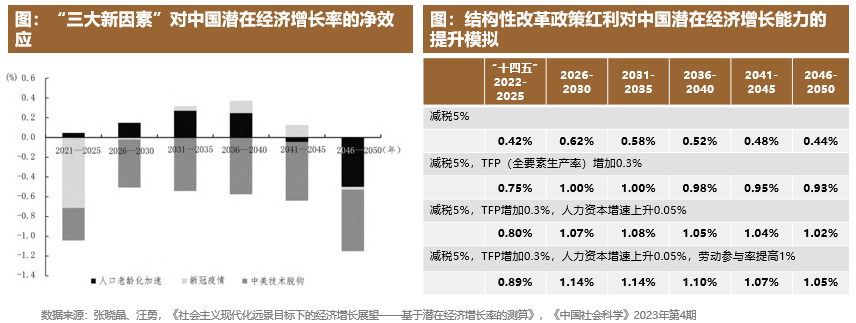

不可否認,面臨疫情、人口老齡化和中美技術脫鉤三大新因素的壓制,我國長期增長潛力有一定下臺階的可能,但通過減稅激勵企業(yè)投資、技術創(chuàng)新提高全要素生產(chǎn)率、提升人力資本質(zhì)量、擴大開放水平等多項結(jié)構(gòu)性改革政策,釋放綜合“改革紅利”,仍有條件對沖不利影響。據(jù)中科院一項專題研究測算,“十四五”時期,“三大新因素”將導致中國潛在經(jīng)濟增長率下降1%至4.5%左右,但通過減稅,預計可以將年均增速提高0.42%至接近5%,如再加上技術創(chuàng)新提高全要素生產(chǎn)率,還能進一步提升增長潛力。這一前景在短期過度悲觀情緒下或被低估。

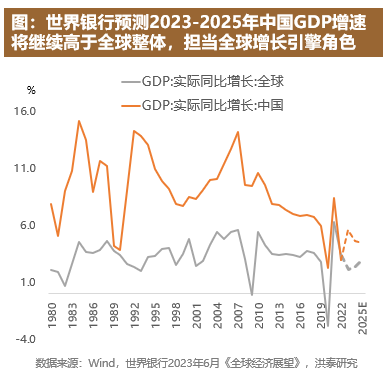

同時,未來經(jīng)濟增長能力下滑恐是全球性壓力,中國仍有望保持相對增長優(yōu)勢。世界銀行今年3月發(fā)布報告警告,全球可能正在經(jīng)歷“失去的十年”,預計2023年至2030年期間,全球平均潛在GDP增速將降至每年2.2%的30年低點,發(fā)展中經(jīng)濟體會將至年均4%。看“十四五”期間,在2022年中國實際GDP短暫跑輸全球整體后,2023年-2025年,按世行預測仍將維持高于全球整體的增長水平。

基于前述認識,我們能更好看清當前一些政策導向,對政策效果有相對理性的預期。

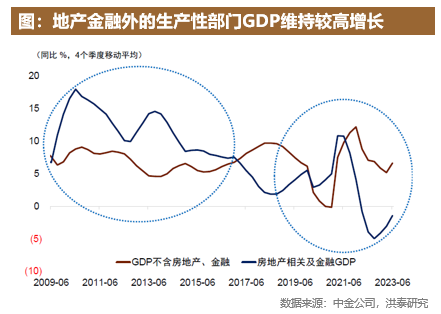

制造業(yè)——基于科技創(chuàng)新的制造業(yè)升級,仍是拉動經(jīng)濟長效增長的關鍵。正是得益于新能源等高端制造業(yè)的升級突破和超額增長,2022年以來當房地產(chǎn)金融部門GDP陷入深度負增長背景下,以制造業(yè)為主的生產(chǎn)部門仍能維持高速增長,并支撐經(jīng)濟整體韌性。近期華為國產(chǎn)芯片獲突破式進展、強勢回歸高端手機市場事件,也印證走創(chuàng)新驅(qū)動的發(fā)展模式永遠是“難而正確”的路。

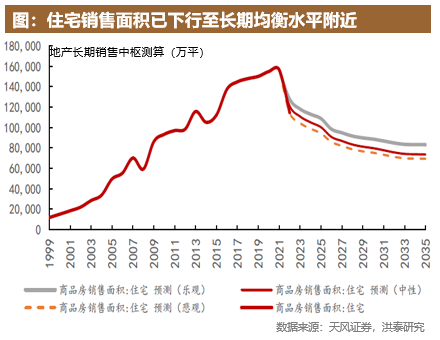

地產(chǎn)——地產(chǎn)放松政策是為促進行業(yè)調(diào)整企穩(wěn),出于防風險而非刺激經(jīng)濟目的。預計今年全國住宅銷售面積或在10.5億平,已降至長期均衡水平,疊加政策托底,繼續(xù)大幅下滑風險有限。盡管地產(chǎn)從銷售企穩(wěn)到投資回暖仍需要較長時間的傳導,但在政策執(zhí)行空間上預留相當靈活性的“城中村改造” ,在必要時可托底對沖房地產(chǎn)投資規(guī)模下行。

地方債務——四季度地方化債政策有望獲積極進展,階段性緩釋城投信用風險。關注地方特殊再融資債券的重啟發(fā)行,及央行將設立應急流動性金融工具(SPV)的可能。但化債政策同樣側(cè)重防風險,在“防止一邊化債一邊新增”的要求下,政府短期加杠桿空間受掣肘,財政增量政策規(guī)模有限。

總體而言,我國增長前景確有壓力,但不至于悲觀線性思維,類比日本“失去的二十年”。金融市場對經(jīng)濟長期增長能力的預期重塑,可能需要一個過程,因而對短期經(jīng)濟波動的邊際變化會愈發(fā)重視和敏感,交易行為也可能階段性趨向短期化。

第二部分

曲折式復蘇由“折”轉(zhuǎn)“升”拐點顯現(xiàn)

好在積極的一面是,國內(nèi)短周期曲折式復蘇由“折”轉(zhuǎn)“升”的拐點顯現(xiàn),如經(jīng)濟環(huán)比改善的趨勢能在四季度持續(xù),將有利于糾偏悲觀線性預期。

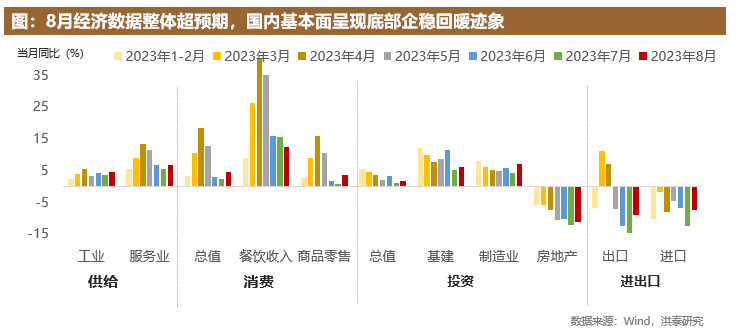

正如724政治局會議指出,“經(jīng)濟恢復是一個波浪式發(fā)展、曲折式前進的過程”,8月經(jīng)濟數(shù)據(jù)全面邊際好轉(zhuǎn),拐點信號初現(xiàn),9月以來包括存量房貸利率下調(diào)、一二線城市“認房不認貸”和限購優(yōu)化等政策仍在不斷落地,有利于支持曲折式復蘇由“折”轉(zhuǎn)“升”的恢復勢頭。

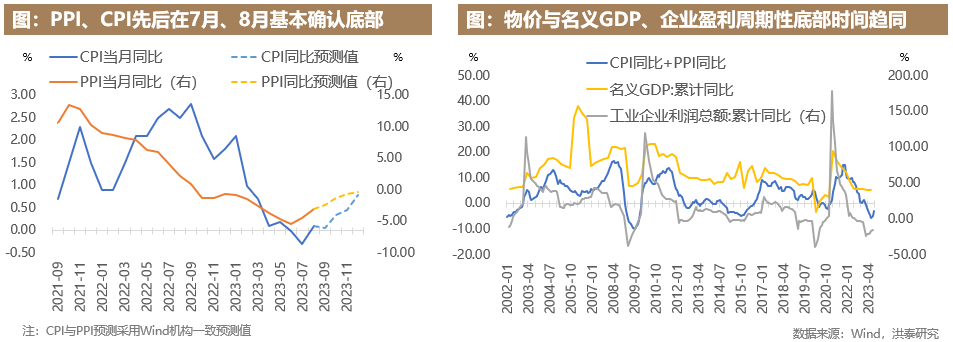

8月經(jīng)濟數(shù)據(jù)中值得重視的一個信號是通脹觸底。PPI與CPI指標先后在7月、8月基本確認底部,尤其CPI負增長的風險或已釋放完畢,后續(xù)將進入緩慢上升通道。通脹觸底的重要意義有二:一是名義GDP、企業(yè)盈利的底部都將隨之確立;二是有利于宏觀政策寬松效果的釋放,隨著通脹率回歸正常(CPI接近2%、PPI轉(zhuǎn)正),有利于貨幣寬松降低實際利率的政策效果釋放,進而緩解政府和居民債務壓力,提升財政政策空間。貨幣政策委員會三季度例會在政策立場上表態(tài)積極,強調(diào)“要持續(xù)用力、乘勢而上,加大宏觀政策調(diào)控力度”,“促進物價低位回升”,反映央行仍會維持貨幣政策寬松力度,支持經(jīng)濟在四季度持續(xù)修復向好。

第三部分

美聯(lián)儲緊縮高點已近,轉(zhuǎn)松仍遠

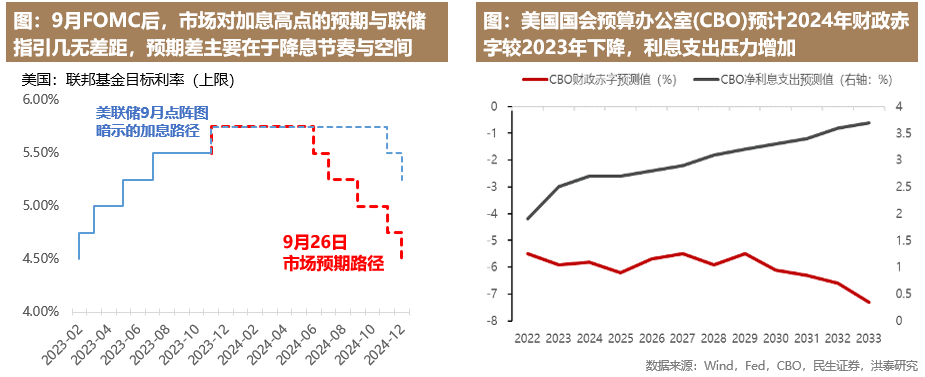

美聯(lián)儲最新指引暗示四季度還有一次加息,但影響將顯著弱化,不確定性和預期差主要在明年的降息節(jié)奏和空間。美聯(lián)儲9月公布點陣圖暗示2024年將迎來降息,但僅給出50BP空間的預測指引,目標利率從2023年末的5.6%,降至2024年末的5.1%。市場則對降息更為樂觀,認為美聯(lián)儲將在明年6月開啟連續(xù)降息。

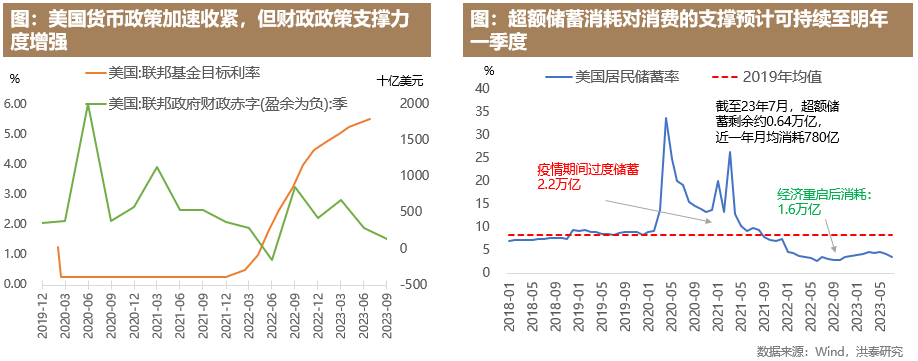

美聯(lián)儲鷹派的底氣因美國經(jīng)濟的韌性,那么經(jīng)濟韌性原因是什么?從宏觀層面看,是財政政策發(fā)力,對沖了貨幣緊縮的壓力。一方面,依靠疫后“大放水”期間積累的居民超額儲蓄,美國個人消費放緩但有韌性。另一方面,得益于拜登政府《基礎建設投資和就業(yè)法案》、《通脹削減法案》、《芯片與科學法案》推動制造業(yè)回流,2022年下半年以來美國財政刺激政策加碼,政府支出擴大,并帶動基建、制造業(yè)投資強勁增長。但這兩者對經(jīng)濟的支撐不可持續(xù),如超額儲蓄消耗對消費的支撐預計持續(xù)至明年一季度,美國2024年財政赤字預計較2023年將下降,利息支出壓力增加。屆時美聯(lián)儲或有必要適度降息以幫助經(jīng)濟實現(xiàn)軟著陸。

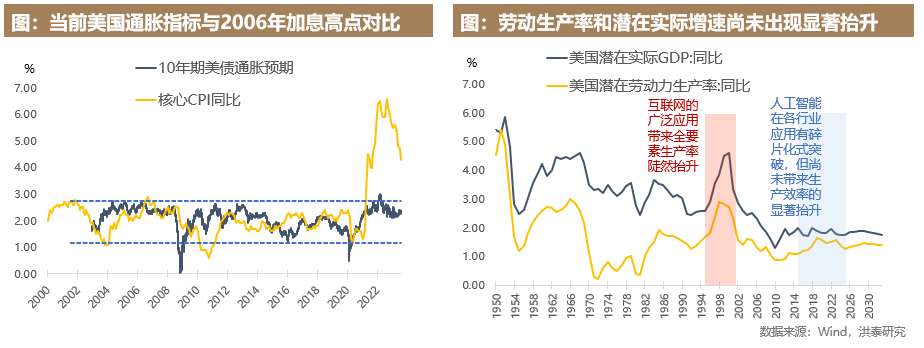

聯(lián)儲政策的不確定性風險主要來自超預期的供給沖擊,驅(qū)動通脹二次走高。美聯(lián)儲9月鷹派點陣圖本身也是對通脹預期的“震懾”,而非確定性的政策承諾,事實上美聯(lián)儲對未來政策決議及潛在風險,依然采用“依賴數(shù)據(jù)”的、偏右側(cè)的事后評估模式。目前來看,影響美聯(lián)儲政策變化的潛在風險事件有油價上漲、汽車工人大罷工、美國政府全面停擺,其中前兩者可能帶來一定供給沖擊,且影響程度無法事前準確評估。歷史上,只要核心通脹保持降溫趨勢,高油價會支持美聯(lián)儲更長時間維持高利率,卻不會觸發(fā)進一步加息。

“全球資產(chǎn)定價錨”十年美債收益率接近頂部區(qū)間,但尚不具大幅下行基礎。十年期美債利率已計入四季度加息、及高利率持續(xù)更久,進一步?jīng)_高空間有限。該判斷有兩個前提:一是通脹預期不會大幅上升,即人們相信美聯(lián)儲控制通脹的決心和能力;二是美國經(jīng)濟潛在增速不會顯著上行,即AI技術創(chuàng)新顯著提升增長能力的情景尚不可見。相對而言,前者有一定不確定性,取決于油價上漲、汽車工人大罷工等潛在風險事件的影響程度。美債收益率大幅下行空間尚未打開,原因也是美國經(jīng)濟韌性、高利率持續(xù)更久、二次通脹風險,未來觸發(fā)利率下行更明確的信號仍在美國經(jīng)濟下行壓力的進一步顯現(xiàn)。

這意味,全球大類資產(chǎn)已處于估值壓力最大的時刻,但還沒到可以樂觀、迎來由無風險利率下行驅(qū)動的拉估值上漲時機。

第四部分

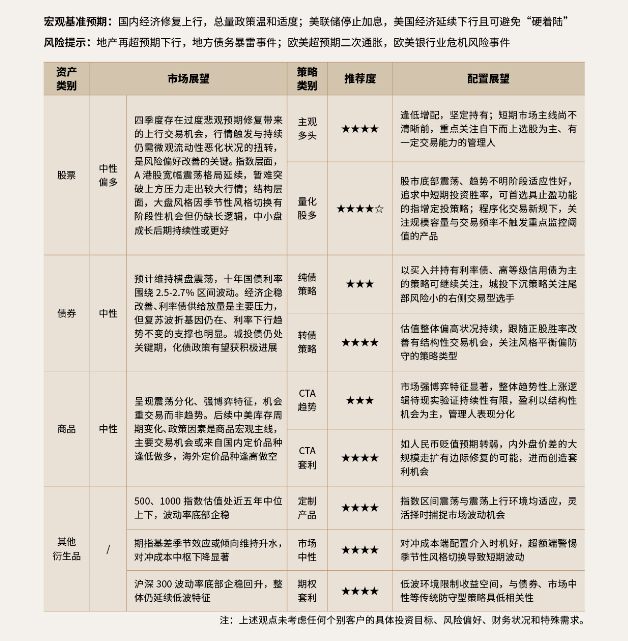

2023年四季度大類資產(chǎn)配置展望

宏觀基準預期:國內(nèi)經(jīng)濟修復上行,總量政策溫和適度;美聯(lián)儲停止加息,美國經(jīng)濟延續(xù)下行且可避免“硬著陸”

風險提示:地產(chǎn)再超預期下行,地方債務暴雷事件;歐美超預期二次通脹,歐美銀行業(yè)危機風險事件

——關于洪泰財富——

洪泰財富致力于成為以專業(yè)驅(qū)動,為投資客戶持續(xù)創(chuàng)造價值的精品財富管理平臺。公司秉承“守心·持正 成人·達己"的價值觀,遵循"做買方投資顧問、與客戶利益保持高度一致”的投資理念。洪泰財富著力打造專業(yè)投資能力、定制化金融服務能力、市場化采集能力和全品類資產(chǎn)配置能力這四個核心能力,以審慎合規(guī)的態(tài)度、獨立客觀的角度和國際化的視野,為客戶提供專業(yè)多元和富有價值的財富管理服務,幫助客戶積累、創(chuàng)造和傳承財富價值。

京公網(wǎng)安備 11010802028547號